Et fradrag er et beløp som trekkes fra et annet beløp. Når vi her snakker om skattefradrag i enkeltpersonforetak ditt, betyr det at utgifter du har hatt trekkes fra inntektene dine før skatten beregnes. Da blir skatten lavere.

Ettersom mange selvstendig næringsdrivende er usikre på hva som utgjør et reelt fradrag for sitt enkeltpersonforetak, skal vi se på det her, og tipse deg om noen du kanskje glemmer av eller overser. Her kan du hoppe rett ned til listen med fradrag.

Forskjellen på inntektsfradrag og skattefradrag

Denne artikkelen tar for seg det folk flest kaller skattefradrag. Dette er fradrag man får basert på utgifter man har hatt i foretaket sitt – fradrag for alt fra kontorutstyr og lønn, til mobilabonnement og husleie.

Teknisk sett er denne typen fradrag derimot det som heter inntektsfradrag, dette fordi de gir fradrag i selskapets skattbare inntekt/overskudd – ikke i selve skattebeløpet. Fradrag i inntekten gjør at man ender opp med å betale mindre skatt, ettersom man bare betaler skatt basert på resultatet sitt: inntekter minus kostnader – ikke de samlede inntektene.

Skattefradrag er egentlig noe annet, som man hører på ordet: Det er fradrag i den faktisk skatten som må betales. Eksempler på dette, for både enkeltpersonforetak og AS, er skattefradrag for forskning og utvikling (SkatteFUNN) og skattefradrag for investeringer i oppstartsselskaper (investeringsselskap). Disse fradragene reduserer altså direkte skattebeløpet som må betales (ikke inntekten).

Hva betyr fradragsberettiget?

Fradragsberettiget betyr at en utgift du har hatt i selskapet ditt gir rett til skattefradrag.

Det finnes også ikke-fradragsberettigede kostnader. En ikke-fradragsberettiget kostnad er en utgift som et selskap har som man ikke kan kreve skattefradrag for, vanligvis er det kostnader som ikke har noe med selskapets drift å gjøre, f.eks. en fartsbot eller større gaver til forretningsforbindelser.

Hva gir skattefradrag

Alle utgifter som er relevante for foretaket ditt gir skattefradrag, alt fra kontormøbler og bruk av bil, til programvare og pensjon.

Kravet for at du skal få fradrag, er at utgiften er relevant til foretaket ditt, og like viktig: Du må dokumentere (bokføre) disse utgiftene. Dette betyr at du må ta vare på og kunne fremvise kvitteringene og fakturaene.

Det sentrale spørsmålet når det kommer til kostnadene dine er: Hvordan kan jeg si at dette kan hjelpe meg med å tjene penger?

Utgiften må altså være knyttet til det bedriften din driver med, og være relevant for driften, men når det er sagt: Her finnes det gråsoner. Dette fordi det ikke alltid er like enkelt å avgjøre hva som er relevant og ikke.

Husk derfor på: Det er ikke om å gjøre å få klemt inn flest mulig fradrag, og slik redusere overskuddet ditt til et minimum. Vi vil hjelpe deg slik at du ikke skatter mer enn du må, men du skal heller ikke skatte mindre enn du bør. Skatten skal være riktig, ikke minst mulig for enhver pris.

Et redusert overskudd betyr også lavere pensjon og dårligere trygderettigheter, for eksempel når du må benytte deg av sykemelding. Så sørg for å kreve de fradragene du har rett på, men det er ikke hensiktsmessig å tøye strikken.

Hvor mye skattefradrag får jeg

Hvor mye skattefradrag du får kommer an på hvor høy inntekt du har, dine lån, dine gjeldsrenter etc. Men i et enkeltpersonforetak kan du i utgangspunktet regne med ca. 30 til 40 prosent av kostnaden mindre i skatt. Skattefradraget du får er det samme som skattesatsen, og for de fleste enkeltpersonforetak ligger skatteprosenten et sted mellom 30 og 50 prosent.

For eksempel: Du har kjøpt en USB-kabel til 109 kr. 40 prosent av 109 kr blir snaue 44 kr – altså 44 kr mindre i skatt. Ikke en enorm sum, men mange bekker små og-så-videre.

10 skattefradrag for enkeltpersonforetak

1. Telefon og internett

Enkeltpersonforetak kan føre utgifter til elektronisk kommunikasjon (mobiltelefon, internett, bredbånd etc.) i regnskapet. Vi anbefaler deg å føre internett- og mobilabonnementer fortløpende – som med alle andre utgifter.

Du registrerer da kjøpene som vanlig (hele summen), og ved årsavslutning og innlevering av skattemeldingen vil Fiken automatisk foreslå å trekke fra en privat andel fastsatt av staten (denne er på 4392 kr i 2025 og 2026). Du får altså fradrag for alt som overstiger 4392 kr.

Er du mva-registrert, må du i tillegg dele opp mva på kjøpet slik at du skiller mellom privat og foretak.

De færreste enkeltpersonforetak kan kreve fradrag for kostnaden for den fysiske telefonen. Du kan kun registrere telefonen som et fradrag dersom telefonen brukes minst 50 prosent i foretaket ditt. Det vil si at du benytter telefonen mer i selskapet ditt enn du benytter den privat. Det er her snakk om all bruk – ikke bare ringing. Dersom det faktisk er tilfelle, kan du registrere hele kjøpet på foretaket.

Her kan du lese vår hjelpeartikkel om mobilabonnement og internett i enkeltpersonforetak.

2. Husleie

For eksempel leie av lager, butikklokaler, kontor og kontorplass. Alt du trenger å gjøre (som med andre kostnader) er å legge ved fakturaen når du registrerer kostnaden i regnskapet.

3. Hjemmekontor

Mange tror at de kan få statens standardfradrag for hjemmekontor – som er på 2 192 kr for 2025 og 2 240 kr i 2026 – så lenge de arbeider hjemmefra, men slik er det ikke. Før vi ser på hva som faktisk kvalifiserer som hjemmekontor, og dermed gir rett til standardfradraget, vil vi si dette:

Vi anbefaler ingen av våre kunder å benytte seg av standardfradraget for hjemmekontor.

Dette er det to grunner til:

- Det kan få store, kostbare konsekvenser for et eventuelt salg av boligen din.

- Det finnes andre og mer 'lønnsomme' fradrag du kan benytte deg av.

Dette er naturligvis en avgjørelse du selv må ta, med utgangspunkt i ditt foretak, men vi råder altså våre kunder konsekvent: ikke søk om standardfradraget.

For å faktisk få fradrag for hjemmekontoret ditt, krever Skatteetaten at dette kun brukes til foretaket ditt. Et kombinert soverom/kontor vil derfor ikke tilfredsstille kravene.

Hvis du, derimot, har et kombinert hjemmekontor/gjesterom, kan du få fradrag for ting du kjøper til å bruke på dette kontoret, som kontorstol, skrivebord, PC-skjerm, hyller til å ha varer i (så lenge du bruker disse tingene mer enn 50 prosent i foretaket ditt). I denne artikkelen kan du lese mer om hjemmekontor.

4. Utstyr, tjenester og klær

Utstyr og verktøy: Alt fra stifte- og gravemaskiner, til blokkfløyter, datautstyr og hårfønere. Tommelfingerregelen her er (igjen) at utstyret brukes mest i bedriften – altså mer enn femti prosent. Gjør det det, får du fradrag for hele kjøpet. De samme reglene gjelder for leasing (som for kjøp). En gjenganger her er utstyr til å jobbe hjemmefra (hjemmekontor): Skrivebord, kontorstol og lignende.

Tjenester: For eksempel kjøp fra underleverandører: Et byggefirma som leier inn et malerfirma eller andre håndverkere til å jobbe på et prosjekt; en programvareleverandør får hjelp til utvikling; webutvikler eller designer kjøper bilder/fototjenester fra en fotograf.

Klær: Du får fradrag for arbeidsklær som hovedsakelig brukes på jobb, og som ikke egner seg til privat bruk, for eksempel vernesko og kjeldress; klær med firmanavn på; kostymer for dansere/skuespillere etc. Det er fint å ta seg bra ut på jobben og i møter, men du får altså ikke fradrag for vanlige skjorter, bukser eller kjoler.

5. Mat og drikke: Hverdag og reise

En lunsj til deg selv i løpet av en vanlig arbeidsdag kan du ikke føre som en kostnad i regnskapet ditt. Dette fordi hovedregelen er at måltider til deg selv er private utgifter. Satt på spissen: Du spiser lunsj som et ledd i din fortsatte overlevelse – ikke for at enkeltpersonforetaket ditt skal ha til salt i grøten.

For at du skal kunne kostnadsføre mat og drikke i et foretak, må kjøpet være knyttet til driften av selskapet. Det kan for eksempel være at du tar med en kunde på kafé, eller kjøper overtidsmat på en uvanlig lang arbeidsdag.

Du kan aldri kreve matutgifter etter statens satser i et enkeltpersonforetak – du fører faktiske kostnader – dokumentert med kvittering eller faktura. Viktig å huske på: Det er aldri mva-fradrag for mat og drikke – selv om du er mva-registrert. Hvis du for eksempel får en kvittering på 100 kr pluss 15 kr mva, totalt 115 kr, skal du legge den inn med 115 kr og 0 prosent mva.

Mat på reise: Når du reiser kan du i utgangspunktet føre alle rimelige kostnader til mat og drikke i regnskapet, for eksempel måltid på kafé eller restaurant (i Fiken registreres disse matutgiftene mot konto 7160 Diettkostnad, ikke opplysningspliktig). Du får fradrag for all mat og drikke på reise fordi det antas at mat du må kjøpe på reise er betydelig dyrere enn mat du kan kjøpe hjemme.

Drikke: Når det gjelder alkoholfri drikke fører du dette i regnskapet på samme måte som maten. Det samme gjelder øl og vin, så lenge det er en naturlig del av måltidet. Sprit/brennevin gir aldri fradrag, og dersom det finnes på kvitteringen, fører du det på en konto som heter «ikke fradragsberettiget». Da vil du ikke få skattefradrag i Skattemeldingen, men det vil være en kostnad i regnskapet.

Dersom du fortsatt er usikker på fradrag angående mat og drikke etter å ha lest dette, kan du ringe Skatteetaten på 800 80 000 for å få en avklaring på akkurat ditt tilfelle.

6. Mat og drikke med kunder (representasjon)

Du kan kreve fradrag for mat du har kjøpt til deg selv og kunder i forbindelse med møter. Dette kan for eksempel være at du betaler lunsj for en potensiell kunde, eller spanderer en kopp kaffe på en leverandør eller samarbeidspartner i forbindelse med en avtale.

Kostnaden her kan ikke overstige 592 kr per person (2026) når maten serveres utenfor ditt arbeidssted. Dersom kjøpet overstiger 592 kr vil du ikke få fradrag for noe av kjøpet. For eksempel ved en kvittering på 700 kr vil da hele summen på 700 kr måtte settes mot konto 7360 Representasjon, ikke fradragsberettiget (i Fiken). Kjøp på 592 kr eller mindre legger du inn i under Kjøp → Nytt kjøp, mot kostnadskonto 7350 Representasjon.

Du kan kjøpe rimelige mengder øl og vin sammen med et måltid, og fortsatt få fradrag for hele kjøpet. Vær imidlertid oppmerksom på at du ikke har rett til skattefradrag for verken mat, vin eller øl hvis det serveres brennevin i forbindelse med måltidet.

7. Reiseutgifter

I et enkeltpersonforetak kan du få fradrag for utgifter du har på reise, så lenge reisen er knyttet til foretaket og ikke er en privatreise. Noter formålet med reisen, og navnet på personen(e) som har vært på reise på kvitteringen eller i kommentarfeltet når du legger inn kostnaden i regnskapet.

Overnatting: Overnatting på hotell eller andre overnattingssteder gir deg rett til fradrag. Hvis frokost er inkludert, er det vanligvis 25 prosent mva på frokostdelen, mens det er 12 prosent på overnattingen (hotellene er pålagt å fakturere på to linjer her).

De to forskjellige mva-satsene gjør at kjøpet må legges inn på to linjer ved kjøpsregistreringen. Viktig å huske på: Frokostdelen registreres med «Ingen» mva selv om det står 25 prosent på kvitteringen (fordi man ikke får fradrag for mva på mat i bedriften).

Persontransport: Gir også rett til fradrag, for eksempel reise med fly, tog, taxi og båt. Dette er også kjøp som typisk har 12 prosent mva på kvitteringen, som betyr at mva-registrerte foretak kan registrere kjøpene med “Kjøp, lav sats” (i Fiken velges dette automatisk).

8. Kjøregodtgjørelse

Hva er kjøregodtgjørelse?

Kjøregodtgjørelse er en økonomisk kompensasjon du kan ha krav på dersom du bruker en privat bil i jobbsammenheng (det trenger ikke være din bil). Den skattefrie satsen for kjøregodtgjørelse er 3,50 kr pr. kilometer i 2025 og 2026.

Et betimelig, innledende spørsmål: Heter det kjøregodtgjørelse eller kilometergodtgjørelse? Kjøregodtgjørelse, kilometergodtgjørelse eller bilgodtgjørelse brukes gjerne som synonymer av folk flest.

I enkeltpersonforetak er det kanskje mest korrekt å kalle det kilometerfradrag, men alt dette går ut på akkurat det samme: At du skal få 3,50 kr per kilometer du har kjørt. Og uansett hva du kaller det, så bruker du Fikens kjørebok til fikse det i regnskapet.

Det som kreves for at du skal kunne føre en bilreise/reiseregning på selskapet ditt, er som med andre utgifter: Reisen må være relevant for foretaket ditt, og det du driver med.

Bare så det er klart: Det spiller ikke noen rolle om den private bilen du bruker i foretaket ditt ikke er registrert på deg. Eller om du låner den av en venn. Du har likevel krav på fradraget – det er fremdeles bruk av privatbil i næring.

Det som er spesielt for utgifter i forbindelse med bil og kjøring, er at kjøringen må kunne klassifiseres som det Skattetaten definerer som yrkeskjøring.

I praksis betyr dette at de fleste får fradrag når de bruker sin privatbil til for eksempel å besøke en kunde eller en leverandør, levere eller plukke opp noe i jobbsammenheng, og generelt bruker bilen til noe som har med et betalt oppdrag å gjøre.

Du får derimot ikke fradrag for det Skatteetaten definerer som arbeidsreiser. Dette er reiser mellom ditt hjem og ditt faste arbeidssted, eller reise mellom faste arbeidssteder.

Sats for (skattefri) kjøregodtgjørelse: Satsen for skattefri kjøregodtgjørelse er 3,50 kr pr. kilometer – i både 2025 og 2026. Det er Skattedirektoratet som fastsetter denne.

Kjøregodtgjørelse i regnskapet: Kjøregodtgjørelse og bilutgifter føres på to forskjellige måter i et enkeltpersonforetak. Avhengig av hvor mye du kjører, får du fradrag basert på kilometergodtgjørelse eller faktiske utgifter.

Hvis du kjører under 6000 km i året bruker du Skattedirektoratet skattefrie sats for kjøregodtgjørelse (3,50 kr).

Denne satsen gjelder både i Norge og utlandet, og for el-bil, og skal dekke slitasje/reparasjon, forsikring, verditap, drivstoff, og andre kostnader du måtte ha i forbindelse med selve bilen. Når du kjører under 6000 km og skal kreve kjøregodtgjørelse, skal altså ikke disse kostnadene legges inn i regnskapet: Du får fradrag for disse gjennom kjøregodtgjørelsen.

Hvis du kjører over 6000 km i året fører du faktisk utgifter (drivstoff, vedlikehold, forsikring etc.) for bruk av bilen din. Her har vi en egen artikkel som tar for seg kjøregodtgjørelse. Når det gjelder leasing av bil, så har vi egen hjelpeartikkel for det.

Andre bilutgifter: Du kan også kreve fradrag for bompenger, parkering, ferge eller piggdekkavgift som oppstår på en reise, men som hovedregel får du ikke mva-fradrag for disse utgiftene (selv om det er spesifisert mva på kvitteringen). Disse legger du inn som vanlige kostnader i regnskapet ditt. Du legger inn hele summen du har betalt, men velger ingen/uten mva.

Krav til kjørebok: Ved en eventuell kontroll av regnskapet ditt må kunne dokumentere antall kjørte kilometer med for eksempel en elektronisk kjørebok eller et Excel-ark. Dokumentasjonen/skjemaet for kjøregodtgjørelse skal inneholde:

- Dato

- Hvor du har kjørt fra og til

- Antall kilometer

- Reisens formål (grunnen til at den er relevant for foretaket)

Tips: I Fiken har vi en egen elektronisk kjørebok som enkelt lar deg løse alt som har med kjøregodtgjørelse å gjøre. Vi har også en egen mal for kjørebok.

Førerkort/sertifikat: Dette kan du ikke legge inn som en kostnad i foretaket ditt, siden dette betraktes som en grunnutdannelse. Det vil si at verken kostnader til anskaffelse av nytt, eller utvidelse av eksisterende førerkort, kan føres i foretaket ditt.

Det eneste unntaket fra denne regelen, er utgifter du har i forbindelse med å fornye førerkortet ditt der dette er helt nødvendig for å kunne fortsette å gjøre jobben din.

9. Programvare og markedsføring

Programvare som Fiken, Adobe, antivirus, Office 365, Windows/operativsystem og annen spesifikk programvare som brukes i din bransje gir også rett til fradrag. Viktig: Abonnementene må være kjøpt/bestilt i foretakets navn.

Utgifter til alt av reklame, promotering og markedsføring gir deg også skattefradrag: Google, Facebook, Instagram, Snapchat, LinkedIn, lokalavis, radio, podcast og TV (jungeltelegrafen er vanskelig å skrive av).

10. Utgifter knyttet til ansatte

For eksempel: Lønn, forsikring, pensjon, kurs, videreutdanning, gaver og sosiale sammenkomster. Der ikke veldig vanlig at enkeltpersonforetak har ansatte, men det skjer.

Du får fradrag for lønn til ansatte – også feriepenger og arbeidsgiveravgift. Samme med forsikringer og pensjon, for eksempel ansvarsforsikring, forsikring av eiendom, forsikring av varer/vareforsendelser, osv.

Viktig: Alle arbeidsgivere må ha yrkesskadeforsikring for sine ansatte, og denne gir naturligvis også rett til fradrag. Andre forsikringer enn yrkesskadeforsikring må fordelsbeskattes av den ansatte, altså legges inn på lønningen.

Du kan også trekke fra innbetaling til pensjonssparing. Når det gjelder kurs og etterutdanning/videreutdanning, gir dette rett til fradrag, men merk at en helt ny utdanning ikke gjør det.

Kravet er at kurset/etterutdanning er relevant for stilling i bedriften. Er dette tilfelle, kan foretaket også få fradrag for eventuell reise- og boutgifter i forbindelse med utdanningen.

Gaver til ansatte på inntil 5 000 kr per ansatte gir rett til fradrag (i løpet av ett år, for en eksempel julegave), og det finnes spesifikke regler for jubileumsgaver. Dette kan du lese om i Skatt på gaver: Så mye kan ansatte få.

Utgifter knyttet til å øke det sosiale samholdet og velferden på arbeidsplassen, samt utgifter i forbindelse med ansettelser, gir også rett til fradrag. For eksempel: Julebord og hytteturer, bedriftsidrett og kaffe på kontoret.

Private utgifter og fordeler for ansatte som selskapet dekker, som nevnte telefon og internett, og for eksempel helsetjenester og forsikring, gir også rett til fradrag, men må som nevnt fordelsbeskattes.

I praksis kan det i mange tilfeller være vanskelig å definere hva som er en privat utgift (skattepliktig) og hva som er en utgift til sosiale tiltak for ansatte (skattefritt). Hvis du er i tvil bør du kontakte Skatteetaten.

To andre typer fradrag

I tillegg til vanlige utgifter og kostnader du har i selskapet ditt, kan vi nevne at det finnes to andre mindre vanlige typer skattefradrag: tap og underskudd. Tap er for eksempel om du må skrive av et beløp du har til gode fra en kunde fordi du ikke får betalt (tap på fordringer), eller om du selger en eiendel til mindre enn regnskapsverdien (tap ved salg).

Her kan du lese en egen artikkel om underskudd i enkeltpersonforetak.

Hvordan registrere fradrag

For å ha rett på skattefradrag, må du altså dokumentere og bokføre kostnadene dine: Du må kunne fremvise dokumentasjon av kvitteringene og fakturaene. Det må du for å bevise for Skattetaten at du faktisk har hatt disse utgiftene du krever fradrag for.

Dersom du ikke har et bilag som beviser at transaksjonen har funnet sted, får du heller ikke skattefradrag for kjøpet. Da må du registrere kjøpet mot en konto som innehar navnet «ikke fradragsberettiget», eksempelvis konto «7799 Annen kostnad, ikke fradragsberettiget».

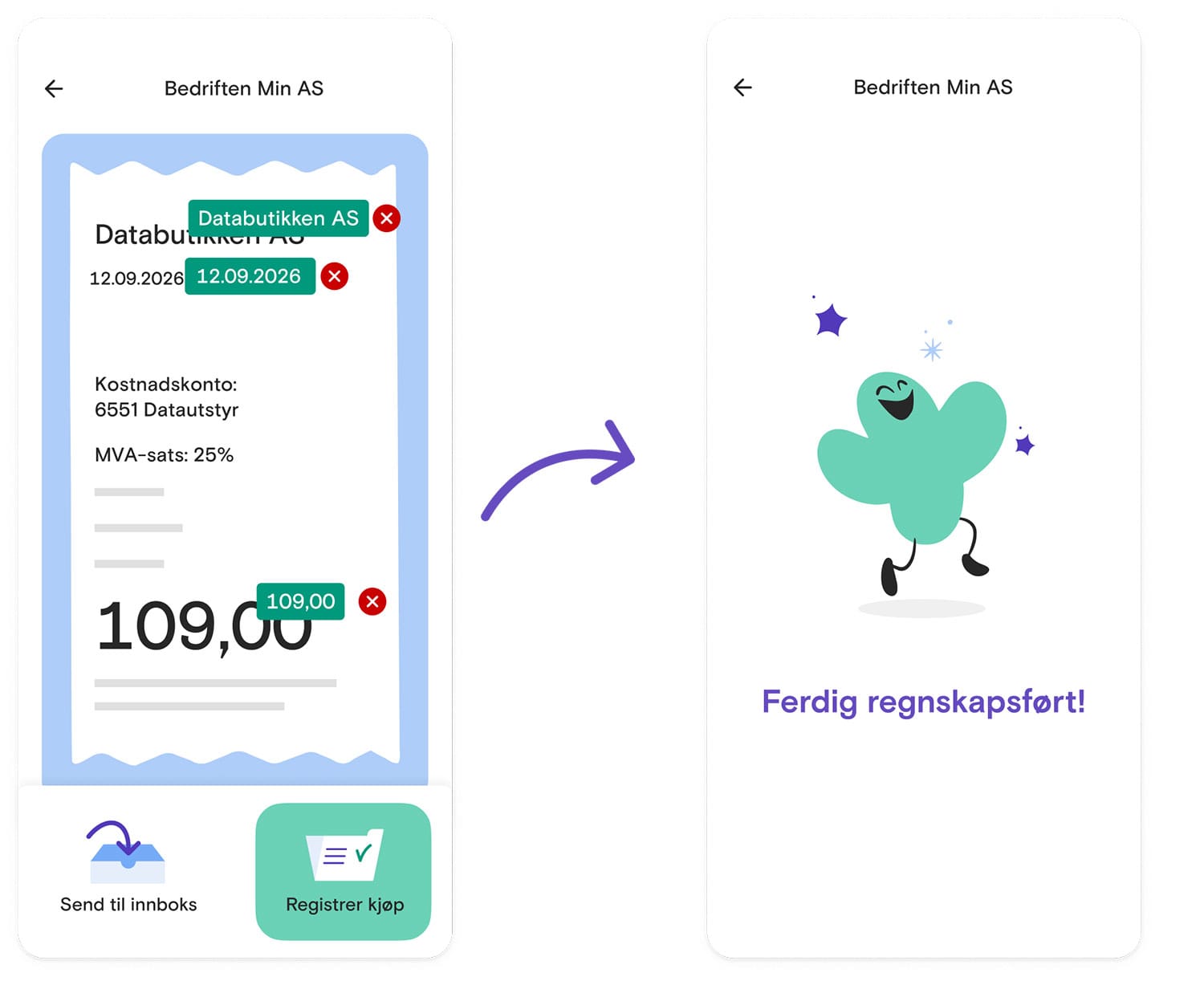

Å dokumenter dine utgifter gjør du enkelt ved å bruke Fikens bilagsapp. Den finnes for både iOS og Android. Du tar bilde av kvitteringen, vi tolker den og kommer med forslag, du registrerer og får fradrag.

Når du registrerer utgifter i Fiken, så passer vi på alt blir riktig – med gode hjelpetekster. Og er du usikker på hvordan du skal legge inn en utgift i Fiken, så er det bare å sende oss en e-post på kontakt@fiken.no.

Hvor mye skatt må jeg betale

For de fleste enkeltpersonforetak vil skatteprosenten ligge et sted mellom 33 og 50 prosent. Når du har et enkeltpersonforetak, beregner Skatteetaten hvor mye du skal betale i skatt samlet ut i fra:

- Din (eventuelle) lønn som ansatt i andre selskaper (dette får du automatisk opp i skattemeldingen din).

- Overskuddet fra foretaket ditt (inntekter minus kostnader). Dette rapporterer du inn når du leverer skattemelding for foretaket ditt.

- Andre personlige forhold, som er ferdigutfylt i skattemeldingen, som gjeld, formue og fradrag.

Skatteetaten har en enkel og oversiktlig skattekalkulator, hvor du fyller inn lønn og overskuddet fra foretaket, samt andre forhold, og får beregnet skatten din.

Forskuddsskatt terminer 2026

Enkeltpersonforetak betaler forskuddsskatt fire ganger i året, og terminene (fristene) er som følger:

- Første termin forskuddsskatt: 16. mars

- Andre termin forskuddsskatt: 15. juni

- Tredje termin forskuddsskatt: 15. september

- Fjerde termin forskuddsskatt: 15. desember

Hvis disse fristene er på lørdag eller søndag, flyttes fristen til neste hverdag.

Eksempel på betaling av forskuddsskatt

La oss si at du opprettet enkeltpersonforetaket ditt 15. juni 2026, og sender inn søknad om få tilsendt faktura for forskuddsskatt med det samme. Da vil du sannsynligvis få tilsendt faktura for termin tre og fire basert på det du tror du vil tjene resten av året – summen du oppga da du registrerte deg.

Innen 31. mai 2027 leverer du skattemeldingen din for 2026. Her forteller du Skatteetaten hva det faktiske overskuddet i foretaket ditt ble i 2026.

Inntekten fra enkeltpersonforetaket ditt er en del av ditt personlige skatteoppgjør, og det skattbare overskuddet du rapporterer inn er med på å bestemme din totale skatt.

Her kan du lese en detaljert beskrivelse av hvordan du betaler forskuddsskatt i enkeltpersonforetak.

Ble overskuddet ditt større enn forventet, kan det være at du må betale restskatt; ble det mindre enn forventet, kan det være at du får tilbake penger (akkurat som for vanlige lønnsmottagere).

Dette avhenger av din samlede lønn og andre personlige forhold, og blir klart når skatteoppgjøret er tilgjengelig. For regnskapsåret 2026, vil dette skje i oktober 2027 (for de aller fleste).

Viktig å huske på: Dersom du beregner å ha underskudd det første året du driver foretaket ditt, skal du ikke sende inn skjema for beregning av forskuddsskatt. Underskuddet skal da oppgis i skattemeldingen din. Her her vi en egen artikkel om underskudd i enkeltpersonforetak.

Skatteoppgjøret og restskatt

Skatteetaten opplyser om at dersom du får over 1 000 kroner i restskatt, deles summen opp i 2 fakturaer.

Fristen for når du må betale avhenger av når du fikk skatteoppgjøret ditt. Fristen for den første fakturaen er 3 uker etter datoen du fikk skatteoppgjøret ditt, og den andre fakturaen forfaller 8 uker etter at skatteoppgjøret ditt ble klart.

Fikk du under 1 000 kr i restskatt, er fristen 3 uker etter datoen du fikk skatteoppgjøret ditt.

Skatt til gode utbetaling 2026

Vanligvis vil skatt til gode bli utbetalt 1 til 2 uker etter at skatteoppgjøret er klart, men det kan også gå så raskt som et par dager. Her gir ikke Skattetaten noen eksakte datoer.

Eiendeler og avskrivning

De fleste kjøp og kostnader du legger inn regnskapet ditt fører til skattefradrag med en gang. Andre, større kjøp, må derimot avskrives – disse kjøpene klassifiseres da som eiendeler.

Hva er en eiendel?

Eiendeler i regnskapet omfatter alt som selskapet eier. Dette gjelder både fysiske ting, for eksmepel en bil, en printer eller en bygning, samt finansielle og immaterielle eiendeler, som for eksempel penger som andre skylder selskapet, samt lisenser, konsesjoner, patenter og forskning.

Avskrivning

Avskrivning betyr at en kostnad fordeles over flere år i regnskapet. På den måten reduseres verdien av det du har kjøpt gradvis i regnskapet. Dette gjøres for kjøp av fysiske ting (eiendeler) som:

- Skal brukes i bedriften

- Koster over 30 000 kr

- Har en forventet levetid på minst tre år

Grunnen til at dette gjøres, er for å ta høyde for at kostbare kjøp (for eksempel et bygg, en bil eller en PC) taper seg i verdi over tid i stedet for å "brukes opp" med en gang.

For eksempel: Du er fotograf og kjøper en printer til 100 000 kr i 2026. Når du er mva-registrert (og derfor får mva-fradrag for kjøpet) avskrives eiendelen uten mva. Det er altså 80 000 kr som skrives av, og du behøver altså bare skrive av eiendelen om dette er over 30 000 kr.

I skatteberegningen brukes faste prosentsatser for forskjellige typer eiendeler. En skriver og annet datautstyr avskrives for eksempel med 30 prosent av kjøpsprisen (eller restverdien etter avskrivning fra forrige år).

Det vil si at dette kjøpet reduserer overskuddet ditt i 2024 med 24 000 kr (30 prosent av 80 000 kr), mens du de neste årene får en prosentandel av den gjenstående verdien i fradrag. Etter det første året er for eksempel gjenstående verdi 56 000 kr (= 80 000 kr - 24 000 kr). Merk at hvis gjenstående verdi kommer under 30 000 kr, kan du skrive av hele restbeløpet i det neste året.

I Fiken fikser vi dette automatisk for deg når du registrerer et kjøp som en eiendel (vi fikser også det som går på forskjeller mellom regnskapsmessige og skattemessige verdier). Her kan du lese en egen hjelpeartikkel om eiendeler og avskrivning i regnskapet.

Vanlige spørsmål

Uten søvn og hvile kan jeg ikke smile (eller drive mitt enkeltpersonforetak). Derfor: Kan jeg skrive av sengen min på skatten?

Nei, dessverre. Du sover som privatperson – ikke som eier av et enkeltpersonforetak. Den gode nyheten: Du får fradrag for alt som er relevant for driften av foretaket ditt. For eksempel en god kontorstol å være våken i.

Kan man skrive av kurs på skatten?

Ja, det kan du. Du får fradrag for kurs, sertifiseringer og videreutdanning, men ikke en helt ny utdanning.

Når skal selvangivelsen leveres for selvstendig næringsdrivende?

Fristen for å levere selvangivelsen/skattemeldingen for selvstendig næringsdrivende er 1. juni i 2026.

Hvordan føre forskuddsskatt i enkeltpersonforetak?

Hvis du har betalt forskuddsskatt eller restskatt, eller fått skatt til gode ved skatteoppgjøret på din private konto, trenger du ikke å legge dette inn i regnskapet ditt (fordi din privatøkonomi og ditt enkeltpersonforetakets økonomi er den samme i Skatteetatens øyne).

Har du derimot betalt noe av dette fra foretakets driftskonto, registrerer du dette i regnskapet (i Fiken) under Annet → Personlig uttak. Og motsatt dersom du har fått utbetalt skatt til gode på driftskontoen, fører du det under Annet → Personlig innskudd.

Siden skatt for enkeltpersonforetak er en del av eiers private økonomi/skattemelding, påvirker ikke selskapets resultat.

Hvor mye skatt må jeg betale i et enkeltpersonforetak?

For de fleste enkeltpersonforetak vil skatteprosenten ligge et sted mellom 30 og 50 prosent. Den endelige skatteprosenten avgjøres av dine samlede inntekter, utgifter og fradrag.

Superenkelt regnskap for små bedrifter

Med Fiken er det superenkelt for små bedrifter å gjøre regnskapet selv! Innleveringer til Skatteetaten og Altinn er gjort på et blunk, og vi passer på at regnskapet blir riktig.

Prøv Fiken gratisAllerede registrert? Logg inn