Kjøregodtgjørelse er en økonomisk kompensasjon du kan ha krav på dersom du bruker en privat bil i jobbsammenheng. Kompensasjonen gis som skattefradrag. I 2025 er satsen for skattefri kjøregodtgjørelse 3,50 kr pr. km – det samme som den var i 2024.

For ordens skyld: Kjøregodtgjørelse er ikke særlig komplisert. Hvis du har kontroll på noen få regler og definisjoner, så er det en slags søndagstur. Greit å vite innledningsvis:

- Det er forskjellige regler for enkeltpersonforetak og AS når det gjelder kjøregodtgjørelse. Denne artikkelen tar for seg kjøregodtgjørelse for enkeltpersonforetak. For informasjon om bilutgifter i AS, ta en titt på vår artikkel Bilutgifter i aksjeselskap.

- Kjøregodtgjørelse, kilometergodtgjørelse og bilgodtgjørelse brukes gjerne som synonymer. I enkeltpersonforetak er det kanskje mest korrekt å betegne det som et kilometerfradrag, men alt dette går ut på akkurat det samme: At du skal få 3,50 kr per kilometer du har kjørt.

Hva er kjøregodtgjørelse

Kjøregodtgjørelse er en økonomisk kompensasjon du kan ha krav på dersom du bruker en privat bil i jobbsammenheng. Kompensasjonen gis som skattefradrag.

Kjøregodtgjørelse 2025

I 2025 er satsen for skattefri kjøregodtgjørelse 3,50 kr pr. km

Dette betyr at hvis du er selvstendig næringsdrivende og bruker en privatbil i jobben – du trenger ikke å eie den – da har du sannsynligvis rett på skattefradrag.

Kjøregodtgjørelse 2024

I 2024 var satsen for skattefri kjøregodtgjørelse 3,50 kr pr. km. Med andre ord: Satsen for skattefri kjøregodtgjørelse endret seg ikke fra 2024 til 2025.

Skattefri sats kjøregodtgjørelse

Det er forskjell på den skattefrie satsen og statens sats for kjøregodtgjørelse. Den skattefrie satsen er som nevnt 3,50 kr. Statens sats er derimot 5 kr.

Dersom du bruker statens sats må du/den ansatte skatte av 1,50 kr (den delen som er høyere enn de skattefrie satsene).

Kjøregodtgjørelse statens satser

Statens sats for kjøregodtgjørelse er 5 kr pr. kilometer i 2025. Den skattefrie satsen er altså 3,50 kr. Her har vi listet opp de andre satsene som kan være relevante for kjøring i jobbsammenheng.

Statens satser kjøregodtgjørelse 2025

- Km-sats egen bil 2024 (inkl. elbil og uansett kjørelengde): 5 kr pr. km

- Tillegg for tilhenger eller tillegg for utstyr/bagasje i bilen (over 150 kg/0,5 m³): 1 kr per km

- Tillegg for kjøring på skogs- og anleggsvei: 1 kr pr. km

- Tillegg for bruk av henger: 1 kr pr. km

- Tillegg for passasjerer: 1 kr pr. km

- Moped og motorsykkel under 125 cm: 2 kr pr. km

- Motorsykkel over 125 ccm: 2,95 kr pr. km

Krav for kjøregodtgjørelse

Det som kreves for at du skal kunne føre en bilreise/reiseregning på foretaket ditt etter skattefrie satser, er som med andre utgifter: Reisen må være relevant for foretaket ditt, og det du driver med.

Og bare så det er klart: Det spiller ikke noen rolle om den private bilen du bruker i foretaket ditt ikke er registrert på deg. Eller om du låner den av en venn. Du har likevel krav på fradraget.

Kjøregodtgjørelse til og fra jobb

Du har ikke rett på kjøregodtgjørelse for kjøring til og fra ditt vanlige arbeidssted. Denne typen reise er det Skatteetaten definerer som arbeidsreiser, altså reiser mellom ditt hjem og ditt faste arbeidssted, eller reise mellom faste arbeidssteder.

Det som derimot gir deg rett på kjøregodtgjørelse, er det Skattetaten definerer som yrkeskjøring.

I praksis betyr dette at de fleste får fradrag når de bruker en privatbil til for eksempel å besøke en kunde eller en leverandør, levere eller plukke opp noe i jobbsammenheng, og generelt bruker bilen til noe som har med et betalt oppdrag å gjøre.

På Skatteetatens sider kan du lese om unntak fra om yrkeskjøring og arbeidsreiser.

Krav til kjørebok

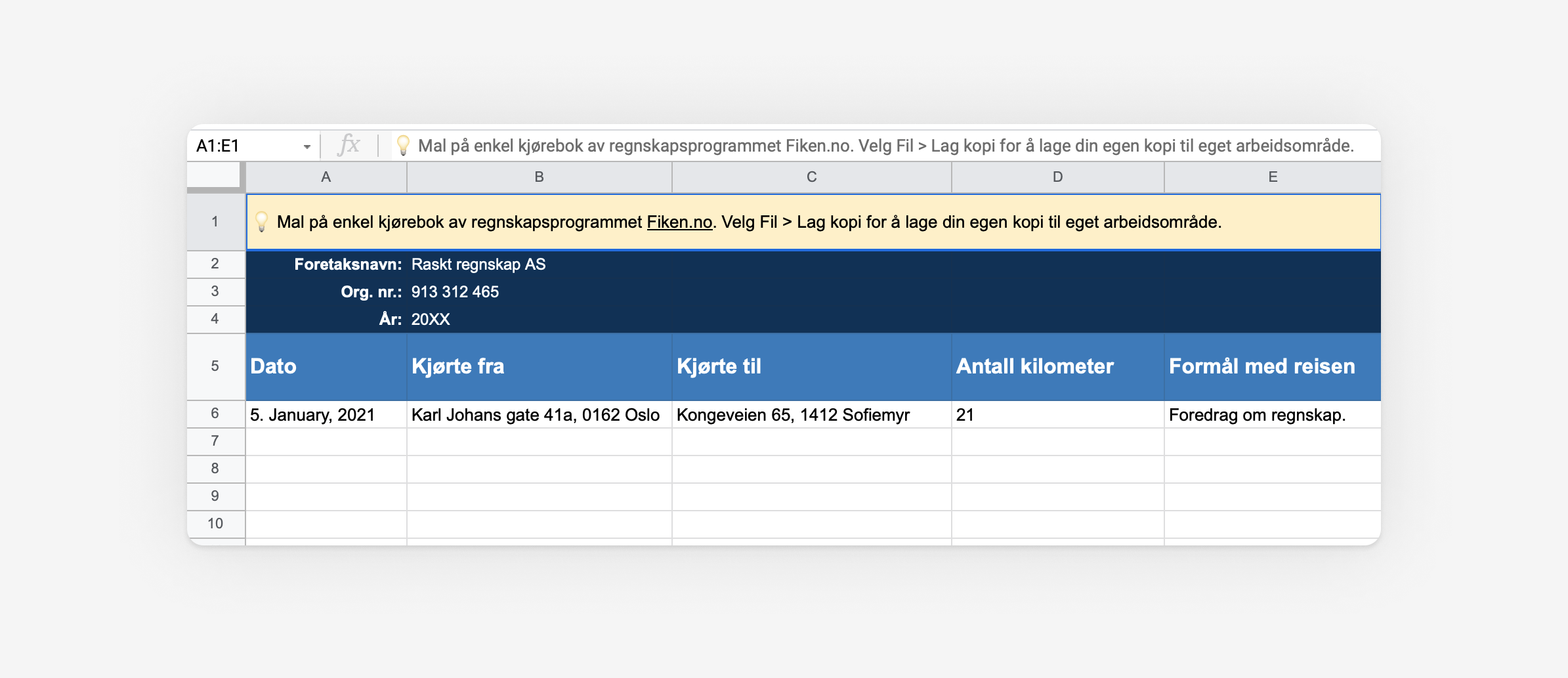

Ved en eventuell kontroll av regnskapet ditt må kunne dokumentere antall kjørte kilometer med for eksempel en digital kjørebok eller et Excel-ark.

Dokumentasjonen/skjemaet for kjøregodtgjørelse skal inneholde:

- Dato for kjøringen

- Hvor du har kjørt fra og til

- Antall kilometer

- Reisens formål (grunnen til at den er relevant for foretaket)

Her ser du et eksempel på en enkel kjørebok-mal/mal for kjørebok som du kan laste ned og bruke (er du Fiken-bruker anbefaler vi deg å bruke vår gratis kjørebok).

Uansett om du bruker vår kjørebok eller ikke: Vi anbefaler at du noterer/dokumenterer kjøreturene fortløpende, og at disse føres i regnskapet hver måned, med siste dato i måneden som bokføringsdato. Som bilag bruker du kjøreboken, som viser strekningene du har kjørt.

Elektronisk kjørebok

Kjørebok som bruker fastmontert GPS til å registrere kjøringen betegnes som elektronisk kjørebok. Det vil si at når du fører kjørebok i Fiken gjøres det selvfølgelig elektronisk, men det regnes ikke som en elektronisk kjørebok etter skattereglene.

En spesialregel for varebil klasse 2 krever for eksempel elektronisk kjørebok for å dokumentere når bilen er brukt privat av ansatte. Elektronisk kjørebok kan ellers også brukes frivillig i andre foretak.

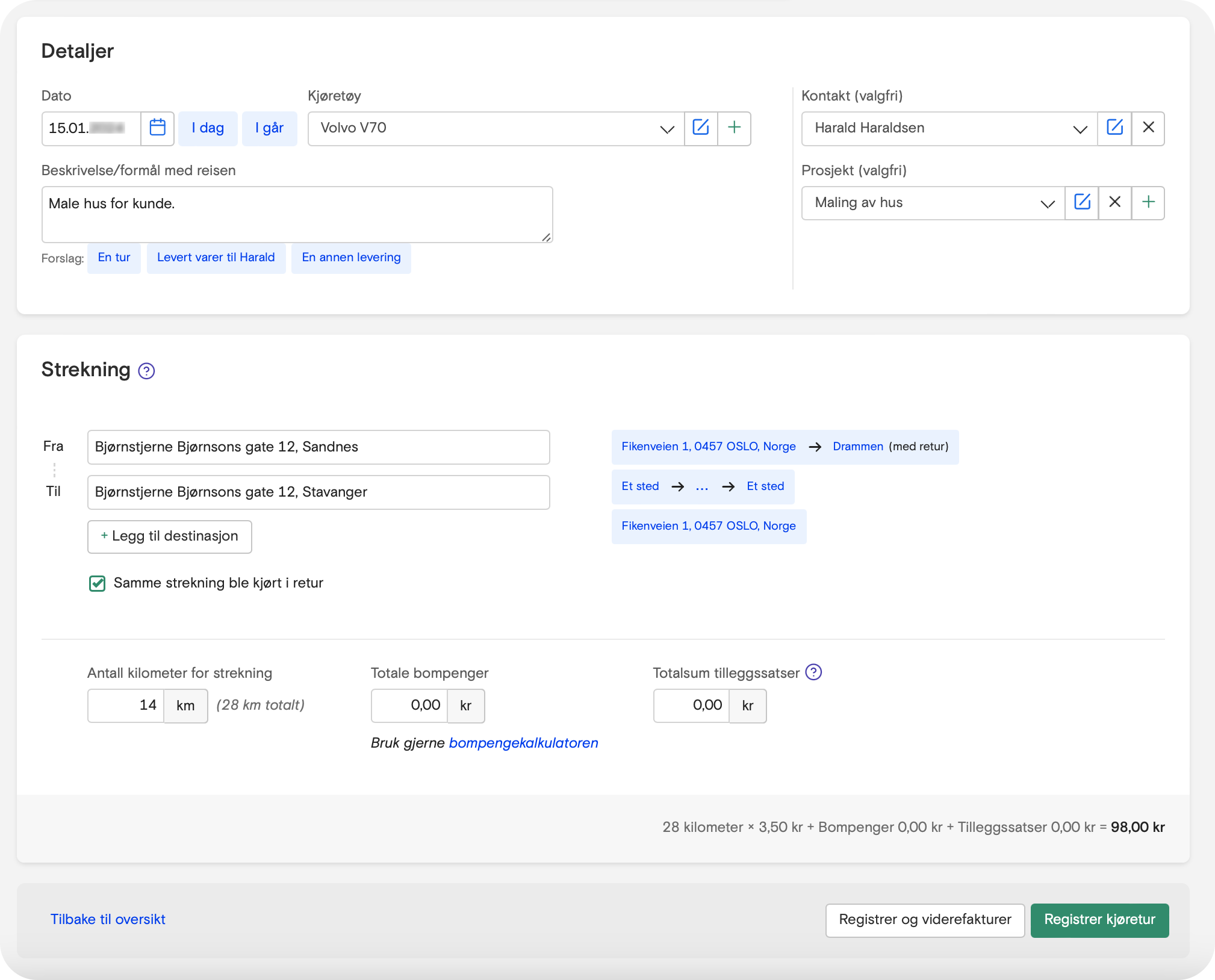

Kjørebok i Fiken

I Fiken har vi en gratis kjørebok for våre brukere. Her har vi gjort det enkelt og oversiktlig for å beregne, dokumentere og regnskapsføre kilometergodtgjørelsen (og andre bilutgifter) etter den skattefrie satsen. Slik får fradragene du har krav på.

Som du ser kan du enkelt legge inn ruten og eventuelle bompenger, og Fiken gir deg antallet kilometer. Du kan velge å registrere og viderefakturere, eller bare registrere.

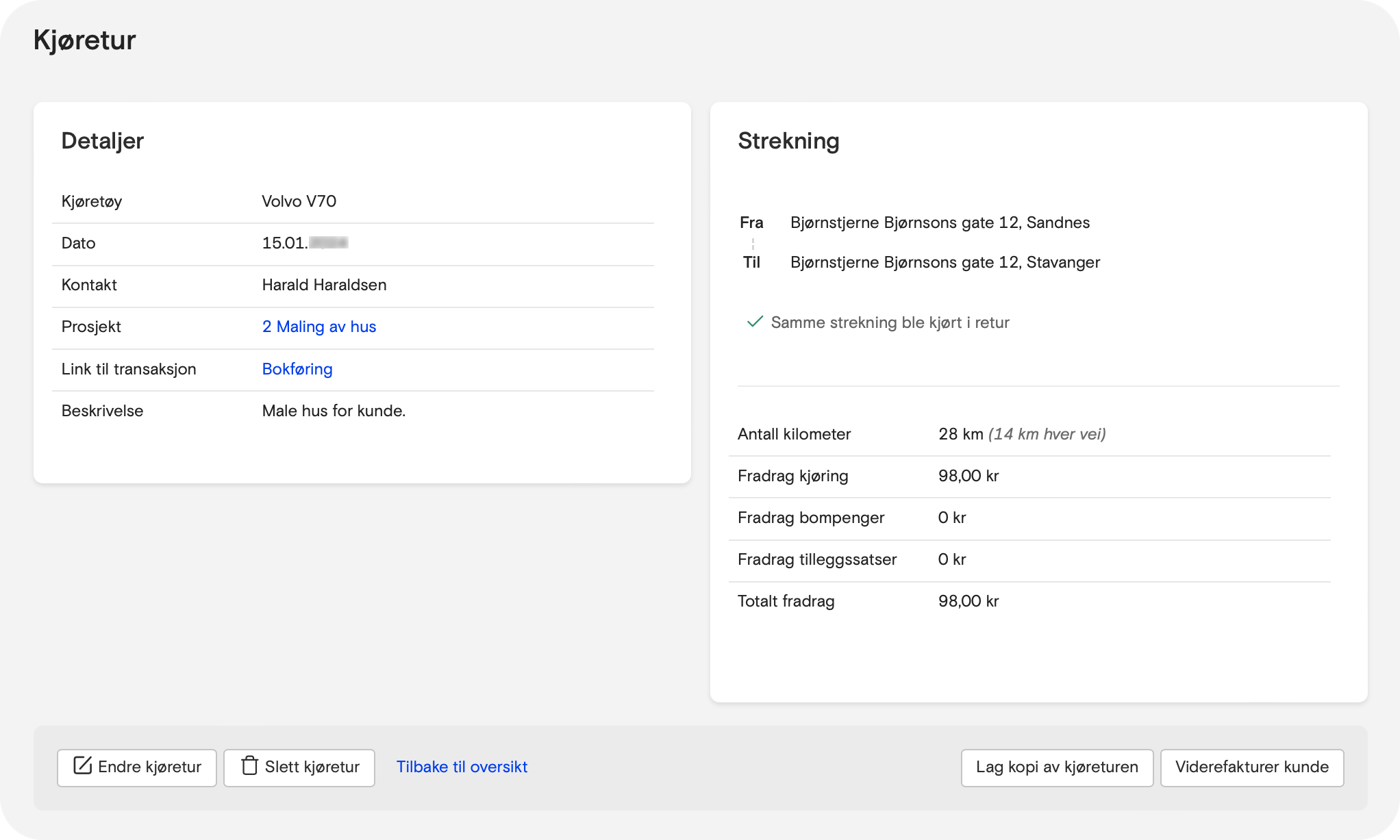

Når turen er registrert får du opp en oppsummering av det du har lagt inn. Herfra kan du også redigere og slette kjøreturen. Du kan også laste ned rapporten/kjøreboken din i PDF og Excel-format.

Her har vi en egen artikkel som går i mer detalj på denne funksjonen i Fiken: Kjørebok for enkeltpersonforetak.

Bonus: Vi passer på deg. Noe av det viktigste du må huske på når det gjelder å føre bilutgifter i enkeltpersonforetak, er de to forskjellige måtene å føre utgiftene på.

Skillet går ved 6000 km (les mer om dette i neste avsnitt). Hvis du passerer grensen, gir vi deg an advarsel:

Kjøregodtgjørelse i regnskapet

Kjøregodtgjørelse og bilkostnader føres på to forskjellige måter i et enkeltpersonforetak. Avhengig av hvor mye du kjører, får du fradrag basert på hvor mange kilometer du har kjørt, eller faktiske utgifter.

- Hvis du kjører under 6000 km i året, bruker du den skattefrie satsen for kjøregodtgjørelse, men kan da ikke føre faktiske kostnader (som drivstoff, årsavgift, vedlikehold og forsikringer).

- Hvis du kjører over 6000 km i året fører du faktisk utgifter (drivstoff, årsavgift, vedlikehold, forsikringer etc.) for bruk av bilen din, men kan ikke kreve fradrag basert på den skattefrie satsen.

I Fiken har vi en egen kjørebok som enkelt lar deg løse alt som har med kjøregodtgjørelse å gjøre.

Du kjører under 6000 km i året = Kjøregodtgjørelse per kilometer

Dette er den vanligste måten å regnskapsføre bilutgifter på i et enkeltpersonforetak. Da legger du inn satsen x antall kilometer du kjørt i jobbsammenheng.

Satsen for 2025 er 3,50 kr, og du legger inn dette som en utgift i regnskapet ditt. For eksempel: La oss si at du har kjørt totalt 300 kilometer på én måned. Da blir regnestykket: 300 kilometer x 3,50 kr = 1050 kr.

Denne satsen gjelder både i Norge og utlandet, og for el-bil, og skal dekke slitasje/reparasjon, forsikring, verditap, drivstoff og andre lignende kostnader.

Når du kjører under 6000 km og skal kreve kjøregodtgjørelse, skal altså ikke disse utgiftene legges inn i regnskapet: Du får fradrag for disse gjennom kjøregodtgjørelsen.

Ekstrautgifter som du derimot kan få fradrag for utenfor kjøregodtgjørelsen, er for eksempel bompenger, parkering, ferge eller piggdekkavgift, men som hovedregel får du ikke mva-fradrag på disse utgiftene (selv om det er spesifisert mva på kvitteringen).

Disse utgiftene legger du inn som vanlige kjøp/kostnader i regnskapet ditt. Du legger inn hele summen du har betalt, men velger ingen/uten mva.

Du kjører over 6000 km i året = Fradrag for faktiske utgifter

Etter statens regler har du pr. definisjon det som kalles næringsbil hvis du kjører over 6000 km i året. Noen kaller dette firmabil, eller yrkesbil, men det er noe annet (en bil som bedriften eier).

Næringsbilen klassifiseres som en eiendel i selskapet ditt, og du kan ikke lenger kreve kilometergodtgjørelse for dine yrkesreiser.

I dette tilfellet må du kreve fradrag for alle de faktiske utgiftene du har i forbindelse med næringsbilen din. Her er noen av de vanligste utgiftene:

- Bensin/diesel

- Service/verkstedsutgifter

- Forsikringer

- Andre kostnader, for eksempel bompenger og parkering

Du legger inn disse kostnadene på samme måte som andre utgifter – altså som helt vanlige kjøp. Det høres kanskje flott å kunne få fradrag for alt dette, men her vil du som privatperson måtte betale en form for skatt for den fordelen du har ved å bruke denne bilen privat.

I praksis betyr dette at du reduserer en del av kostnadene for bilen i regnskapet ditt – noe som fører til at du vil måtte betale mer i skatt.

Selve regnestykket er noe komplisert, men reduksjon på grunn av privat bruk fastsettes med utgangspunkt i bilens listepris. Du vil bli skattlagt for 30 prosent av bilens listepris opp til 362 300 kr (2025) og 20 prosent av det overskytende.

Du kan lese mer om reduksjon av bilkostnader hos Altinn.

Kjøregodtgjørelse elbil

På samme måte som med en bil som går på diesel eller bensin, kan du få fradrag for strømmen som kreves for å kjøre elbilen i foretaket.

På en hurtiglader vil du alltid få en kvittering på e-post eller i en app, og denne kan du regnskapsføre i Fiken på samme måte som en kvittering for bensin og diesel (på konto 7001 — Drivstoff transportmiddel 1).

Ettersom mange lader bilen sin hjemme, er det ikke alltid like lett å beregne forbruket (slik det er når man fyller drivstoff på en bensinstasjon).

For at man skal kunne fradragsføre kostnaden til strøm hjemme, må man ha en smartlader som kan beregne mengden strøm som har gått med til å lade bilen. Én måte å gjøre denne beregningen på hver måned, er å komme frem til kostnaden ved hjelp av følgende regnestykke:

Antall KWt x gjennomsnittlig KWt-pris

Dersom du derimot ikke skulle ha en elbillader med denne funksjonaliteten, kan du lage en avregning, for eksempel i Excel, der du selv manuelt beregner summen basert på hvor mye du faktisk har kjørt i forbindelse med selskapet ditt.

Man bør dokumentere dette ved å lage en beregning på et ark med navn og dato, samt en signatur. Dette kan da benyttes som dokumentasjon og regnskapsføres på konto 7001 — Drivstoff transportmiddel 1

Greit å vite: Du kan ikke kreve fradrag for ladestasjon som monteres på privat bolig.

Kjøregodtgjørelse eller faktiske utgifter

I utgangspunktet har du ikke noe valg. Hvis du har kjørt under 6000 km i år, må du føre kjøregodtgjørelse, og har du kjørt over 6000 km må du føre faktiske utgifter. Så hva som lønner seg er egentlig ikke noe du skal vurdere basert på det som allerede har skjedd.

Men om du ser framover til neste år og vurderer hvor mye du skal bruke bilen i foretaket, kan dette være nyttig å tenke på dette. Noe av det som spiller inn på hva som lønner seg er:

- Bilens pris og verdi, og hvor mye den koster i drift

- Hvor mye du kjører – både privat og i arbeid

- Din inntekt og ditt skattenivå

Hvis vi tillater oss å generalisere, kan vi si dette: Kjøregodtgjørelse vil sannsynligvis lønne seg dersom du:

- Kjører en billig bil, som er ikke er dyr i drift

- Hovedsakelig kjører i jobbsammenheng

- Har en relativt høy inntekt

Smarte Penger har en nyttig kalkulator dersom du vil undersøke spesifikt hva som vil lønne seg for deg – du kan teste kalkulatoren her.

En problemstilling som gjelder noen av dere: Dersom du har to biler, og den ene bilen kun brukes i foretaket og aldri privat, så kan du legge inn denne etter faktiske utgifter og slipper dermed privat beskatning på den.

Hva om jeg ikke vet hvor langt jeg kommer til å kjøre

Ja, hva gjør du dersom du fører kilometer frem til november, og så plutselig bikker 6000 km, og da egentlig skal føre kjøregodtgjørelse på en annen måte?

Vi anbefaler føre-var-prinsippet. Dersom du har grunn til å tro at du passerer 6000 km, anbefaler vi deg å:

- Ta vare på alle fakturaer og kvitteringer som er knyttet til bilen (og send dem til innboksen din i Fiken), men før dem ikke før du faktisk passerer 6000 km.

- Samtidig føre alle km i en kjørebok i tilfelle du faktisk ikke passerer grensen.

Dersom du derimot ikke har gjort dette, og ser sent på høsten at du har passert 6000 km, har du to mulige løsninger:

- Du prøver å skaffe til veie dokumentasjon på bilkostnadene dine, og fører kostnader og får fradrag for faktiske utgifter som forklart tidligere i artikkelen.

- Dersom det ikke lar seg gjøre, må du kreve fradrag for de utgiftene du har (og kan dokumentere) resten av året.

Firmabil

En firmabil er en bil som eies av en bedrift.

For selskapet utgjør dette en fradragsberettiget utgift – både kjøpet av bilen og løpende kostander (utenom bøter og forelegg).

Dersom en ansatt bruker firmabilen privat, regnes dette som en form for lønn (kalt naturalytelse), og den ansatte må skatte av denne fordelen hvis det overstiger en viss mengde. De samme reglene gjelder også dersom bilen er leaset.

Firmabil skatt

Sporadisk privat bruk av firmabil er ikke skattepliktig.

Privat bruk mindre enn 10 dager i et inntektsår, eller samlet privat kjørelengde under 1 000 kilometer per inntektsår, anses som sporadisk bruk, og er følgelig ikke skattepliktig. Dersom bruken overstiger denne mengden, skal det altså betales skatt på fordelen.

Hovedregelen for hvordan dette regnes ut kan få det til å blø ut av ørene på gud-og-hver-mann, men den lyder som følger:

- Trekkpliktig fordel ved privat bruk av firmabil er 30 prosent av bilens listepris som ny inntil 362 300 kr og 20 prosent av overskytende listepris.

Du kan lese mer om dette hos Skatteetaten i Bil - satser for firmabil (standardreglene), men en kort oppsummering av hvordan du løser dette er:

- Finn listeprisen på bilen her. Husk at verdi av ekstrautstyr også skal beregnes av importørens listepris. Årstallet er bilens årsmodell.

- Trekk fra 25 prosent på listeprisen hvis bilen er over 3 år gammel.

- Når beløpet fra trinn 2 er under 362 300 kr ganges det med 0,3 (altså 30 prosent). Den delen av beløpet som eventuelt er over 362 300 kr ganges med 0,2 (altså 20 prosent), og de to beløpene legges sammen.

- Del beløpet fra trinn 3 på 12 for å komme frem til månedlig beløp, som blir trekkgrunnlaget for lønnsutbetalingen.

Hvis du synes dette hørtes litt komplisert ut, så blir du nok ikke glad for å høre at dersom bilens listepris ikke samsvarer med fordelen ved den private bruken av bilen, så finnes det egne regler for hvordan fordelen skal beskattes. Det kan du lese om i Skatteetatens artikkel: Bil: Satser for firmabil hvor fordelen ikke står i forhold til listeprisen.

Her kan du lese vår artikkel om hvordan du håndterer bilugifter og beskating av bil-fordel for ansatt i aksjeselskap.

Andre bilutgifter i enkeltpersonforetak

Du kan også få fradrag for andre bilutgifter som oppstår på en reise, for eksempel bompenger, parkering, ferge eller piggdekkavgift. Hovedregel er derimot at du ikke mva-fradrag for disse utgiftene, selv om det er spesifisert mva på kvitteringen.

Disse utgiftene legger du inn som vanlige kjøp/kostnader i regnskapet ditt. Du legger inn hele summen du har betalt, men velger ingen/uten mva.

Reiseregning

En reiseregning er et krav om å få tilbakebetalt utgifter for jobbreiser. Det er vanlig at ansatte bruker dette når de har reist i jobbsammenheng. Reiseregningen leveres til arbeidsgiveren (vanligvis digitalt), som refunderer kostnadene den ansatte har hatt.

I Fiken har vi en egen funksjon for reiseregning: Du registrerer reiser, diett og utlegg i appen vår. Når utleggene godkjennes, blir de utbetalt på neste lønnsutbetaling.

Oppsummering av kjøregodtgjørelse

Har du et enkeltpersonforetak kan du kreve kjøregodtgjørelse for kjøreturene du gjør i forbindelse med oppdrag, og du kan få denne godtgjørelsen på to måter:

- Hvis du kjører under 6000 km i året: Du krever fradrag etter hvor mange km du har kjørt. Den skattefrie kilometersatsen for 2025 er 3,50 kr.

- Hvis du kjører over 6000 km i året: Da har du per definisjon er næringsbil, og må kreve godtgjørelse for faktiske utgifter, som drivstoff, årsavgift, reperasjoner og forsikring.

I tilfelle du blir kontrollert, må du kunne dokumetere kjøreturene og utgiftene du krever fradrag for. Her er det du må dokumentere med hensyn til kjøregodtgjørelse (kilomterfradrag):

- Dato for kjøringen

- Hvor du har kjørt fra og til

- Antall kilometer

- Hva som var hensikten med reisen

Når du har kontroll på dette, er det bare å kjøre pent og tute når situasjonen krever det. God tur!

Vanlige spørsmål

Hvor fort kan jeg kjøre og fremdeles få kjøregodtgjørelse?

Vi anbefaler at du alltid holder deg innenfor både fartsgrensen og regnskapsreglene.

Er det påbudt med kjørebok?

Både ja og nei, faktisk. Du ikke er pålagt å føre kjørebok, men samtidig finnes det ikke så mange andre praktiske alternativer for å dokumentere at kjøring har funnet sted.

Du må altså kunne dokumentere kjøringen for å ha rett på fradrag, men det er teknisk sett mulig å bruke noe annet enn kjørebok som dokumentasjon.

Hva er Statens reiseregulativ?

Statens reiseregulativ er en avtale som egentlig bare gjelder for statsansatte, men mange offentlige virksomheter og private selskaper bruker også denne avtalen som utgangspunkt for godtgjørelser i forbindelse med ansatte som reiser i jobben.

Hvordan dokumentere kjøring?

Den vanligste måten å dokumentere kjøring på er ved å bruke en digital kjørebok.

Kjørebok for enkeltpersonforetak i Fiken er en gratis tilleggsfunksjon for våre kunder. Den kan du lese mer om i Kjørebok for enkeltpersonforetak.

Hva må kjørebok inneholde?

En kjørebok skal innholde: Dato for kjøringen, hvor du har kjørt fra og til, antall kilometer og reisens formål.

Hva er sjablongmetoden?

Sjablongmetoden et betegnelsen på hvordan du skal fordelsbeskattes for fordelen ved å bruke firmabil privat. Kort oppsummert: Den trekkpliktig fordelen ved privat bruk av firmabil er 30 prosent av bilens listepris som ny (inntil kr 338 800) og 20 prosent av overskytende listepris. Her kan du lese mer om satser for firmabil hos Skatteetaten.

Hva er forskjellen på yrkeskjøring og jobbreiser?

Yrkeskjøring er kjøring som er relevant for foretaket ditt. I praksis betyr dette at de fleste får fradrag når de bruker en privatbil til for eksempel å besøke en kunde eller en leverandør, levere eller plukke opp noe i jobbsammenheng, og generelt bruker bilen til noe som har med et betalt oppdrag å gjøre.

Du får derimot ikke fradrag for det Skatteetaten definerer som arbeidsreiser. Dette er reiser mellom ditt hjem og ditt faste arbeidssted, eller reise mellom faste arbeidssteder.

Det finnes noen unntak fra disse reglene – de kan du lese om på Skatteetatens sine sider.

Hva med kjøregodtgjørelse og leasning av bil?

Leasingavtaler kan i noen tilfeller settes på foretaket ditt. Du kan kreve mva-fradrag for biler som har grønne skilter, mens biler på hvite skilter registreres uten mva. Ta en titt på denne hjelpeartikkelen for hvordan du regnskapsfører leasing av bil i Fiken.