Skatt for selvstendig næringsdrivende er ofte forbundet med frykt for baksmell og kemneren på døra. Vi skal fjerne denne frykten ved å gjøre skatt for enkeltpersonforetak forståelig og overkommelig.

Enkeltpersonforetak skatt

Vi starter med tre viktige avklaringer:

- Enkeltpersonforetaket ditt er en del av din privatøkonomi, og det er derfor du som privatperson som er ansvarlig for å betale skatt på overskuddet i foretaket ditt. Overskuddet i enkeltpersonforetaket ditt blir inntekt du må skatte av – på samme måte som i hvilken som helst annen jobb. For de fleste enkeltpersonforetak vil skatteprosenten ligge et sted mellom 25 og 37 prosent.

- Når du er ansatt, trekkes det skatt av lønnen din før du får den utbetalt på bankkontoen din. Slik er det ikke når du har eget foretak: Du får betaling av faktura rett på konto uten at det er trukket skatt.

- Skatt er ikke en del av regnskapet ditt slik for eksempel mva er. Skatten er et resultat av regnskapet ditt.

Ved hjelp av regnskapet/skattemeldingen din forteller du Skatteetaten hva resultatet/overskuddet ditt er, og følgelig hvor mye du mener at du skal betalte i skatt. Som regel er de enige (de tror på deg), men hvis de ikke er det, ber de om å få ta en nærmere kikk på regnskapet ditt (dette ble tidligere kalt bokettersyn, nå heter det kontroll).

Vi vil råde dere med enkeltpersonforetak til å være ekstra påpasselig med punkt 2: Forskjellen på betaling av skatt som ansatt, og betaling av skatt som eier av et enkeltpersonforetak.

Som eier av et enkeltpersonforetak må du altså sette av penger til skatt på egen hånd. Dette er ikke nødvendigvis en intuitiv handling hvis du er vant til at arbeidsgiver gjør dette for deg. Skattesatsen for de fleste enkeltpersonforetak ligger mellom 25 og 37 prosent.

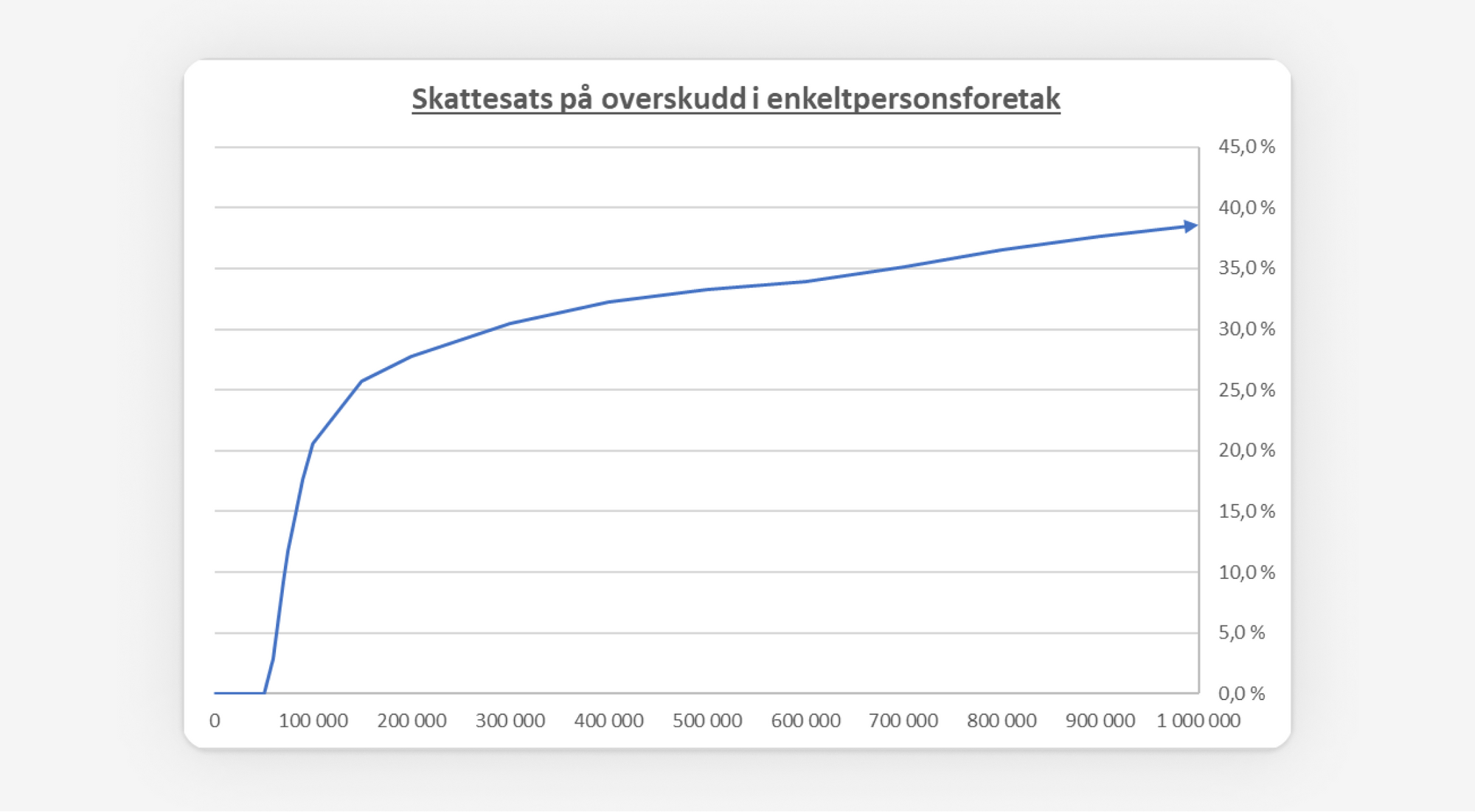

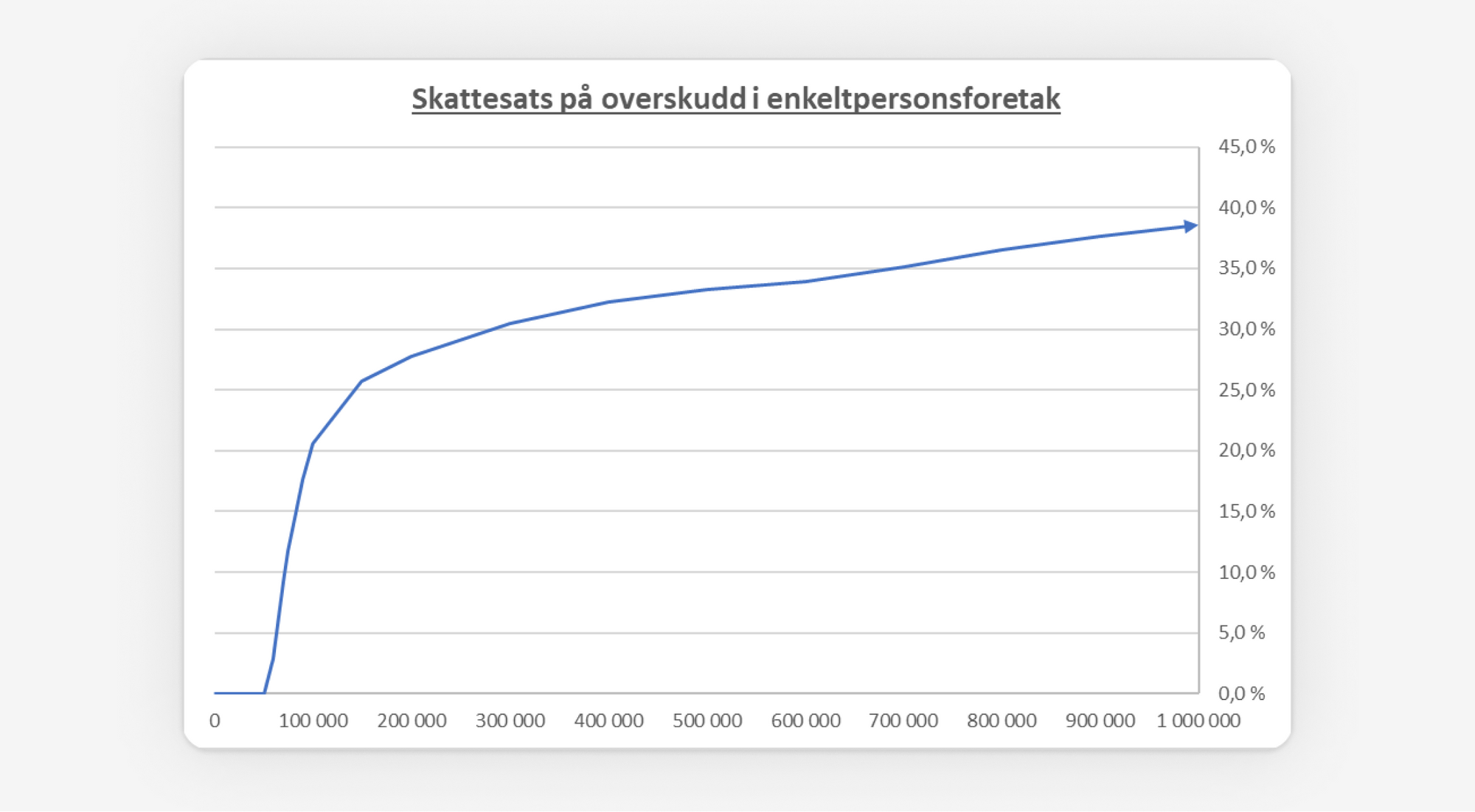

Skattesatsen øker jo høyere overskudd du har, på samme måte som skatt på vanlig lønn. Har du lønnsinntekter ved siden av enkeltpersonforetaket ditt, påvirker det skatten i ditt ENK. Grafen under viser skattesatsen for ditt enkeltpersonsforetak dersom du ikke har andre inntekter ved siden av.

Skatt for enkeltpersonforetak fungerer altså slik at det er du som har ansvaret for å rapportere inn overskuddet ditt, som sammen med eventuell annen lønn og andre privatøkonomiske-forhold (gjeld, for eksempel) avgjør hvor mye skatt du må betale. Les mer i avsnittet Beregne skatt i enkeltpersonforetak.

Når det kommer til å rapportere inn og betale skatt for enkeltpersonforetak har du to valg:

- Betale inn forskuddsskatt.

- Betale restskatt/baksmell med rente (fordi du ikke betalte forskuddsskatt).

Skattemelding for selvstendig næringsdrivende

Siden enkeltpersonforetaket ditt er en del av din privatøkonomi, leverer du bare én skattemelding, som dekker både din (eventuelle) lønnsinntekt og overskuddet fra enkeltpersonforetaket.

Dersom omsetningen din er under 50 000 kr, kan du velge å rapportere inn resultatet for enkeltpersonforetaket direkte i den personlige skattemelding din hos Skatteetaten. Du fyller da inn dine inntekter og utgifter under det som heter Næringsspesifiksjonen.

Ulempen med denne måten å levere på, er at dersom du har avskrivninger og litt kompliserte ting i regnskapet, er det ikke alltid like lett og finne tallene, og finne ut hvor du skal legge dem inn hos Skatteetaten. Vi anbefaler naturlig nok å levere gjennom Fiken (blunkefjes).

Fristen for å levere skattemeldingen er 31. mai hvert år. Men fordi 31. mai er på en lørdag i 2025, er fristen for å levere skattemeldingen for 2024 2. juni, 2025.

Hvis du omsetter for mer enn 50 000 kr, må du som regel levere en fullstendig skattemelding – med det som heter næringsspesifikasjon. Denne inneholder all relevant informasjon/de nødvendige tallene fra foretaket ditt.

Næringsspesifikasjon ble innført i 2022 i forbindelse med den nye skattemeldingen. I den nye skattemeldingen er skattemeldingen, næringsoppgavene og vedleggsskjemaene slått sammen til én næringsspesifikasjon.

Forskuddsskatt for enkeltpersonforetak

Forskuddsskatt er at Skatteetaten fortløpende gjennom året sender deg fakturaer på skatten du skylder. Hvor mye du må betale, er basert på din forventende inntekt. Denne oppgir du når du søker om å få tilsendt faktura på forskuddsskatt.

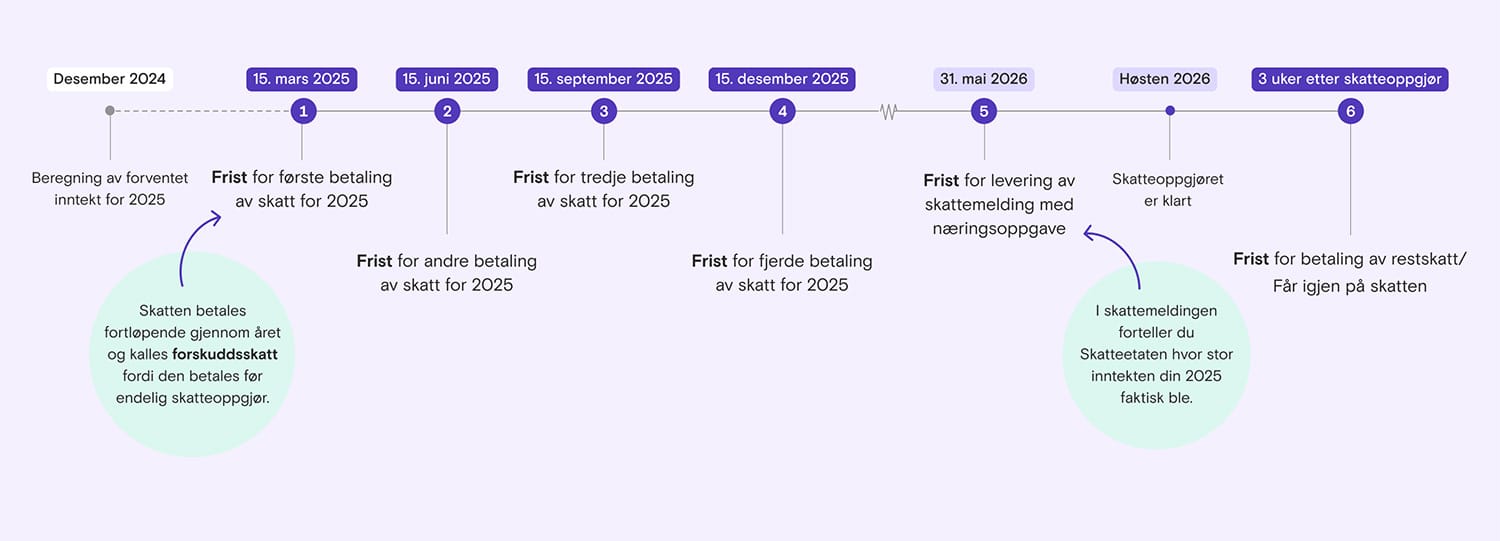

Grunnen til at det heter forskuddsskatt, selv om du betaler den fortløpende gjennom året, men etter du at faktisk har tjent pengene, er at du betaler den før det endelige skatteoppgjøret er klart. Slik blir gangen i det for regnskapsåret 2025:

- Du betaler forskuddsskatt fire ganger (15. mars/juni/september og desember)

- Innen 31. mai 2026 leverer du skattemeldingen for enkeltpersonforetak ditt.

- På høsten 2026 (senest i løpet av oktober) er skatteoppgjøret klart. Da får du vite om du har betalt inn for lite eller mye forskuddsskatt, og dermed om du må betale restskatt (baksmell), eller om du får penger tilbake.

Betale forskuddsskatt

Det er ingen automatikk i at du får tilsendt faktura på forskuddsskatt de to første årene etter oppstart. Etter to år har derimot Skatteetaten et ferdig skatteoppgjør som brukes som grunnlag til å sende ut betalingskrav for skatt.

Du må selv søke om å få beregnet forskuddsskatten din. For å få utskrevet forskuddsskatt, må du søke om forskuddsskatt på Skatteetatens sider. I søknadsskjemaet gjør du følgende:

- Velger kategori Næring.

- Velger den inntekten som passer for deg. Annen næring er vanligst.

- Legger inn forventet overskudd både i Overskudd annen næring og Personinntekt - annen næring. Du må anslå beløpet så godt du kan. Du kan endre dette senere dersom du ser at du har anslått feil.

Greit å vite: Du skal ikke søke om forskuddsskatt før du regner med å gå med overskudd. Du må altså bruke skjønn både for anslå om du kommer til å gå med overskudd, og hvor stort overskuddet kommer til å bli.

Se gjerne på Skatteetatens skattekalkulator for å beregne forventet skatt.

Verdt å huske på: Dersom du har høy inntekt i foretaket ditt, men ikke søker om forskuddsskatt, kan det være at du får krav om å betale inn forskuddsskatt likevel. Det er ikke noen satt grense som avgjør hvor høy inntekten din må være før Skatteetaten sender deg krav på eget initiativ.

På regjeringens sider kan du for øvrig kan et titt på skattesatsene for 2025.

Endre forskuddsskatt

Dersom inntekten fra foretaket ditt blir lavere eller høyere enn forventet, bør du endre forskuddsskatten din, slik at du slipper å betale for mye eller for lite forskuddsskatt. Det gjør du ved å logge deg inn på Skatteetatens sider.

Skatteetaten bruker informasjon om inntekten din fra siste tilgjengelige skatteoppgjør for å regne ut hvor mye forskuddsskatt du skal betale. Hvis det er første gang du søker om forskuddsskatt, baserer skatten seg på det du har oppgitt som forventet overskudd.

I skjemaet finner du kategorien Næring, og underkategorien Annen næring er den de fleste skal bruke. Her vil du finne forventet næringsinntekt og du kan endre beløpet. Viktig å husk: Du må endre i både Overskudd annen næring og Personinntekt - annen næring.

Forskuddsskatt terminer 2025

Enkeltpersonforetak betaler forskuddsskatt fire ganger i året, og fristene er som følger:

- Første termin: 17. mars (egentlig 15. mars, men 15. mars er på en lørdag)

- Andre termin: 16. juni (egentlig 15. juni, men 15. juni er en søndag)

- Tredje termin: 15. september

- Fjerde termin: 15. desember

Eksempel på betaling av forskuddsskatt i enkeltpersonforetak

La oss si at du opprettet enkeltpersonforetaket ditt 15. juni 2025, og sender inn søknad om få tilsendt faktura for forskuddsskatt med det samme. Da vil du (sannsynligvis) få tilsendt faktura for termin tre og fire (15. september og 15. desember) basert på det du tror du vil tjene resten av året (summen du oppga da du registrerte deg).

Innen 31. mai 2026 leverer du skattemeldingen din for 2025. Her forteller du Skatteetaten hva det faktiske overskuddet i foretaket ditt ble i 2025.

Inntekten fra enkeltpersonforetaket ditt er en del av ditt personlige skatteoppgjør, og det skattbare overskuddet du rapporterer inn i skattemeldingen er med på å bestemme din totale skatt.

Ble overskuddet ditt større enn forventet, kan det være at du må betale mer skatt; ble det mindre enn forventet, kan det være at du får tilbake penger – akkurat som for vanlige lønnsmottagere.

Dette avhenger av din samlede lønn og andre personlige forhold, og blir klart når skatteoppgjøret er tilgjengelig. For regnskapsåret 2025, vil dette skje høsten 2026 (senest i oktober).

Viktig å huske på: Dersom du beregner å ha underskudd det første året du driver foretaket ditt, skal du ikke sende inn skjema for beregning av forskuddsskatt. Underskuddet skal da oppgis i skattemeldingen din.

Her kan du lese en egen artikkel om skattefradrag og underskudd i enkeltpersonforetak.

Når du ikke betaler forskuddsskatten din i tide

Dersom du ikke betaler ved første forfall 15. mars, forfaller alle de fire fakturaene ved første forfallsdato. På toppen av dette løper renter fra forfall og frem til betaling skjer. Det er med andre ord svært viktig å betale forskuddsskatten din innen fristen. Hvis ikke kan du få en stor, uforutsett utgift.

Dersom du derimot får faktura på forskuddsskatt og mener at denne er feil, er det viktig å huske på at dette kun er et estimat, eller rettere sagt: Skatteetaten gjetter hvor mye de tror du kommer til å tjene det neste året.

Det enkelt for deg å be om mer eller mindre i forskuddsskatt ved hjelp av dette skjemaet for forskuddsskatt i enkeltpersonforetak. Men om du ikke endrer forskuddsskatten her før forfall, er det viktig å betale det som står på fakturaen.

Husk derfor på:

- Det er enkelt å endre forskuddsskatten din.

- Når du endrer forskuddsskatten får du automatisk et nytt krav.

- Men du må gjøre disse tingene før forfall på fakturaen.

- Dersom du har fått en forskuddsskatt på f.eks. 80 000 kr fordelt på 4 fakturaer á 20 000 kr, og ikke betaler den første fakturaen ved forfall, forfaller altså hele summen på 80 000 kr ved først forfall.

- Og det er viktig å betale hele summen som står i fakturaen. Du kan ikke bare redusere summen du betaler på fakturaen uten først å ha endret forskuddsskatten.

Betale restskatt (baksmell)

Det mange med små og mellomstore enkeltpersonforetak velger å gjøre i stedet for å søke om forskuddsskatt er å:

- Sette av skatt for hvert salg gjennom året.

- Levere skattemeldingen innen 31. mai (for regnskapsåret 2025 leveres den innen 31. mai 2026).

- Betale baksmellen når skatteoppgjøret er klart på høsten (senest i oktober). Dette er da ikke en faktisk baksmell, men helt enkelt skatt du ikke har betalt inn i løpet av året.

Dette er en vanlig løsning, og helt lovlig. En hake ved dette valget, er at du må betale rentekostnader på det du skylder, og du kan bare velge dette alternativet dersom:

- Du ikke har søkt om å få tilsendt faktura på forskuddsskatt.

- Skatteetaten ikke har sendt deg faktura på eget initiativ – noe de kan gjøre hvis du har et relativt stort overskudd.

Beregne skatt for enkeltpersonforetak

Når du har et enkeltpersonforetak, beregner Skatteetaten hvor mye du skal betale i skatt samlet ut i fra:

- Din (eventuelle) lønn som ansatt i andre selskaper. Dette får du automatisk opp i skattemeldingen din.

- Overskuddet fra foretaket ditt, som er inntekter minus kostnader. Dette rapporterer du inn når du leverer skattemeldingen din.

- Andre personlige forhold, som er ferdigutfylt i skattemeldingen, som gjeld, formue og fradrag.

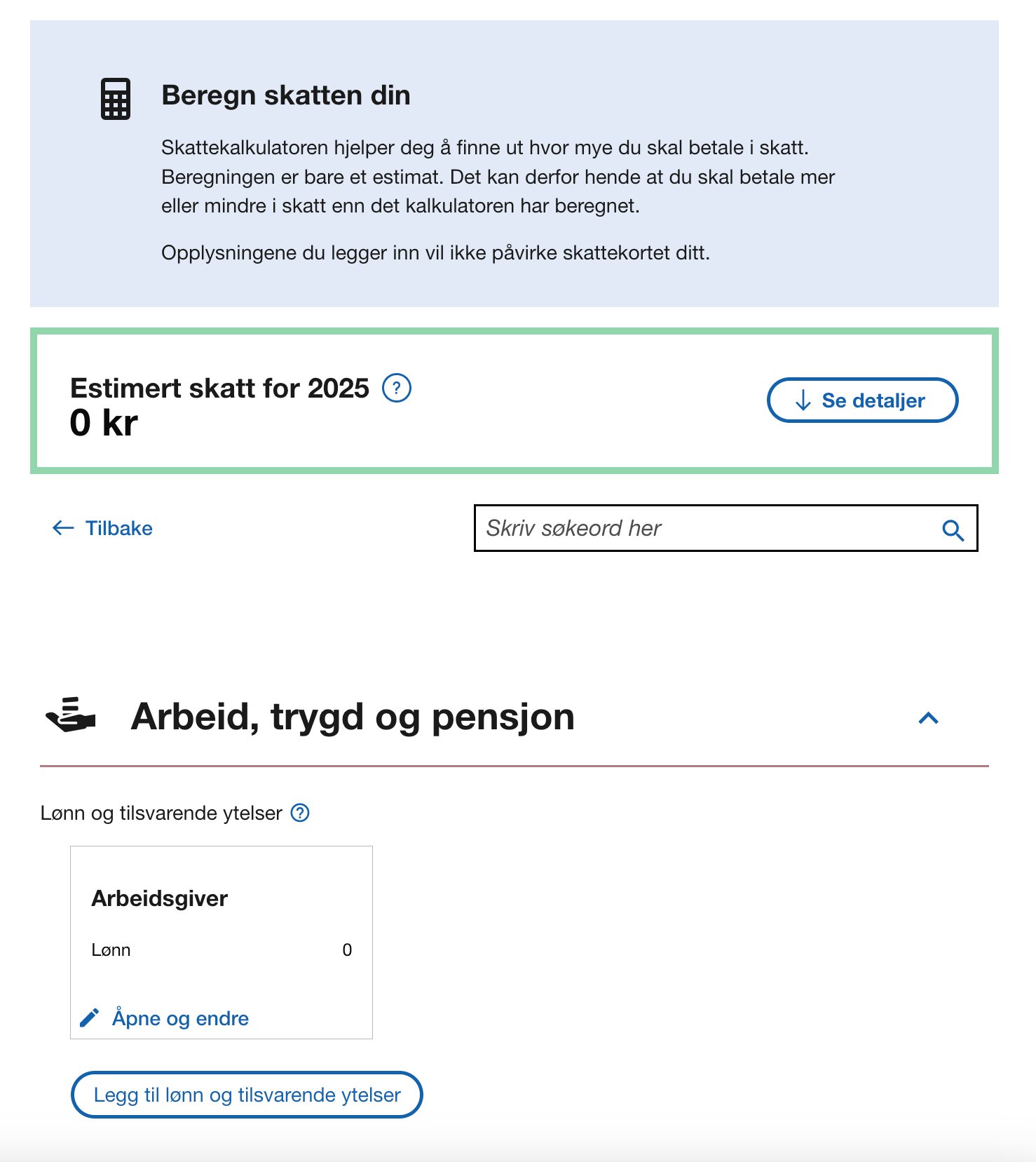

Skatteetaten har en enkel og oversiktlig skattekalkulator, hvor du fyller inn lønn og overskuddet fra foretaket, samt andre forhold, og får beregnet skatten din.

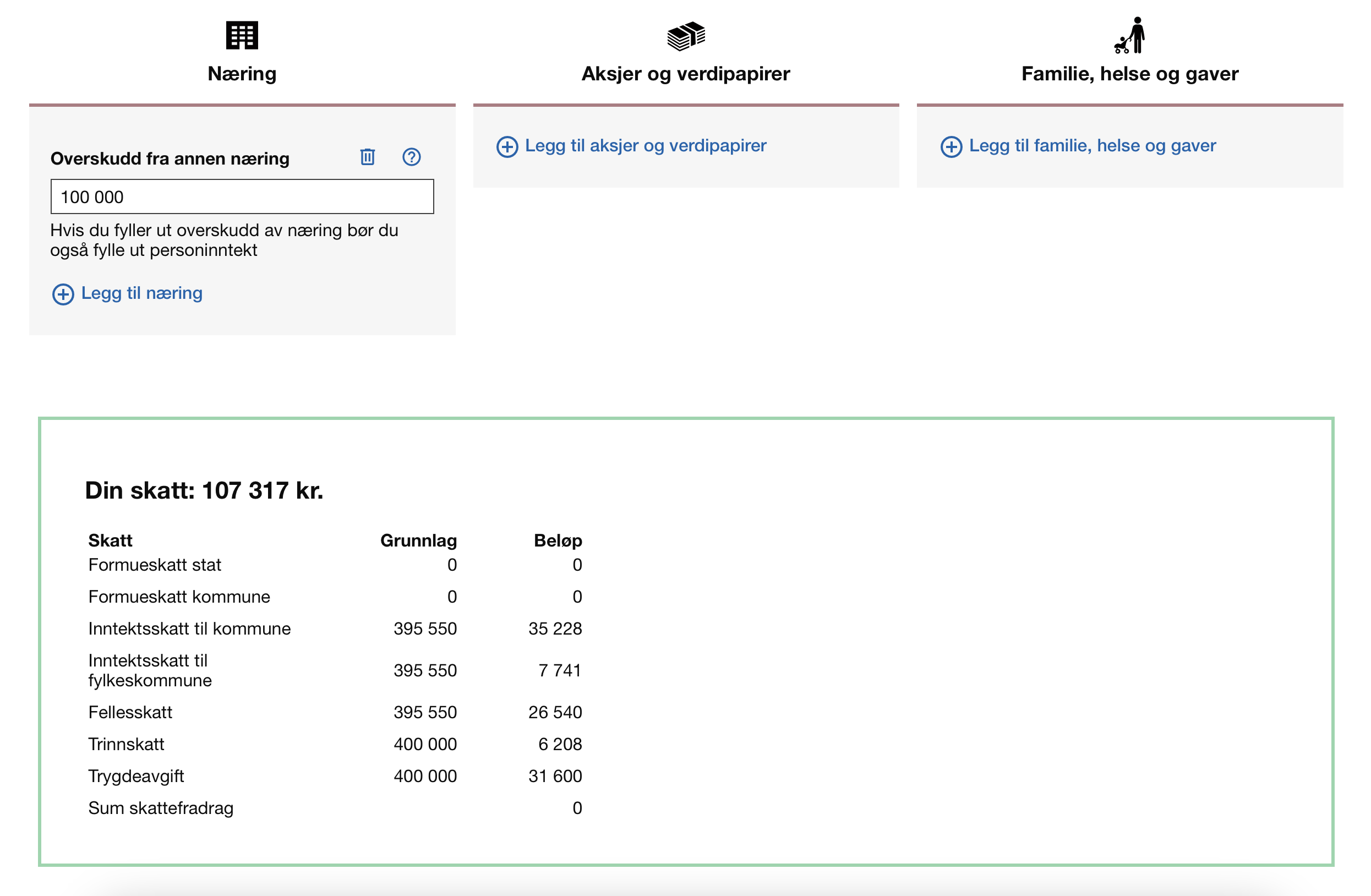

I dette eksempelet har vi:

- Lagt inn 400 000 som lønn (som ikke stammer fra enkeltpersonsforetaket).

- 100 000 som er overskudd fra enkeltpersonsforetaket: F.eks. 120 000 i inntekter minus 20 000 i kostnader.

- Dette blir til sammen 395 550 når minstefradraget på 104 450 er trukket fra (vi forklarer minstefradraget lengre ned i artikkelen).

Da får vi denne skatteberegningen: En samlet skatt på 107 317 kr.

Trinnskatt

Inne i utregningen over finnes et begrep som mange er litt usikre på: Trinnskatt.

Hva er trinnskatt?

Trinnskatt er en progressiv skatt basert på din bruttoinntekt –inntekten din før fradrag og avgifter. Progressiv skatt vil si at skatten blir høyere jo mer du tjener.

Trinnskatt 2025

Trinnskatten erstattet det som før het toppskatt, og du betaler den bare hvis du tjener over en viss sum: 217 400 kr (2025).

De fem trinnene som bestemmer hvor mye du eventuelt må betale i trinnskatt er som følger:

- Trinn 1: Inntekten mellom 217 400 og 306 049 kr (1,7 prosent trinnskatt)

- Trinn 2: Inntekten mellom 306 050 og 697 149 kroner kr (4 prosent trinnskatt)

- Trinn 3: Inntekten mellom 697 150 og 942 399 kr (13,7 prosent trinnskatt)

- Trinn 4: Inntekten mellom 942 400 og 1 410 749 kr (16,7 prosent trinnskatt)

- Trinn 5: Inntekten over 1 410 750 kr (17,7 prosent trinnskatt)

Trinnskatt enkeltpersonforetak

Beregning av trinnskatt for enkeltpersonforetak beregnes med utgangspunkt i din personinntekt, som er alle inntekter, men inkluderer ikke kapitalinntekter (for eksempel aksjeutbytte, kapitalgevinster, rente- og leieinntekter etc.)

Mer spesifikt: Trinnskatt for enkeltpersonforetak er basert på din brutto lønnsinntekt pluss overskuddet fra foretaket ditt.

Skatteprosent i enkeltpersonforetak

For de fleste enkeltpersonforetak vil skatteprosenten ligge et sted mellom 25 og 37 prosent, som vist i figuren under som viser skattesats dersom en ikke har lønn ved siden av enkeltpersonsforetaket.

Den endelige skatten/skatteprosenten avgjøres av dine samlede inntekter og fradrag/kostnader. Siden du selvsagt ikke vet akkurat hvor mye du kommer til å tjene i løpet av et år, er det en god idé å sette av skatt for hvert salg, og bruke skattekalkulatoren til å holde deg oppdatert på cirka hvor mye du skal betale.

Konkrete råd om skatt i enkeltpersonforetak

- Har du lav inntekt fra ditt enkeltpersonforetak (under 300 000 kr), og ingen inntekt utenom, holder det sannsynligvis å sette av ca. 30 prosent av inntekten til skatt.

- Har du høy inntekt utenom ditt enkeltpersonforetak, eller et stort overskudd i ditt enkeltpersonforetak (rundt 1 million), må du sette av nærmere 40 prosent i skatt.

På grunn av trinnskatten, øker skattesatsen jo mer du tjener. Det som heter marginalskattesats, er satsen du betaler på den siste kronen du tjener, og gjennomsnittssatsen for hele inntekten blir derfor en del lavere. Trinnskatten beskriver marginalskattesats – ikke gjennomsnittsskatten.

PS! Når politikere snakker om skattesats, snakker de oftest marginalskattesats, og ikke om gjennomsnittsskattesats. Det er sistnevnte vi beskriver her, som er det de fleste bedriftseiere har et forhold til.

Hvor mye kan man tjene skattefritt

Det korte svaret er: 6 000 kr i løpet av ett år – dette gjelder lønnsinntekt, eller betaling for småjobber, utenfor enkeltpersonforetaket ditt. Det vil si tilfeldig inntekt uten et visst omfang eller varighet.

All lønn fra en enkelt arbeidsgiver som overstiger 1 000 kr i løpet av et inntektsår er skattepliktig.

Skattefrie inntekter på inntil 6 000 kr gjelder altså ekstrainntekter fra småjobber, og det som kalles hobbyinntekt. Skatteetaten spesifiserer: «For at du skal kunne ta i mot lønn etter forenklet ordning, kan du ikke være selvstendig næringsdrivende innen samme fagfelt som oppdraget gjelder.»

Hva er selvstendig næringsdrivende?

Selvstendig næringsdrivende er noen som driver en bedrift på egen regning og risiko; leverer skattemelding for næringsdrivende, og fakturerer kunder og lever av overskuddet. Du er følgelig din egen sjef, og ikke ansatt av andre i et arbeidsforhold.

Her må det skytes inn at du per definisjon også er selvstendig næringsdrivende selv om du ikke lever av overskuddet – hvis du for eksempel har registrert et enkeltpersonforetak og driver dette ved siden av en 'vanlig jobb'.

Det helt sentrale når det kommer til skattefrie inntekter er dette: Det er ingen en satt sum/inntekt som gjør at du blir skattepliktig. Det som er avgjørende, er om det du driver med er egnet til å gå med overskudd (om enn ikke med det samme, så på sikt), og følgelig må klassifiseres som skattepliktig næringsvirksomhet.

Enkeltpersonforetak skatt under 50 000 kr

Tanken bak denne grensen på 50 000 kr, er at de som har en relativt lavt inntekt ved siden av en annen jobb skal slippe å levere inn et komplisert skjema. De skal da bare oppgi inntekter og kostnader/utgifter i sin personlige skattemelding.

Viktig å huske på: All inntekt fra et enkeltpersonforetak er skattepliktig. Men dersom omsetningen ikke overstiger 50 000 kr i det gjeldende året, trenger du som hovedregel ikke å levere skattemelding for foretaket. Du kan da heller levere en forenklet oppgave (på Skatteetaten.no) som kun viser samlede inntekter og utgifter.

Det finnes likevel noen unntak fra dette unntaket, der du må levere skattemelding selv om driftsinntektene ikke overstiger 50 000 kr (selv om hver av disse for seg selv ikke er så vanlige):

- Mva-registrerte må likevel levere skattemelding (må ha inntekter på over 50 000 kr for å bli mva-registrert, men kan et år likevel komme under grense, og må da levere skattemelding)

- Foretak med drosjevirksomhet

- Diverse andre

Er du usikker på hva du må levere, og om du må levere noe, anbefaler vi deg å kontakte Skatteetaten for å være på den sikre siden.

Betale skatt på inntekter under 50 000 kr

Slik betaler du skatt på inntekter du har hatt når du ikke leverer skattemelding for foretaket ditt:

Inne på din personlige skattemelding, under næringsspesifikasjon, legger du inn dine totale inntekter og dine totale kostnader fra foretaket ditt, så blir dette med i skatteoppgjøret ditt.

Hvordan betale riktig skatt

Du betaler riktig skatt ved å passe på at du får med alle dine inntekter og kostnader/fradrag i regnskapet ditt. Utgiftene trekkes fra overskuddet ditt, og du betaler bare skatt på overskuddet ditt – ikke dine samlede inntekter.

Du kan kreve fradrag for alle kostnader som er relevante for foretaket ditt, alt fra kontormøbler og bruk av bil, til programvare og pensjon. Kravet for at du skal få fradrag, er at utgiften er relevant til foretaket ditt, og like viktig: Du må dokumentere (bokføre) disse. Dette betyr at du må ta vare på og kunne fremvise kvitteringene og fakturaene. Se neste avsnitt for mer informasjon om hvordan du gjør det (Hvordan registrere fradrag).

Det sentrale spørsmålet når det kommer til kostnadene dine er: Hvordan kan jeg si at dette kjøpet (kostnaden) hjelper meg med å tjene penger?

Kostnaden må altså være knyttet til det bedriften din driver med, og være relevant for driften, men når dette er sagt: Det er ingen begrensning på hvor dyrt innkjøpet kan være, og det er ikke alltid like enkelt å avgjøre hva som faktisk er relevant for de enkelte foretakene. Så husk: Det er ikke om å gjøre å få klemt inn fleste mulig fradrag, og slik redusere overskuddet ditt til et minimum.

Vi vil hjelpe deg slik at du ikke skatter mer enn du må, men du skal heller ikke skatte mindre enn du bør. Skatten skal være riktig, ikke minst mulig for enhver pris.

Et redusert overskudd betyr også lavere pensjon og dårligere trygderettigheter, for eksempel når du må benytte deg av sykemelding, eller blir permittert. Så sørg for å kreve de fradragene du har rett på, men det er ikke hensiktsmessig å tøye strikken.

Hvordan registrere fradrag

For å ha rett på skattefradrag, må du altså dokumentere og bokføre kostnadene dine: Du må kunne fremvise dokumentasjon av kvitteringene og fakturaene. Det må du for å bevise for Skatteetaten at du faktisk har hatt disse utgiftene du krever fradrag for.

Dersom du ikke har et bilag som beviser at transaksjonen har funnet sted, får du heller ikke skattefradrag for kjøpet. Da må du registrere kjøpet mot en konto som innehar navnet «ikke fradragsberettiget», eksempelvis konto «2069 — Diverse andre privatutgifter».

Å dokumenter dine utgifter gjør du enkelt ved å bruke Fikens bilagsapp. Den finnes for både iOS og Android. Du tar bilde av kvitteringen, Fiken tolker den og kommer med forslag til regnskapsføringen, du registrerer og får fradrag.

Viktig: Hvis det du har kjøpt inn koster over 30 000 kr og har en levetid på over tre år, må kostnaden avskrives.

Når du registrerer utgifter i Fiken, så passer vi på alt blir riktig – med gode hjelpetekster. Og er du usikker på hvordan du skal legge inn en utgift i Fiken, så er det bare å sende oss en e-post på kontakt@fiken.no.

Enkeltpersonforetak i tillegg til fast jobb

Det viktigste her, er at dersom enkeltpersonforetak ditt går med overskudd, må du betale skatt på denne inntekten.

Det som er viktigst å huske på, er at du ikke betaler skatt for enkeltpersonforetaket ditt separat fra skatten du betaler på lønnsinntekten din. Når du har et enkeltpersonforetak, beregner Skatteetaten hvor mye du skal betale i skatt samlet ut i fra:

- Din (eventuelle) lønn som ansatt i andre selskaper (dette får du automatisk opp i skattemeldingen din).

- Overskuddet fra foretaket ditt (inntekter minus kostnader). Disse næringsinntektene rapporterer du inn når du leverer skattemeldingen din.

- Andre personlige forhold, som er ferdigutfylt i skattemeldingen, som gjeld, formue og fradrag.

Skatteetaten har en enkel og oversiktlig skattekalkulator, hvor du fyller inn lønn og overskuddet fra foretaket, samt andre forhold, og får beregnet skatten din.

Når du starter enkeltpersonforetaket ditt kan du velge å oppdatere Skattekortet ditt med forventet inntekt fra enkeltpersonforetaket ditt. Postene i skattekortet for næringsinntekt heter «Overskudd annen næring» og «Personinntekt fra jordbruk, reindrift, skifer og annen næring».

Det er derimot ikke krise om du ikke oppdaterer skattekortet ditt. Du vil uansett oppgi forventet inntekt når du søker om å tilsendt faktura på forskuddsskatt. Eventuelt får du restskatt fordi du ikke har oppdatert skattekortet ditt/betalt forskuddsskatt.

Det er også mulig å be din arbeidsgiver om å trekke mer skatt fra lønnen din, så slipper du å betale inn (så mye) skatt for næringsinntekten i tillegg.

Enkeltpersonforetak uten inntekt

Dersom du har et enkeltpersonforetak uten inntekt, gjør du det samme som de som har omsetning under 50 000 kr når det kommer til skatt og skattemeldingen: Inne på den personlige skattemeldingen din under Inntekt annen næring legger du inn 0 i inntekter fra foretaket ditt.

På denne måten forteller du Skatteetaten hvordan ståa er, for de vil nemlig vite om både underskudd og overskudd (og om du går i null).

Selv om du ikke har hatt inntekter et år, kan du likevel ha hatt utgifter, som du får skattefradrag for, og da har enkeltpersonforetaket ditt gått med underskudd. Det er selvsagt ikke gøy, men et lite lyspunkt er at du kan få skattefradrag for underskuddet ditt. For å få det, må du ha bevist at foretaket egner seg til å gå med overskudd. Hvis det er nyoppstartet og går med underskudd, får du ikke automatisk trekke underskuddet fra på skatten.

Her her vi egen egen artikkel om det: Underskudd i enkeltpersonforetak? Slik får du mindre skatt.

Minstefradrag for enkeltpersonforetak

Før vi gi deg definisjonen av hva minstefradraget er, starter vi med det viktigste. Nemlig at:

Som eier av enkeltpersonforetak har du ikke har krav på minstefradraget. Dette fordi du ikke kan være ansatt i ditt eget enkeltpersonforetak, og minstefradraget gjelder bare for lønnsmottagere.

Fordi du ikke kan være ansatt i ditt eget enkeltpersonforetak, er ikke det eventuelle overskuddet du tar ut definert som lønn. Det du tar ut er pr. definisjon næringsinntekt, og det gir deg ikke rett på minstefradraget. Det viktige og gjeldende for deg med enkeltpersonforetak er derfor dette:

Som eier av et enkeltpersonforetak må legge inn og dokumentere alle dine utgifter, og få fradrag basert på disse i stedet for minstefradraget.

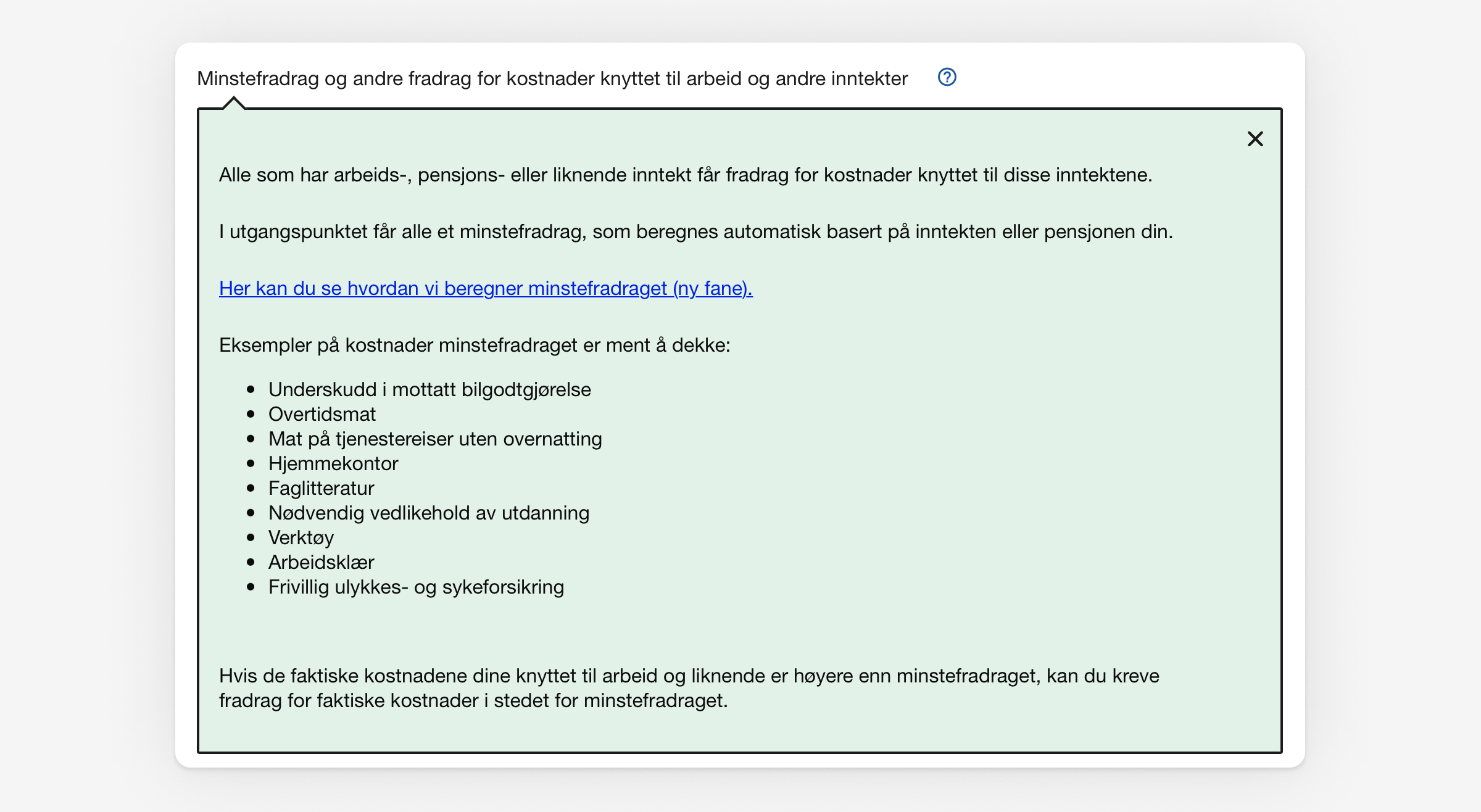

Hvis du likevel vil vite hva minstefradraget er og hvordan det fungerer:

Hva er minstefradrag?

Minstefradraget er et standardisert fradrag i lønn, pensjon og likestilte inntekter. Det er et alternativ til faktiske utgifter du har hatt som ansatt.

Eksempler på slike kostnader er kost på tjenestereiser uten overnatting, hjemmekontor, faglitteratur, videreutdannelse, verktøy, arbeidsklær og frivillig ulykkes- og sykeforsikring.

Minstefradraget er 46 prosent av inntekt fra lønn og trygd (i 2025), men begrenset opp til en øvre grense på 92 000 kr.

Hvis du som skattebetaler har større utgifter enn det som faller inn under minstefradraget, kan du kreve fradrag for faktiske kostnader i stedet for. Flere detaljer om minstefradraget finner du på Skatteetatens sider.

Skatt i enkeltpersonforetak oppsummert

Her er fem punkter vi anbefaler deg huske på og vurdere for å gjøre skatt så smertefritt som mulig i enkeltpersonforetaket ditt:

- Det er du som privatperson som betaler skatt for enkeltpersonforetaket ditt.

- Det er overskuddet du skatter av i enkeltpersonforetaket: Inntekter minus kostnader. Pass derfor på å få med alle kostnadene dine i regnskapet. Da får du alle fradragene du har krav på, og betaler slik ikke mer skatt enn nødvendig.

- Vurder nøye om du skal søke om forskuddsskatt, eller betale alt i en 'smell' når skatteoppgjøret er klart. Som en hovedregel vil vi anbefale deg å søke om forskuddsskatt.

- Uansett hva du velger: Sett av skattepenger for hvert salg du gjør.

- Lån ikke av skattepengene du setter til side. Man tenker gjerne: «Jeg har god tid – det er lenge til skatten skal inn.» Men plutselig er fristen der, og da er det veldig kjedelig ikke å ha pengene du skylder.

Holder du styr på disse fem punktene, er skatt og enkeltpersonforetak en frydens legering: Den gir deg en sterk følelse av å være dyktig, pliktoppfyllende og ansvarsfull.

Og selv om det ikke er klinisk bevist: Mange Fiken-brukere rapporterer at de synes det er (tilnærmet) gøy å registrere utgifter med appen vår.

Hvis du vil prøve: Den er tilgjengelig for både iOS og Android.

Andre har lurt på dette om skatt i enkeltpersonforetak

Hvordan skal jeg få skatten min til å elske meg?

Du må jobbe for det, så klart!

Hva er foretaksmodellen?

Foretaksmodellen (også kalt skjermingsmetoden) er et ord som brukes for å beskrive måten personlige næringsdrivende skattlegges på. I foretaksmodellen skal enkeltpersonforetakets inntekt, etter fradrag, skattlegges som personinntekt (uavhengig av om overskuddet tas ut av virksomheten eller ikke). Foretaksmodellen betyr altså at overskuddet fra foretaket ditt legges til annen eventuell inntekt du har, og du betaler skatt med utgangspunkt i summen av disse inntektene.

Hvor mye skatt må jeg betale i et enkeltpersonforetak?

For de fleste enkeltpersonforetak vil skatteprosenten ligge et sted mellom 30 og 50 prosent. Den endelige skatten/skatteprosenten avgjøres av dine samlede inntekter og utgifter (se eget avsnitt i artikkelen).

Kan jeg betale inn ekstra forskuddsskatt? For å være på den sikre siden.

Ja, det kan du. På Skatteetaten sine sider kan du lage KID for innbetaling.

Hva kan jeg skrive av på skatten i enkeltpersonforetaket mitt?

Du kan trekke fra alle kostnader og utgifter som rett og slett hjelper bedriften din – i bred forstand: Ikke bare med å utvikle seg, og holde på eksisterende kunder og skaffe nye, men også alt småtteriet som følger med arbeidshverdagen.

Det sentrale spørsmålet når det kommer til utgiftene dine er: Hvordan kan jeg si at dette hjelper meg med å tjene penger? Utgiften må altså være knyttet til det bedriften din driver med, og rett og slett være relevant for driften. Vi har skrevet en egen artikkel om skattefradrag her.

Hva er forskjellen på alminnelig inntekt og næringsinntekt?

Både alminnelig inntekt og næringsinntekt er inntekter minus kostnader/utgifter/fradrag. Altså nettoinntekt.

Forskjellen på alminnelig inntekt og næringsinntekt er: Mens næringsinntekt er inntekt som kun stammer fra virksomhet til selvstendig næringsdrivende, så kan alminnelig inntekt være en kombinasjon av lønn og næringsinntekt.

Hva er tilleggsskatt?

Tilleggsskatt er en bot du kan få hvis du ikke leverer riktige og fullstendige opplysninger i skattemeldingen din. Tilleggsskatten er på 20 prosent av den skattemessige fordelen du eventuelt har ervervet deg.

Hva er et enkeltmannsforetak?

Et enkeltmannsforetak er det vi i dag kaller enkeltpersonsforetak (forkortet ENK). Noen bruker også betegnelsen enmannsforetak. Samme om du kaller det enkeltmannsforetak, enkeltpersonsforetak eller enmannsforetak: Definisjonen er:

Et enkeltpersonforetak er en organisasjonsform for selvstendig næringsdrivende. Det kjennetegnes ved at firmaet eies, styres og drives av én person, som har hele det økonomiske ansvaret, og dermed tar all risikoen. Som eier av et enkeltpersonsforetak kan du ikke være ansatt i ditt eget foretak, men du kan ha andre ansatte.

Må jeg ha bedriftskonto til enkeltpersonforetak mitt?

Nei, det må du ikke. Det er ikke et krav at du oppretter en egen bankkonto eller bedriftsavtale for ENK-et ditt. Du kan samle din privatøkonomi og ditt foretaks økonomi i privat bank, på én konto. Men mange velger likevel å opprette egen konto for bedriften sin – dette for å få et klart skille mellom privatøkonomien og bedriftsøkonomien.