Et regnskap er en oversikt over den økonomiske situasjonen og utviklingen i en bedrift eller organisasjon. Å føre regnskap er å dokumentere og holde oversikt over inntekter og utgifter, gjeld og eiendeler.

Den sanneste definisjonen av hva regnskap er, er muligens: Det alle utsetter så lenge som mulig.

Hvordan føre regnskap

Her kan du velge mellom flere forskjellige å føre regnskap på:

- Du kan betale en regnskapsfører for å gjøre det for deg. Hvis du lurer på hva det koster, så har vi artikkelen Pris på regnskapsfører, og dersom du leter etter en regnskapsfører å samarbeide med, har vi denne siden: Finn regnskapsfører og revisor.

- Du kan gjøre det selv i et regnskapsprogram (dersom regnskapet ditt veldig lite, kan det være at du klarer deg med et Excel-ark). Les gjerne denne artikkelen som tar for seg en undersøkelse gjort av Opinion: Beste regnskapsprogram for små bedrifter.

- En kombinasjon av disse to.

Hva du bør velge kommer an på hvor mye du kan om regnskap, hvilken selskapsform du har, og hvor omfattende regnskapet ditt er.

Hvis du er usikker på hva du bør velge: Send oss gjerne en e-post på kontakt@fiken.no med litt informasjon om foretaket ditt, så skal vi hjelpe deg videre.

Føre regnskap selv

Veldig mange små og mellomstore enkeltpersonforetak og AS gjør sitt eget regnskap, og over 100 000 av disse gjør det i Fiken.

Ta gjerne en titt på vår artikkel Hvordan fungerer Fiken og hvem passer det for, og send oss en e-post på kontakt@fiken.no hvis det er noe du lurer på.

Du kan også gå rett på og teste Fiken gratis i 30 dager. Det er helt uforpliktende, stopper av seg selv, og du trenger ikke legge inn betalingsinformasjon.

Hvorfor må du føre regnskap

Du må føre regnskap fordi det å tjene penger på å selge varer og/eller tjenester gjør at du får en del plikter ovenfor myndighetene. For eksempel å kreve inn moms for staten når du blir mva-pliktig, og levere skattemelding (slik at Skatteetaten beskatter deg/foretaket ditt riktig). Regnskapet ditt danner altså grunnlaget for slike lovpålagte oppgaver, som for eksempel:

- Levere mva-melding dersom du er mva-registrert. De fleste leverer annenhver måned.

- Sende inn A-melding dersom du har ansatte: Sendes inn hver måned.

- Levere årsregnskap dersom du har et AS: Fristen er 31. juli.

- Levere inn skattemelding: Fristen er 31. mai for både enkeltpersonforetak og AS.

Hvem må føre regnskap

Hovedregelen for regnskap er denne: Hvis du selger varer eller tjenester for å tjene penger, må du føre regnskap. Dette kalles bokføringsplikt, betyr helt enkelt at du må føre regnskap.

Men selvfølgelig finnes det noe unntak.

Foretak om er unntatt fra bokføringsplikt/å føre regnskap, er i hovedsak de som har under 50 000 kroner i omsetning i året (før skatt og fradrag), og som ikke er registrert i Merverdiavgiftsregisteret. Gjelder dette for deg, må du likevel ta vare på og kunne fremvise alle fakturaer du har sendt ut, og kvitteringene for dine innkjøp til bedriften.

Hva må et regnskap inneholde

I sin enkleste form er et regnskap en oversikt over dine kjøp og dine salg – altså dine kostnader og inntekter. Kostnader oppstår når du kjøper inne noe til bedriften din, inntekter oppstår når du selger noe.

I selskapets regnskap finnes også det som heter eiendeler og gjeld, som regnskapet også skal gi oversikt over. Selskapets eiendeler er rett og slett «tingene» det eier, og når man snakker om gjeld i regnskapssammenheng, vil nok de fleste tenke på lån som bedriften aktivt har tatt opp i bank, hos eier, eller annet sted. Men det kan også være gjeld som har oppstått fordi bedriften må betale skatt, avgifter, erstatning og lignende. Når et selskap går med overskudd, blir for eksempel skatten på overskuddet en gjeld til staten.

Kjøpene og salgene du registrerer i regnskapet ditt danner grunnlaget for oppgaver og innleveringer som mva-melding og skattemelding. Med innlevering av skattemeldingen forteller du Skatteetaten hvor mye du tjente i fjor, og følgelig hvor mye du mener at du skal betale i skatt. De velger da enten å være enige i beregningen din (som de vanligvis er), men er de ikke det, så starter de en kontroll av regnskapet ditt – det som tidligere het bokettersyn.

Dersom du har ansatte, skal regnskapet også inneholde informasjon om lønn, og i forlengelse av dette kommer betaling av arbeidsgiveravgift og innlevering av a-melding. Sistnevnte er en månedlig rapport som arbeidsgivere må sende inn via Altinn til NAV, SSB og Skatteetaten om ansattes inntekt, arbeidsforhold og forskuddstrekk, samt arbeidsgiveravgift og finansskatt for foretaket.

Hva er opplysningsplikt?

Opplysningsplikt (tidligere oppgaveplikt) betyr at selskaper, bedrifter og organisajoner må rapportere inn påkrevd informasjon til myndighetene. Hva de forskjellige må levere inn, kommer blant annet an på organisasjonsformen og størrelsen på foretaket. De fleste enkeltpersonforetak må for eksempel levere inn skattemelding og mva-melding, mens et aksjeselskap i tillegg må levere inn årsregnskap og aksjonærregisteroppgave.

Grunnleggende regnskap: Teknisk

Postering og bokføring

En postering er en registrering på én av kontoene i regnskapet ditt, og bokføring er å registrere posteringer i regnskapet. De vanligste posteringene er transaksjoner, som er hendelser med forbindelse til noen eksterne, som ansatte, kunder, eller leverandører. Andre posteringer, som avskrivninger eller andre verdijusteringer i regnskapet, er ikke transaksjoner, men føres også som posteringer.

Hva er en regnskapskonto

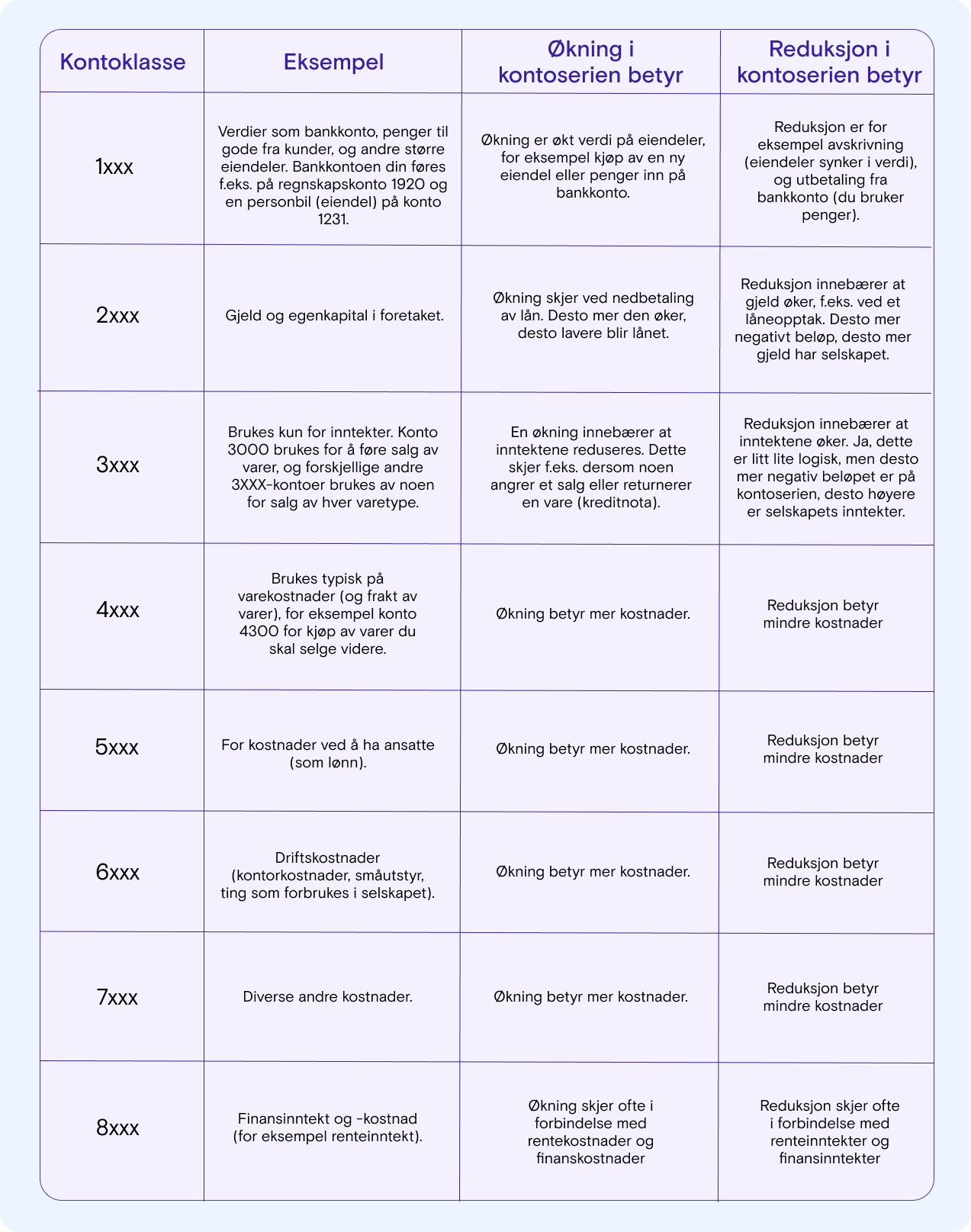

Regnskapskontoer brukes til å gruppere inntekter, kostnader, eiendeler, gjeld og egenkapital i regnskapet. De består av fire tall som forteller hva slags inntekt eller utgift du har hatt, og for eksempel hvilke type eiendeler det er snakk om. Det finnes åtte kontoklasser totalt, fra 1000-serien (verdier som bankkonto, penger til gode fra kunder, og andre større eiendeler) til 8000-serien (Finansinntekter og -kostnader, for eksempel renteinntekter). Se neste avsnitt for mer informasjon om de forskjellige kontoklassene.

Du velger regnskapskonto blant annet når du fakturerer/har solgt noe, og når du legger inn dine kostnader. På samme måte som bankkontoer har bevegelser inn og ut, og en saldo, så har hver regnskapskonto også det. En bankkonto blir også en regnskapskonto i regnskapet – og denne har har de samme inn og utbetalingene som den ekte bankkontoen.

Den enkleste måten å velge riktig regnskapskonto på (dersom du ikke allerede bruker Fiken), er å bruke Fikens gratistjeneste Kontohjelp. Her kan du søke på det du har kjøpt eller solgt, som «hammer» eller «programvare», så foreslår vi hvilken konto det skal settes på. Denne tjenesten er også bygd inn i programmet, og brukes når du registrerer utgifter og fakturerer.

Når det kommer til kostnader, så er ikke det aller viktigste at det havner på akkurat riktig konto, men at kostnaden:

- Er relevant for foretaket ditt, altså at den i hele tatt skal inn i regnskapet ditt, og

- At mva-satsen blir riktig.

Det er ikke alltid det finnes én riktig konto, men hvis disse to punktene er riktige, så blir både skatt og mva korrekt, og det er det aller viktigste.

Her finner du mer detaljer om regnskapskontoer, for eksempel om de forskjellige kontoklassene, kontoplan og oppretting av nye regnskapskontoer (og hvorfor du bør være forsiktig med det).

Dobbel bokføring: Debet og kredit

Ettersom dobbel bokføring og debet og kredit er ganske tung materie, så vi starter med en gladnyhet: Du trenger ikke å bekymre deg for dette når du bruker Fiken. Vi kaller det kjøp og salg, og i bakkant fikser vi alt som trengs med hensyn til debet, kredit og dobbel bokføring.

Men for de som interesserte: Dobbel bokføring er en standardisert måte å føre regnskap på. Dette innebærer at enhver hendelse i regnskapet ditt (en postering) registreres på to steder, på to forskjellige kontoer: én gang på debet-konto (pluss) og én gang på kredit-konto (minus).

Som følge av at disse kontoene har motsatt fortegn, vil alle posteringer gå i null – noe et regnskap som helhet gjør når alt er ført riktig. Dobbel bokføring gjør det dermed enklere å unngå feil: At alt føres på to kontoer fungerer som en sikkerhetsmekanisme.

Alle regnskapsprogrammer følger prinsippet om dobbel bokføring, men selv om dette er grunnleggende regnskapsføring, så betyr det ikke er det enkelt å forstå. En viktig spesifisering er at:

Økning i kostnader og eiendeler (altså bokføring av utgifter) føres på en debet-konto, men hvis det er snakk om en reduksjon i kostnader eller eiendeler, så føres det på kredit-konto, for eksempel avskrivninger reduserer eiendelens verdi. For inntekter og gjeld er det motsatt: Økning føres på kredit, mens en reduksjon føres på debet, for eksempel en nedbetaling av gjeld debiteres på gjeldskontoen.

Her ser du en oversikt over de forskjellige kontoklassene, og hva en eventuell økning/reduksjon på kontoene betyr. Kontoene i 4xxx til 8xxx brukes til utgifter.

Det dobbel bokføring gjør, er å vise hvor penger kommer fra, og hva de blir brukt til. Vi forklarer nærmere ved hjelp av et eksempel.

La oss si at du har kjøpt et fotoapparat som kostet 10 000 kr. Denne kostnaden blir en plussum på en kostnadskonto på debet-siden av regnskapet ditt (venstre side). Hvorfor blir det en plussum når det er en kostnad – burde det ikke være minus? Det blir pluss fordi kostnadene dine øker. Vi vet: Det er på ingen måte intuitivt.

For at denne posteringen skal gå i null, trengs en motpostering på en kredit-konto (på høyre side av regnskapet). Vi vet #2: Det er heller ikke intuitivt at det finnes en høyreside og en venstreside i et regnskap, men slik blir kontoaktivitet forklart og illustrert: Debet/pluss til venstre og kredit/minus til høyre.

Tilbake til motposteringen som skal nulle ut debet-posteringen: De 10 000 du betalte for fotoapparatet havner enten som gjeld og minussum på en leverandør-konto på kredit-siden, eller så havner de som en minussum på bankkontoen du betalte fra i butikken (også på kredit-siden). Uansett så blir det 10 000 på hver side, og posteringen går i null. Slik ser det ut (i Fiken):

- 10 000 kr kroner på debet-konto 6500 - Verktøy og utstyr

- 10 000 kr på kredit-konto 2400:20289 – Scandinavian Photo sin leverandør-konto (leverandørgjeld føres 2400-konto + leverandørens nummer i systemet – 20289)

Det samme prinsippet gjelder for inntekter: En faktura du sender ut er en inntekt, så den føres på en inntektskonto i regnskapet, som et minusbeløp. Sselv om inntekten føres som et minus-/kreditbeløp forstår alle regnskapsprogrammer at det er et positivt beløp, og det vises derfor som det på de relevante regnskapsrapportene, som resultatrapporten.

Hvis du da for eksempel har solgt et fotografi til 10 000 kr og sendt ut en faktura for dette, så blir det først 10 000 kr i minus på en inntektskonto på kredit-siden, samtidig som det oppstår pluss 10 000 kr på en kundekonto på debet-siden av regnskapet. Hvis du er mva-pliktig føres det samtidig et kreditbeløp på 2000 kr på mva-kontoen (8000 kr for fotografiet + 2000 i mva = 10 000). Altså går regnskapet i null.

Hva er moms?

Moms er det samme som merverdiavgift (forkortet mva): Det er en statlig avgift på kjøp, salg og uttak av varer og tjenester. Mva-registrerte foretak legger mva på salgene/fakturaene sine, og får fradrag for mva de betaler når de gjør innkjøp til bedriften sin.

Driftsregnskap, resultatregnskap og årsregnskap

Et driftsregnskap (også kalt internregnskap) er en oversikt som typisk viser en bedrifts inntekter og kostnader, og generelt hva selskapet driver med, og hvordan det går med driften. Det er ingen som krever at en bedrift skal sette opp eller levere inn et driftsregnskap: Det brukes bare internt for å få oversikt over utviklingen, og til å legge planer og sette opp budsjetter. Drifts-/internregnskapet kan du føre/sette opp akkurat slik du ønsker, og er mest vanlig for større foretak. Små foretak fører vanligvis bare ett regnskap, som brukes både til å ta interne beslutninger og innleveringer til myndighetene.

Et resultatregnskap er en fremstilling av en bedrifts totale inntekter og kostnader, samt finansinntekter og finanskostnader, for eksempel renter og gevinst/tap av penger ved salg av aksjer. Resultatregnskap inngår i årsregnskapet, som regnskapspliktige selskap må levere. Resultatregnskap viser om selskapet går med overskudd eller underskudd, og viser følgelig om det er lønnsomt eller ikke.

Et årsregnskap er en regnskapsrapport som er obligatorisk for flere foretaksformer å levere. Rapporten er en oversikt over det økonomiske resultatet av driften i løpet av året (resultatregnskap), samt den økonomiske stillingen på slutten av året (balanserapport). I tillegg inneholder det noter, som er en beskrivelse av tallene du ser i resultatregnskapet og balanserapporten.

Årsregnskapet offentliggjøres av myndighetene etter godkjenning/innlevering. Hovedregelen er at disse selskapsformene har regnskapsplikt og derfor må levere inn årsregnskap: AS, ASA, NUF, stiftelser, borettslag, boligbyggelag, statsforetak, verdipapirfond og partrederi.

Enkeltpersonforetak og andre typer foretak kan også være pliktige å levere årsregnskap, men få er det. Det som avgjør, er om man oppfyller visse kriterier (for eksempel eiendeler med verdi over 20 millioner kroner, eller antall ansatte som i gjennomsnitt er over 20 årsverk).

Ta også en titt på vår artikkel om hvem som må levere årsregnskap, når og hvordan.

Grunnleggende regnskap: Praktisk

Hvordan føre regnskap

Et regnskapsår handler i hovedsak om å legge inn kjøp (utgifter) og salg (inntekter) – fra 1. januar til 31. desember. Kort oppsummert handler dermed et regnskapsår i all hovedsak om å legge inn kjøp og salg gjennom hele året. Sagt på en annen måte:

Du fører regnskap ved å registrere dine inntekter og utgifter på en systematisk måte som gjør at du kan levere de påkrevde oppgaver og meldinger til myndighetene.

De aller fleste bruket er digitalt regnskapsprogram til å føre regnskapet sitt.

Men så lurer du kanskje på: «Hva med mva, skatt og skattemelding – disse pliktene som for meg (og alle andre med små foretak) føles litt skumle.»

Jo, det er riktig at dette også er oppgaver som er en del av det å gjøre regnskapet selv, men det er å legge inn kjøpene og salgene som er selve jobben i regnskapet.

Hvis du har ført dine kjøp og salg riktig, og aller helst fortløpende gjennom året , er mva, skatt og skattemelding enkle regnestykker og innleveringer.

Utgifter i egen bedrift

Alle utgifter som er relevante for foretaket ditt legger du inn i regnskapet ditt. Hvorfor er dette viktig? Fordi inntektene dine minus utgiftene dine = resultatet ditt. Og du skatter bare av resultatet/overskuddet ditt.

Utgiftene dine reduserer altså overskuddet ditt, som igjen reduserer hvor mye du må betale i skatt. Her kan du lese vårt innlegg 10 vanlige fradrag for enkeltpersonforetak.

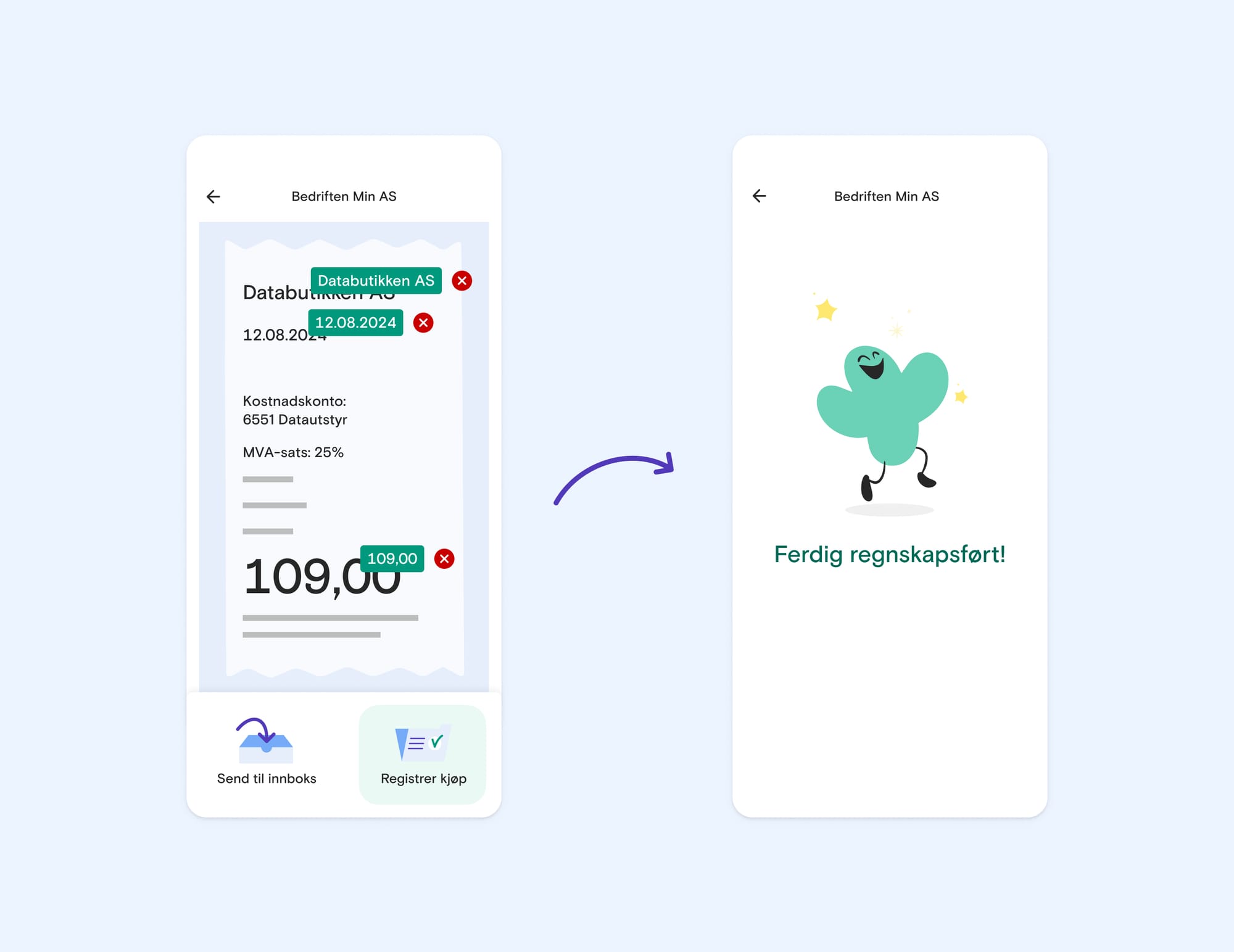

Fiken har en egen app som du kan bruke til å registrere dine utgifter med med. Du tar bare bilde av kvitteringen, og sender dem inn i regnskapet. Den finnes for både iOS og Android.

Inntekter i egen bedrift

Alle dine salg i løpet av året er naturligvis relevante for foretaket ditt, og utsending av faktura er noe av det enkleste du kan gjøre. De aller fleste foretak benytter seg av fakturaløsninger der det som må være med på fakturaen kommer med, som:

- Kundenavn og organisasjonsnummer.

- Pris og beskrivelse av levert produkt/tjeneste.

- Tidspunkt for levering og forfallsdato.

I de aller fleste tilfeller er utsending av faktura enkelt og problemfritt, men det vi vil råde deg til å være spesielt nøye med når det kommer til dine salg, er:

- Å følge opp utestående fakturaer.

- Å registrere innbetalingene med det samme de er mottatt (slik at regnskapet ditt alltid er oppdatert).

Gangen i en eventuell oppfølgingen er som regel denne:

- Påminnelse (kan sendes på forfallsdato).

- Purring med gebyr (kan sendes 14 dager etter forfall).

- Inkassovarsel/inkassosak kan opprettes/sendes hvis faktura ikke betales innen ny frist.

Som med registrering av utgifter: Fiken har en løsning for dette – oppfølging av fakturaer. Vi samarbeider med en ekstern partner som kan ta seg av oppfølgingen for deg. Den eksterne partneren får gebyrene som legges på den utestående fakturaen din, mens du får hele den opprinnelige summen.

Hvordan fungerer mva

Vi starter med det grunnleggende: Mva og moms er altså forkortelser for merverdiavgift. Merverdiavgift er en statlig avgift på uttak, kjøp og salg av varer og tjenester. Standardsatsen er 25 prosent. Her har vi en oversikt de andre mva-satsene.

Mva-registrerte foretak legger mva på salgene/fakturaene sine, og får fradrag for mva de betaler når de gjør innkjøp til bedriften sin. På denne måten er mva hverken en inntekt eller en utgift for et foretak: Mva som kreves inn på salg gis jevnlig videre til staten (ved innlevering av mva-melding) – med fradrag for mva du har betalt på kjøp/utgifter du har hatt i bedriften.

Det aller viktigste når det kommer til mva, er at du registrerer deg i momsregisteret når du selger mva-pliktige varer og/eller tjenester, og har solgt for mer enn 50 000 kr i løpet av 365 dager. Vi har en egen artikkel hvor vi tar for oss det du trenger å vite om terminer, satser og regler for mva.

Skattemeldingen

Skattemelding for næringsdrivende er en samlet oversikt over den økonomiske aktiviteten og tilstanden i en bedrift for et spesifikt år. Denne informasjonen sendes inn til Skatteetaten, og danner grunnlaget for beskatningen. Som næringsdrivende i denne sammenhengen, regnes alle selskapsformer som enkeltpersonforetak, AS, DA, ANS osv.

For deg med enkeltpersonforetak leveres skattemeldingen for foretaket ditt sammen med din personlige skattemelding (selvangivelse). Dette fordi enkeltpersonforetaket ditt per definisjon er en del av din privatøkonomi.

For deg med aksjeselskap leveres skattemelding uavhengig av din personlige skattemelding. Dette fordi et aksjeselskap teknisk sett er det som kalles en juridisk person: En instans som ikke er en fysisk person, for eksempel et selskap eller en kommune. Det dette betyr for deg, er at det er et offisielt skille mellom din privatøkonomi og selskapets økonomi – slik er det ikke i et enkeltpersonforetak.

For deg som vi vite mer: Vi har en egen artikkel om skattemelding for enkeltpersonforetak, og om skattemelding for aksjeselskap (AS).

Ansatte i egen bedrift

I enkeltpersonforetak kan ikke eieren være ansatt, men du kan ha andre ansatte. Har du et AS, må du være ansatt (ikke bare være eier) og ta ut lønn dersom du skal ha rett på de sosiale rettighetene alle andre ansatte har: Rett på sykepenger/dagpenger under sykdom/ved arbeidsledighet eller oppdragstørke, samt uføretrygd, fødselspenger og pensjonssparing.

Med andre ord: Idet du per definisjon blir arbeidsgiver/får ansatte, får du en hel del plikter. For eksempel:

- Skrive arbeidskontrakter og betale ut lønn, betale inn arbeidsgiveravgift, trekke og betale inn skatt og opprette yrkesskadeforsikring for alle ansatte.

- De fleste foretak med ansatte er pliktig å ha pensjonsordning for sine ansatte.

- Som arbeidsgiver har du det fulle ansvaret for et forsvarlig arbeidsmiljø med hensyn til arbeidsmiljøloven, og alt hva det innbærer av tilrettelegging av arbeidsplassen.

Hvor mye en arbeidstaker koster deg som arbeidsgiver varierer, men et realistisk overslag er brutto årslønn pluss 20 til 30 prosent.

Å føre regnskap i Fiken

Over 100 000 bedrifter fører regnskapet sitt i Fiken, og i følge en spørreundersøkelse gjennomført av Opinion scorer Fiken høyest på:

- Tilfredshet med regnskapsprogram

- Tilfredshet med brukervennlighet

- Tilfredshet med kundestøtte/support

På Google Min Bedrift har vi også 4,9 av 5 i snitt – basert på over 1400 anmeldelser.

Du kan prøve Fiken gratis i 30 dager, og er det noe du lurer på: Send oss gjerne en e-post på kontakt@fiken.no. Vi svarer raskt, og på et språk du forstår.

Superenkelt regnskap for små bedrifter

Med Fiken er det superenkelt for små bedrifter å gjøre regnskapet selv! Innleveringer til Skatteetaten og Altinn er gjort på et blunk, og vi passer på at regnskapet blir riktig.

Prøv Fiken gratisAllerede registrert? Logg inn