Når et foretak har solgt mva-pliktige varer eller tjenester for 50 000 kr i løpet av de siste 365 dagene skal det registeres i mva-registeret. Å bli mva-registrert innebærer at du kreve inn mva på vegene av staten, og at du får fradrag for mva du har betalt når du har gjort innkjøp til bedriften din.

Ettersom du har klikket deg inn på denne artikkelen, er det en stor sjanse for du allerede vet hva mva er, men i tilfelle du ikke gjør det, skal vi forklare deg hva det er, før vi forteller deg det du trenger å vite om registrering i merverdiavgiftsregisteret.

Hva er mva

Mva og moms er forkortelser for merverdiavgift. Merverdiavgift er en statlig avgift på kjøp og salg av de aller fleste varer og tjenester. Standardsatsen er 25 prosent. Dette er de forskjellige mva-satsene:

- Generell sats (også kalt normalsats): Gjelder for de fleste varer og tjenester: 25 prosent.

- Næringsmidler (mat og drikke, betyr det): 15 prosent.

- Inngangsbilletter til museer, gallerier o.l., overnatting, persontransport, etc: 12 prosent.

- Satsen for råfisk (viltlevende marine ressurser): 11,11 prosent.

Disse kan endre seg fra år til år, og fastsettes av myndighetene.

Eksempel på mva

Når du er mva-registrert og selger noe for 1 000 kr, må du legge på 250 kr i mva, slik at kunden din må betale 1 250 kr. Disse 250 kr er ikke dine penger, selv om du får dem inn på kontoen din. Du krever dem inn på vegne av Skatteetaten og må betale de videre til Skatteetaten når du leverer mva-meldingen for foretaket ditt.

Men du får også fradrag for mva når du er mva-registrert. Dersom du har kjøpt noe fra noen andre for 300 kr, så var de pålagt å legge på 75 kr i mva, slik at du da måtte betale 375 kr. Du får da et fradrag på 75 kr (så lenge utgiften/det du kjøpte er relevant for driften av selskapet ditt).

Kort – og litt forenklet – oppsummert er altså mva-regnestykket for et foretak (basert på disse tallene):

Mva krevd inn når det har solgt varer og/eller tjenester (250 kr)

minus

Mva betalt når det har gjort innkjøp til bedriften (-75 kr)

er lik

Sum å betale (175 kr)

Har foretaket krevd inn mer mva på salg enn det har betalt på kjøp, må det betale mva-penger til staten når mva-meldingen leveres. 175 kr i vårt eksempel her. Har foretaket derimot betalt mer mva på kjøp enn det har krevd inn på salg, så får det igjen mva-penger fra Skatteetaten.

Siden mva ikke er dine penger når du får dem inn, og du får fradrag for mva på kjøpene du utfører, fører det til at mva verken er en inntekt eller en utgift for et foretak.

Resultatet av denne mva-ordningen, er at det som regel bare er sluttkjøperen (vi som handler som privatpersoner) som får en ekstrautgift i form av mva på det vi kjøper – som regel 25 prosent. Når det er sagt, det finnes utgifter foretak ikke får fradrag for, som når et selskap kjøper mat til ansatte, eller drivstoff til personbil.

Fritatt fra mva og unntatt mva

“Fritatt fra mva” og “Unntatt mva” er to kategorier når det kommer til mva som det kan være greit å ha kontroll på:

Hva er fritatt for mva?

Fritatt fra mva betyr at det du selger egentlig skal selges med mva, men at myndighetene har bestemt at mva-satsen settes til 0 prosent (nullsats). Selv om du er fritatt, skal du registrere deg i mva-registeret når du har passert grensen på 50 000 kr; du skal levere mva-melding, og du får dermed mva-fradrag for utgiftene dine. Et eksempel på mva-fritak er bruktbiler. Eller at du selger en vare som du sender rett ut av landet. Et annet eksempel er bøker: Du krever ikke inn mva når du selger bøker, og som kunde betaler du ikke mva når du kjøper en bok.

Hva er unntatt fra mva?

Unntatt fra mva betyr at merverdiavgiftsloven ikke gjelder for det du selger. Du skal ikke registrere deg i mva-registeret, og skal derfor ikke levere mva-melding, og kan heller ikke få fradrag for mva på utgiftene dine. Unntatt fra beregning av merverdiavgift (unntatt fra mva) kan gjelde både en bestemt yrkesgruppe og bestemte varer eller tjenester, noen eksempler er: helse- og sosialtjenester, undervisning og kulturelle tjenester (se flere eksempler hos Skatteetaten).

Hva er merverdiavgiftsregisteret

Merverdiavgiftsregisteret er myndighetenes oversikt over mva-pliktige foretak. Merverdiavgiftsregisteret kalles også mva-registeret og momsregisteret, og alle disse tre navnene viser til det samme: Registeret du er blitt oppført i etter at din søknad om mva-registrering er blitt godkjent. Resultatet av denne registreringen er altså at du skal fakturerer med mva og får mva-fradrag. Før du har fått godkjent denne søknaden, har du ikke lov til å fakturere med mva.

Hvem skal registrere seg i mva-registeret

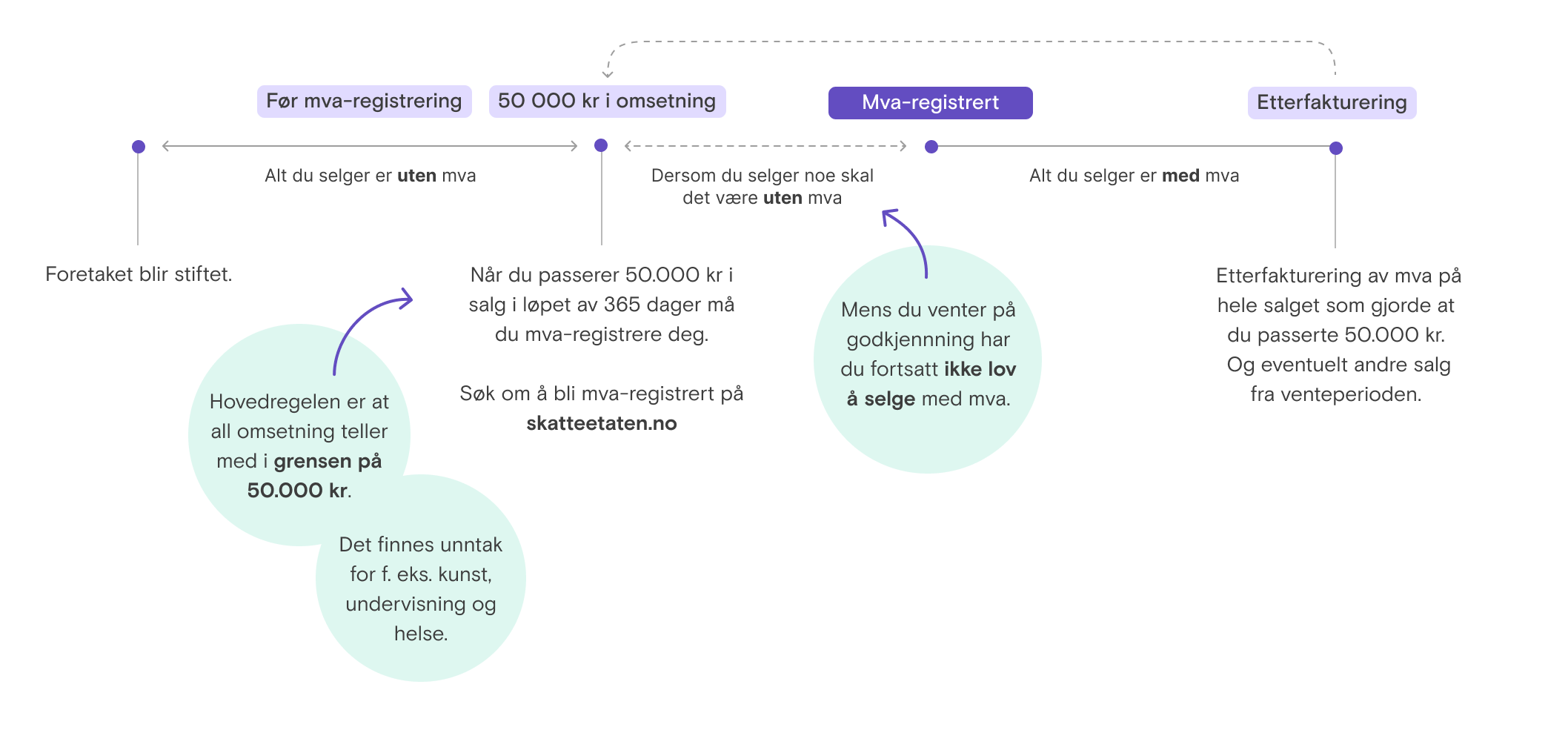

Når et foretak har solgt mva-pliktige varer eller tjenester for 50 000 kr i løpet av de siste 365 dagene skal det registrere seg i mva-registeret.

Men det finnes et viktig unntak her; Omsetning som er unntatt fra mva danner ikke grunnlag for mva-registrering. Dette gjelder for eksempel:

- Din egen kunst som du selger fra enkeltpersonforetaket ditt.

- Helsetjenester, undervisning, finansielle tjenester, idrett og andre forhold som er definert som utenfor mva.

- Tilskudd eller andre tildelinger du har fått fra det offentlige.

All annen omsetning danner grunnlag for mva-registrering. Dersom du selger for eksempel vanlige varer eller tjenester for mer enn 50 000 kr i løpet av de siste 365 dagene, så må du mva-registrere deg. Dersom du derimot selger for mer enn 50 000 kr av egen kunst, så skal du ikke mva-registrere deg.

Noen foretak selger både vanlige varer og kunst. Men det er likevel kun de vanlige varene som teller med her. Dersom du da har solgt for 40 000 kr i vanlige varer og 20 000 kr i kunst, så har du ikke passert grensen og skal ikke mva-registrerte deg.

Dersom du derimot hadde solgt for 60 000 kr i vanlige varer og 10 000 kr i kunst, så har du passert grensen og må mva-registrere deg (det du selger av kunst skal likevel fortsatt selges uten mva, selv om du må begynne å selge de andre varene dine med mva).

Salget som gjør at du passerer 50 000 kr

La oss si at du allerede har solgt for 48 000 kr og nå skal opprette en faktura på 5 000 kr. Da anbefaler vi deg å legge til en kommentar på denne fakturaen som opplyser om at «Foretaket er under registrering i mva-registeret i Brønnøysund. Mva vil bli etterfakturert for hele fakturaen,» og så sende den som en vanlig faktura. Da slipper mottakeren å bli overrasket når det senere kommer en ekstra faktura for mva.

Når du senere får godkjent mva-registreringen, skal du etterfakturere mva på hele denne fakturaen, men det kommer vi tilbake til om litt.

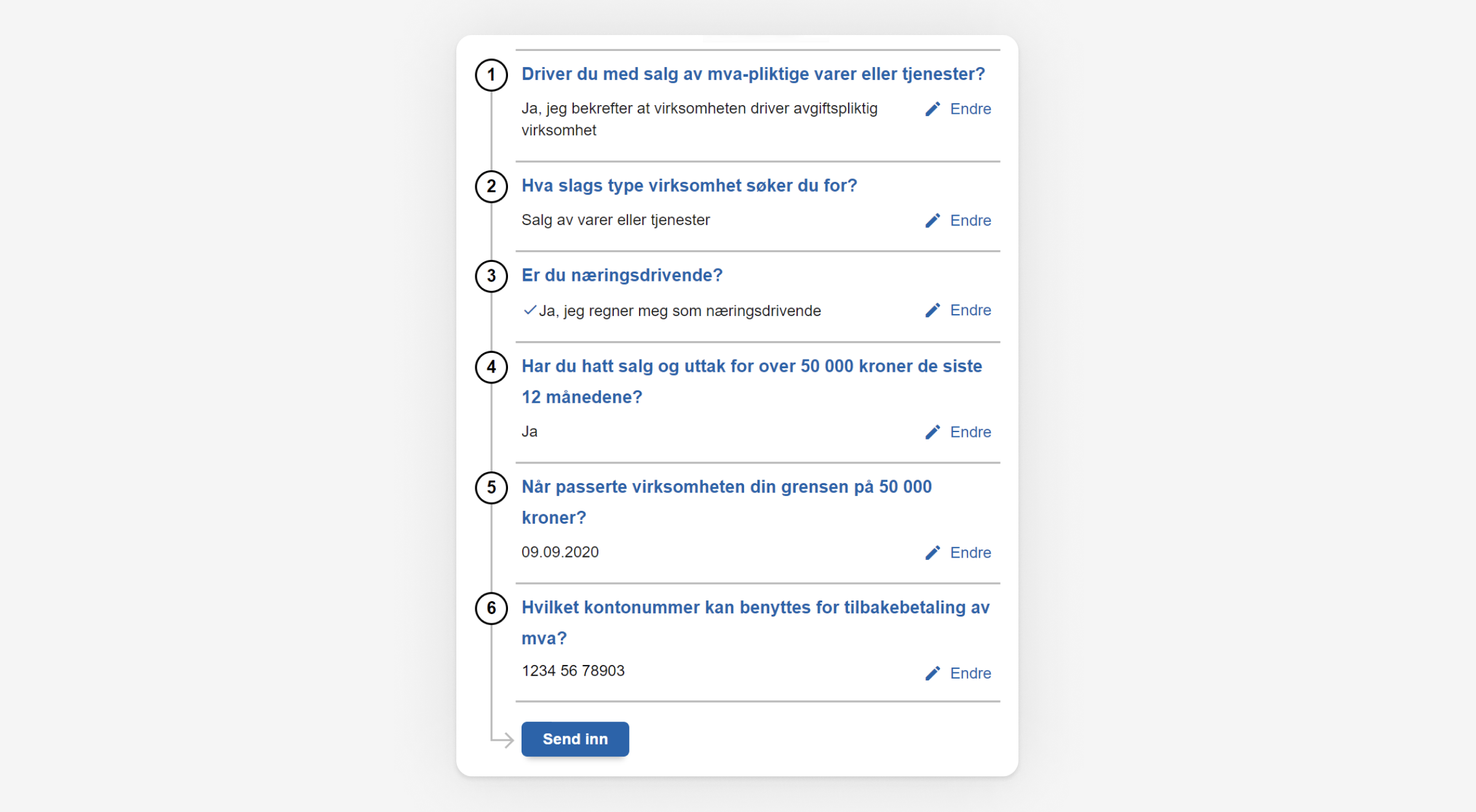

Registrering i mva-registeret

Du søker om registrering i mva-registeret via Skatteetaten når du har solgt varer og/eller tjenester for mer enn 50 000 kr i løpet av 365 dager. Tidligere måtte du laste opp salgsdokumenter som viste at du hadde passert grensen på 50 000 kr. Nå må du bare svare på 6 enkle spørsmål:

I følge Skatteetaten vil de fleste få godkjent søknad om registrering i mva-registeret i løpet av noen få dager. Mens du venter på denne godkjenningen kan du ikke sende fakturaer med mva.

Dersom det er mulig for deg å vente, anbefaler vi at du ikke fakturerer mens du venter på å bli mva-registrert. Dette fordi disse fakturaene da må etterfaktureres for mva. Hvis du velger å sende ut fakturaer mens du venter på å bli godkjent, anbefaler vi at du skriver denne teksten i kommentarfeltet på fakturaen(e): «Foretaket er under registrering i mva-registeret i Brønnøysund. Mva vil bli etterfakturert for hele fakturaen.»

Unntak: Frivillig registrering i mva-registeret

Frivillig registrering i merverdiavgiftsregisteret gjelder for ganske få, men enkelte virksomheter, som i utgangspunktet ikke er mva-pliktig, kan søke om frivillig registrering. Dette gjelder følgende virksomheter:

- Utleier av bygg og anlegg til mva-pliktig virksomhet

- Bortforpaktere av landbrukseiendom

- Utbygger av vann- og avløpsanlegg

- Skogsveiforeninger

- Virksomheter som stiller baneanlegg til disposisjon for mva-pliktig virksomhet.

Frivillig mva-registrering gir rett til fradrag for inngående mva på anskaffelser til virksomheten. Søknad om frivillig registrering gjøres på Skatteetatens nettsider.

Unntak: Forhåndsregisterering i mva-registeret

Når du oppretter foretaket ditt er det ikke mva-registrert. Da skal du registrere alle kjøp og salg uten mva frem til du passere grensen på 50 000 kr i inntekt innenfor de siste 365 dagene og har fått godkjent søknaden om å bli mva-registrert.

Hovedregelen er altså at du må passere 50 000 kr i salg og så kan du mva-registrere deg.

Men det finnes én unntaksregel: Dersom du vet at du kommer til å få 50 000 kr i omsetning innen tre uker etter oppstart av selskapet ditt, da kan du bli forhåndsregistrert i mva-registeret. Hvis du for eksempel vet at foretaket ditt skal gjøre sitt første salg 1. mai og i løpet av tre uker fra første 1. mai vil passere 50 000 kr i omsetning, så kan du søke om å forhåndsregistrere deg, slik at du da kan selge med moms fra 1. mai.

I tillegg finnes det en unntaksregel knyttet til om du kjøper inn utstyr m.m. for minst 250 000 kr, som senere skal brukes for mva-pliktig omsetning, men den gjelder ganske få foretak.

Etter godkjent mva-registreringen

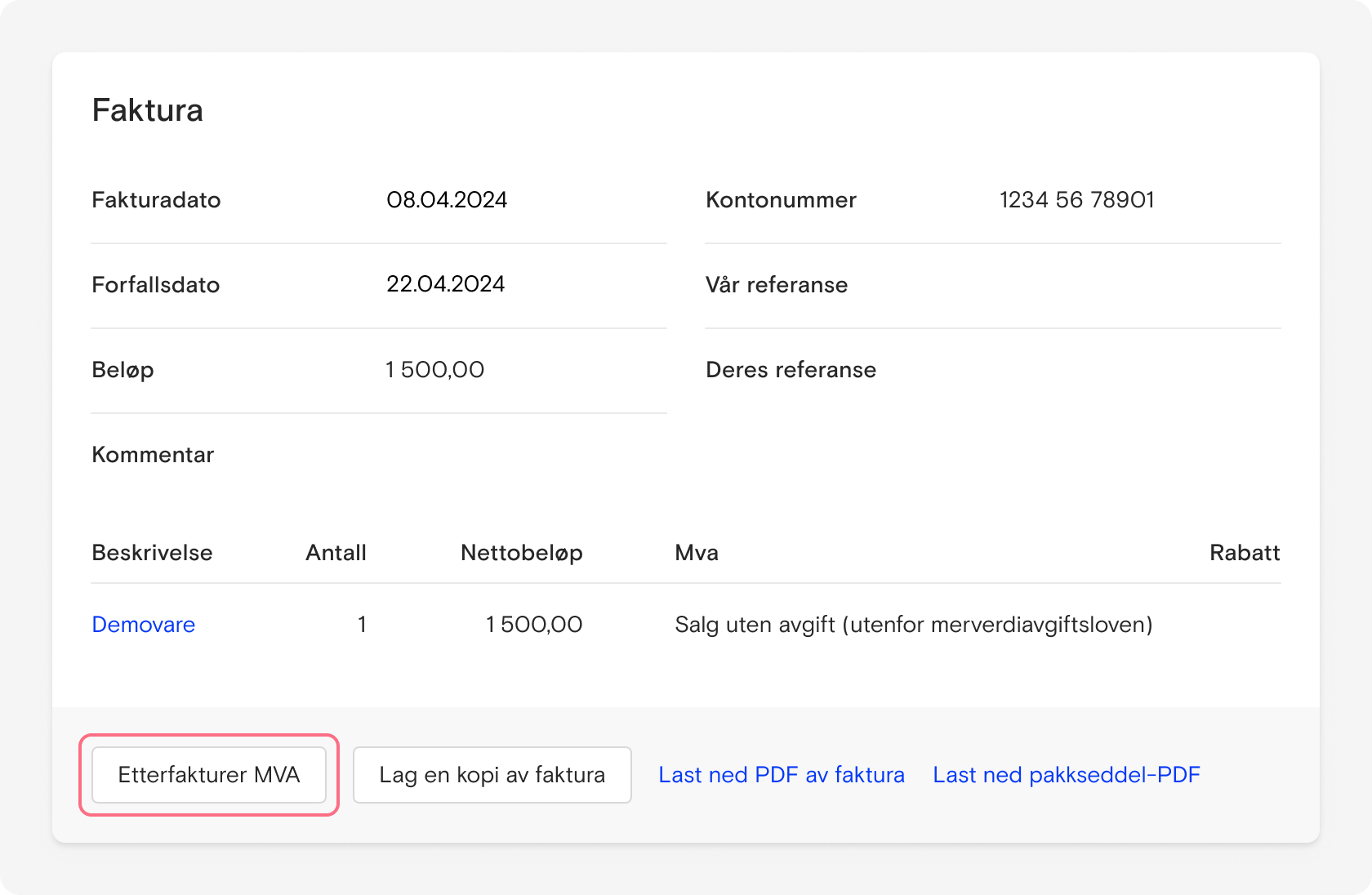

Etterfakturering av mva

Du må nå etterfakturere mva på hele fakturaen som gjorde at du passerte 50 000 kr. Så dersom du hadde en faktura på 5 000 kr som tok deg fra 48 000 kr og over grensen på 50 000 kr, så må du da etterfakturere mva på hele denne fakturaen (og ikke kun den delen som er over 50 000 kr).

Dette vil si at du må sende en faktura til kunden din på 1 250 kr (25 prosent av 5 000 kr) ekstra som kunden din da må betale. Denne fakturaen skal da kun ha moms og ikke noen egen inntekt. I Fiken finnes det en egen løsning for dette:

Eventuelle fakturaer som du opprettet etter at du passerte 50 000 kr, men før du fikk godkjent mva-registreringen, må du også etterfakturere på samme måte. For å slippe dette, anbefaler vi derfor å vente noen dager med fakturering, til Skatteetaten har godkjent registreringen slik at du slipper å gjøre etterfakturering på disse fakturaene.

Men etterfakturering på den ene fakturaen som gjorde at du passerte 50 000 kr må du uansett gjøre.

Det finnes ett unntak fra dette: Dersom fakturaen som gjør at du passerte 50 000 kr er fritatt for mva, det vil si at det for eksempel er et salg til utlandet, eller for eksempel salg av bøker, så skal du ikke etterfakturere mva. Men det teller likevel med på grensen på 50 000 kr.

Fiken vil komme med forslag om etterfakturering på fakturaer som det ser ut til at du bør etterfakturere.

Tilbakegående avgiftsoppgjør / tilbakegående mva

Du kan også søke om å få fradrag for mva på utgifter du hadde før du ble mva-registrert. Dette heter tilbakegående (eller tilbakevirkende) mva-oppgjør. Det betyr at du ved registrering i mva-registeret kan kreve fradrag for mva-utgifter du har hatt inntil tre år tilbake i tid. Forutsetningen er at varen ikke er videresolgt uten mva, og at den har vært til bruk i den avgiftspliktige virksomheten.

Dette er en frivillig ordning og ikke noe du trenger å gjøre, men dersom du tidligere har kjøpt ting med flere tusen kroner i mva, så kan du få flere tusen kroner i fradrag her. Har du derimot hatt små ubetydelige utgifter, så kan du spare deg for arbeidet og bare droppe dette. Vi har for øvrig en egen hjelpeartikkel om tilbakegående mva.

Plikter som mva-registrert

Det helt grunnleggende ved å være mva-pliktig er:

- At du krever inn mva på vegne av staten.

- At du får fradrag for mva på dine kjøp/utgifter.

De aller fleste varer og tjenester (og dermed også de fleste foretak) er innenfor det som heter avgiftsområdet, og er derfor mva-pliktige etter at de har passert den nevnte grensen på 50 000 kr. Men det finnes også, som nevnt, unntak: Noen foretak skal aldri fakturere med mva. Dette gjelder derimot relativt få bransjer og yrker (for eksempel de fleste musikere og kunstnere, eller dersom du driver med undervisning).

Mer spesifikt er du som mva-pliktig pliktig å:

- Levere inn mva-melding, og slik rapportere inn til Skatteetaten hvor mye mva du har betalt og krevd inn.

- Betale det du eventuelt skylder i mva, altså forskjellen mellom merverdiavgiften du tar inn på dine salg (utgående merverdiavgift) og den merverdiavgiften du betaler for innkjøpene dine (inngående merverdiavgift)

Hørtes dette krevende og skummelt ut? Fortvil ikke: I Fiken passer vi på deg, slik at du får registrert deg i mva-registeret når du skal, og på forsiden din inne i Fiken varsler vi deg om dine mva-frister.

Hvordan levere mva-melding

Hvis du skal levere mva-meldingen manuelt gjør du det via Skatteetaten. Når du logger deg inn velger du organisasjonsnummer og virksomhetens navn under «Den jeg representerer nå.» I din meldingsboks under «Til min behandling» vil mva-meldingen din ligge klar til utfylling. Her fyller du inn grunnlaget og merverdiavgiftsbeløpene i de aktuelle postene før du kontrollerer, signerer og sender den inn.

Levere mva-melding fra Fiken

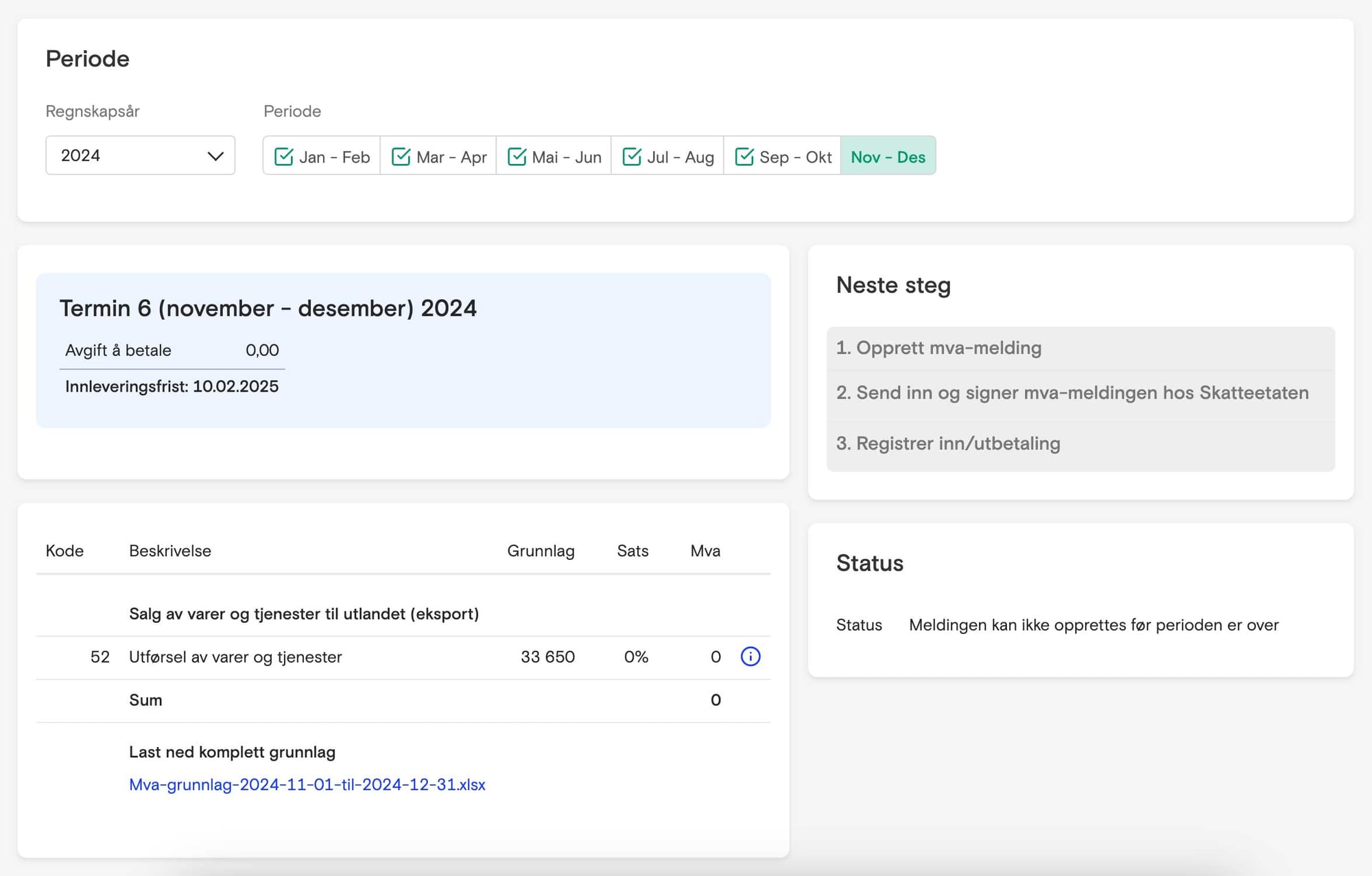

I Fiken har vi valgt å løse innlevering av mva-melding ved å la brukerne levere direkte fra programmet til Altinn. Dette gjøres i tre enkle steg: Opprettelse – innsending – registrere betaling.

Fiken legger automatisk sammen mva på alle kjøpene og salgene du har registrert i en periode, og legger disse på riktige steder i mva-meldingen din. Inne på menyvalget Oversikt → MVA får du detaljert oversikt over de forskjellige postene, kategoriene, grunnlaget og avgiftene. Disse tallene trenger du egentlig ikke å bry deg om – det er bare en oppsummering av det du har lagt inn.

Alt du trenger å gjøre for å levere din mva-melding, er å gå inn på mva-oversikten din, klikke deg gjennom veiviseren, og sende meldingen direkte til Skatteetaten og signere.

Mva-meldingen må alltid leveres

Mva-meldingen skal leveres inn selv om det ikke har vært kjøp eller salg i den aktuelle terminen. Det er dette som kalles null-oppgave. Du sender den inn på samme måte som andre meldinger. Dersom du ikke leverer, så tror Skatteetaten at du har glemt levering og vil kunne gi deg bøter. Derfor er det viktig å levere innen fristen hver eneste gang uavhengig av om du har solgt noe eller ikke.

Hvordan betale mva

Når du har levert mva-meldingen din, får du beskjed med det samme hvor mye du skylder, sammen med KID og kontonummeret pengene skal inn på. Deretter betaler du i nettbanken, og registrerer betalingen (i Fiken) – ferdig.

Vær oppmerksom på at frist for å betale inn mva-pengene er samme dato som frist for selve innsendingen. Dersom du har penger til gode, vil Skatteetaten overføre disse til deg. Du venter da med å registrere innbetalingen til du faktisk ser hvilken dato du får tilbakebetalingen/refusjonen inn konto.

Betalingsutsettelse mva

Som skattepliktig foretak kan du søke om en betalingsutsettelse eller en betalingsavtale for mva. En betalingsavtale kan være avtale om betalingsutsettelse, avdrag eller en kombinasjon av disse.

Viktig å huske på: Det er ikke mulig å få utsettelse på fristen for selve innlevering av mva-meldingen, kun for betalingen.

Kravene for å få utsettelse er:

- Du har ikke mulighet til å betale ved forfall.

- Du må komme med et betalingstilbud som er det beste du kan gi.

- Tilbudet må gi raskere nedbetaling enn hva Skatteetaten kan oppnå ved tvangsinnfordring.

Svaret på søknaden din sendes til foretakets meldingsboks i Altinn.

Tilbakebetaling av moms

Etter at du har levert mva-meldingen din, får du vite om du har moms til gode, eller om du er skyldig moms.

Når blir mva tilbakebetalt

Dersom du har moms til gode, vil du få disse pengene vanligvis bli utbetalt innen tre uker. Skyldig mva skal være betalt senest én måned og ti dager etter utløpet av hver termin, altså samme dagen som fristen for innleveringen.

Mva-terminer 2025 (frister)

De aller fleste leverer mva-melding annenhver måned – seks ganger i året. Den skal være levert, og skyldig mva skal være betalt senest én måned og ti dager etter utløpet av hver termin.

Den første mva-fristen i 2025 er er 10. februar, men denne gjelder for mva-perioden november-desember 2024.

Alle terminene (datoene) for innlevering av mva-melding for regnskapsåret 2025 er:

- 1. mva-frist, for januar/februar: 10. april

- 2. mva-frist, for mars/april: 10. juni

- 3. mva-frist, for mai/juni: 1. september (egentlig 31. august, men 31. august er på en søndag)

- 4. mva-frist, for juli/august: 10. oktober

- 5. mva-frist, for september/oktober: 10. desember

- 6. mva-frist, for november/desember: 10. februar (2026)

Årlig mva-melding (årsterminoppgave)

Du kan søke om å levere mva-melding én gang i året (årsterminoppgave). Da er fristen 10. mars året etter inntekståret (10. mars 2025 for regnskapsåret 2024).

For å kunne søke om dette kreves det at:

- Omsetningen din har vært under 1 million kroner de siste 12 måneder.

- Du har vært registrert i Merverdiavgiftsregisteret i minimum 1 år.

- Du må ha levert mva-meldingen på rett måte og til riktig tid annen hver måned i minimum 1 år.

For å søke om dette benytter du av Samordnet registermelding. Søknadsfristen for årlig mva er 1. februar i inntektsåret. Altså må du søke innen 1. februar 2025 hvis du skal levere årlig mva-melding for 2025 (denne leveres innen 10. mars 2026).

Dersom du leverer årlig mva-melding, men vil gå over til å levere annenhver måned, må søknaden være inne hos skattekontoret 1. desember om du skal kunne bytte det følgende året.

Når dette er sagt: Selv om du kan søke om årlig innlevering, så vil vi generelt ikke anbefale det. Det er mye enklere for deg selv å føre regnskapet ditt fortløpende enn å føre alt samlet et år etter at det skjedde.

Det årlig mva-innlevering gjør i praksis, er å la deg utsette å føre regnskap, mens å levere mva-melding annenhver måned tvinger deg til å komme á jour. Og litt tvang er jo ofte det som skal til for å komme i gang med regnskapet (du kommer til å sette stor pris på å ha kommet á jour annenhver måned når skattemeldingen skal leveres).

Det er også en fordel å kunne betale mva fortløpende annenhver måned, og da slippe en stor betaling lenge på etterskudd.

Endring og sletting i merverdiavgiftsregisteret

Av og til inntreffer det endringer i foretaket ditt, og noen av disse kan føre til at du må endre/oppdatere informasjonen i merverdiavgiftsregisteret.

Eksempler på dette kan være at du begynner med en ny type næring, vil forandre hvor ofte du leverer mva-melding, eller ønsker å endre kontonummer for utbetaling av merverdiavgift du har til gode.

For alle type endringer går du til Skatteetatens side Registrere, endre eller slette i Merverdiavgiftsregisteret. Her finner du direkte-linker til sidene hvor du kan registrere endringene (du logger deg inn med bank-id).

Slette virksomhet fra merverdiavgiftsregisteret

Vi starter med en avklaring: Selv om omsetningen din faller til under 50 000 kr (grensen som gjør at du må registrere deg i merverdiavgiftsregisteret), så skal du likevel ikke automatisk slette foretaket ditt fra merverdiavgiftsregisteret.

Når du driver foretaket ditt som før, skal du fortsette å være registrert. Og som tidligere nevnt: Er du mva-pliktig, må du sende inn mva-melding selv om du ikke har hatt kjøp og/eller salg i en periode (det kalles en null-oppgave). Dersom omsetningen forblir under 50 000 kr i to hele kalenderår, er dette grunnlagt for å søke om sletting fra merverdiavgiftsregisteret, da dette kan bety at det ikke er grunnlag for å drive næringsvirksomhet lengre.

Et annet tilfellet hvor du skal søke om å slette virksomheten din fra merverdiavgiftsregisteret, er når den legges ned, eller leies ut til/overdras til en annen næringsdrivende. For å slette foretaket ditt bruker du samordnet registermelding; for å slette foretaket ditt fra merverdiavgiftsregisteret går du til Registrere, endre eller slette i Merverdiavgiftsregisteret. Her finner du en direktelink, og logger deg inn med bank-id.

Dette må du huske på når du sletter foretaket ditt fra merverdiavgiftsregisteret:

- Alle utstedte tolldeklarasjoner må være rapportert i den siste mva-meldingen.

- Å levere den siste mva-meldingen. Den siste mva-meldingen må være levert innen én måned og ti dager fra opphørstidspunktet.

- Når virksomheten ikke lenger er registrert i merverdiavgiftsregisteret, skal du ikke fakturere med merverdiavgift, og får heller ikke fradrag for mva.

Tips og anbefalinger

Hvis du husker på disse tre mva-punktene, kommer ikke mva-reglene til å gi deg noen problemer:

- Du skal mva-registrere deg når du har fakturert for 50 000 kr i løpet av de siste 365 dagene (hvis du ikke selger noe som er untatt fra mva).

- Mens du venter på at søknaden skal bli godkjent, kan du ikke sende ut fakturerer med mva. Du må enten vente med å sende flere fakturaer, eller etterfakturere kun mva-beløpet.

- Mva du har krevd inn for staten betaler du inn etter at du har levert mva-meldingen din for en gitt periode. De fleste leverer annnenhver måned.

Her gir vi deg tre tips og forhåndsregler som vil gjøre mva så enkelt som mulig for deg:

- Sett av penger: Det kan ikke sies for mange ganger: Sett av mva for hvert eneste salg du gjør – med en gang. Det kan være fristende å låne av mva-pengene du passer på for staten, men AS Norge er ikke en veldig tålmodig instans: Det vanker gebyrer for sen innbetaling av skyldig mva.

- Unntak: Selv om du er mva-registrert, er det ikke lov å trekke fra mva på mat (med mindre du driver en kantine eller lignende). Du får heller ikke fradrag for mva på utgifter for sosiale sammenkomster for ansatte, eller representasjon for kunder (selv om det kan stå mva på kvitteringen/fakturaen).

- Gode løsninger: Hvis du fører regnskapet selv, eller skal gjøre det, undersøk hvilke programmer som har gode mva-løsninger som passer dine regnskapsbehov. Vi har tidligere skrevet om Opinions spørreundersøkelse om nettbasert regnskapsprogrammer.

Mva er kanskje ikke det morsomste å sysle med i regnskapet, men vi er ganske sikre på at hvis noen hadde forsket på det, ville de funnet ut at levert mva-melding fører til et dugelig utslipp av dopamin i hjernen. God moms!