I denne artikkelen skal vi forklare hvordan skatt for aksjeselskap fungerer. Vi skal se på hvor mye skatt aksjeselskap må betale, hva forskuddsskatt er, hvordan du betaler skatt, hva som påvirker skatten, og hva skatten på utbytte og aksjegevinst er.

Greit å vite: Denne artikkelen tar for seg selskapsskatten – ikke skatt for lønnsmottagere. Når vi likevel kommer inn på skatt for privatpersoner, så er det fordi det er privatpersoner som betaler skatt på det eventuelle utbytte AS-et utbetaler (ikke selskapet som utbetaler utbyttet)

Hvordan betale riktig skatt

Et aksjeselskap betaler skatt på sitt overskudd – ikke på summen av sine inntekter (omsetningen). Overskudd er inntekter minus kostnader, og det du derfor må passe på, er å registrere alle dine kostnader i regnskapet, slik at du ikke betaler mer skatt enn nødvendig.

Kostnader gir skattefradrag og reduserer altså overskuddet ditt. Skattefradrag er dermed et beløp som trekkes fra inntektene dine i forbindelse med beregning av skatten din.

Hva betyr fradragsberettiget?

Fradragsberettiget betyr at en kostnad du har hatt i selskapet ditt gir rett til skattefradrag.

Det finnes også ikke-fradragsberettigede kostnader. Dette er en kostnad som et selskap har som de ikke kan kreve skattefradrag for. Vanligvis er dette kostnader som ikke har noe med selskapets drift å gjøre, for eksempel fartsbot eller større gaver til forretningsforbindelser.

Her kan du lese en egen artikkel om skattefradrag i aksjeselskap.

Hvordan registrere fradrag

For å ha rett på skattefradrag, må du dokumentere og bokføre kostnadene dine: Du må kunne fremvise dokumentasjon – en kvittering eller faktura, ofte omtalt som bilag – for å bevise at du faktisk har hatt disse kostnadene du krever fradrag for.

Dersom du ikke har et bilag som beviser at transaksjonen har funnet sted, får du heller ikke skattefradrag for kostnaden. Da må du registrere kjøpet mot en konto som innehar navnet «ikke fradragsberettiget», eksempelvis konto «7799 Annen kostnad, ikke fradragsberettiget».

Å dokumenter dine utgifter gjør du enkelt ved å bruke Fikens bilagsapp. Den finnes for både iOS og Android. Du tar bilde av kvitteringen, vi tolker den og kommer med forslag til regnskapsføringen, du ser over, registrerer og får fradrag.

Hva påvirker skatten til et aksjeselskap

Det som påvirker skatten til et aksjeselskap er, litt forenklet, forholdet mellom inntekter og kostnader, eiendeler og gjeld.

Et aksjeselskap er det som kalles eget skattesubjekt – også kalt upersonlig skatteyter og juridisk person. Det betyr at selskapets økonomi og regnskap er fullstendig adskilt fra din personlige økonomi og dine personlige forhold, i motsetning til i et enkeltpersonforetak, der alt inngår i eieren økonomi.

Din privatøkonomi har altså ingen påvirkning på selskapets økonomi og skatt.

Skattemessig resultat og regnskapsmessig resultat

En viktig distinksjon i regnskapet til et AS med hensyn til skatt, er forskjellen på skattemessig- og regnskapsmessig resultat. I tillegg til endelig årsresultatet, har et aksjeselskap også et skattemessig resultat, som brukes for å beregne skatten. På grunn av forskjeller mellom regnskapsreglene og skattereglene kommer man ofte frem til to forskjellige resultat for samme selskap.

Det er for eksempel fullt mulig at et selskap går med regnskapsmessig overskudd (positivt årsresultat på årsregnskapet) og skattemessig underskudd (negativt resultat på skattemeldingen), for eksempel om man mottar et aksjeutbytte, eller har avskrivninger på eiendeler. I sistnevnte situasjon jevner vanligvis slike forskjeller seg ut når en ser på flere år under ett, noe som kalles midlertidige forskjeller.

Hva er selskapsskatt

Selskapsskatt er den skatten bedrifter betaler på sine overskudd: 22 prosent i Norge i 2024 og 2025. Selskapsskatt kalles også bedriftsskatt og firmaskatt.

Hvor mye betaler aksjeselskap i skatt

Et aksjeselskap betaler 22 prosent skatt. AS betaler skatt på sine overskudd – ikke på den samlede omsetningen.

Med en skatteprosent på 22 prosent, og inntekter på for eksempel 300 000 kr og kostnader på 125 000 kr, vil beregningen av skatt for et AS se slik ut:

| Inntekter | 300 000 kr |

| Kostnader | 125 000 kr | Overskudd | 175 000 kr |

| Skatt (22 prosent av 175 000 kr) | 38 500 kr |

Du måtte altså betalt 38 500 kr i selskapsskatt.

Slik vet Skatteetaten hvor mye AS skal skatte

Når du leverer skattemeldingen for aksjeselskapet ditt forteller du Skatteetaten hvor stort overskuddet ditt for det gjeldende året ble, og samtidig sier du også hvor mye skatt du skal betale (22 prosent av det innrapporterte overskuddet).

For regnskapsåret 2024 er fristen for å levere skattemeldingen 2. juni, 2025.

Hva er skattemelding?

Skattemelding for næringsdrivende er en samlet oversikt over aktiviteten i et foretak. Kort oppsummert: Skattemeldingen viser kjøp og salg som er gjennomført i løpet av regnskapsåret, samt oversikt over gjeld og eiendeler. Denne informasjonen sendes inn til Skatteetaten, og danner grunnlaget for beskatningen.

Greit å vite: Mange bruker skattemelding, næringsoppgave og selvangivelse som synonymer. Noe de langt vei også er. Da Stortinget vedtok ny Skatteforvaltningslov i 2017, døpte de om selvangivelsen til skattemelding, slik næringsoppgaven ble døpt om til næringsopplysninger i 2021, og næringsspesifikasjon i 2022. De to sistnevte navneendringene skjedde i forbindelse med lanseringen av ny skattemelding for næringsdrivende. Denne kan du lese mer om i artikkelen Ny skattemelding: Dette må du vite.

Næringsspesifikasjonen (som næringsoppgaven før den) er et vedlegg til skattemeldingen.

Forskuddsskatt for aksjeselskap

Forskuddsskatt vil si at Skatteetaten sender deg faktura på skatten du skal betale. Hvor mye skatt du skal betale, er basert på overskuddet ditt året før. For regnskapsåret 2024 sender altså Skatteetaten deg faktura på forskuddsskatt basert overskuddet ditt for 2023.

Hva er forskuddsskatt?

Forskuddsskatt er skatt som betales før det endelige skatteoppgjøret er klart på høsten, året etter det gjeldende regnskapsåret. Både enkeltpersonforetak og andre selvstendig næringsdrivende, samt aksjeselskap og lignende organisasjonsformer, betaler forskuddsskatt.

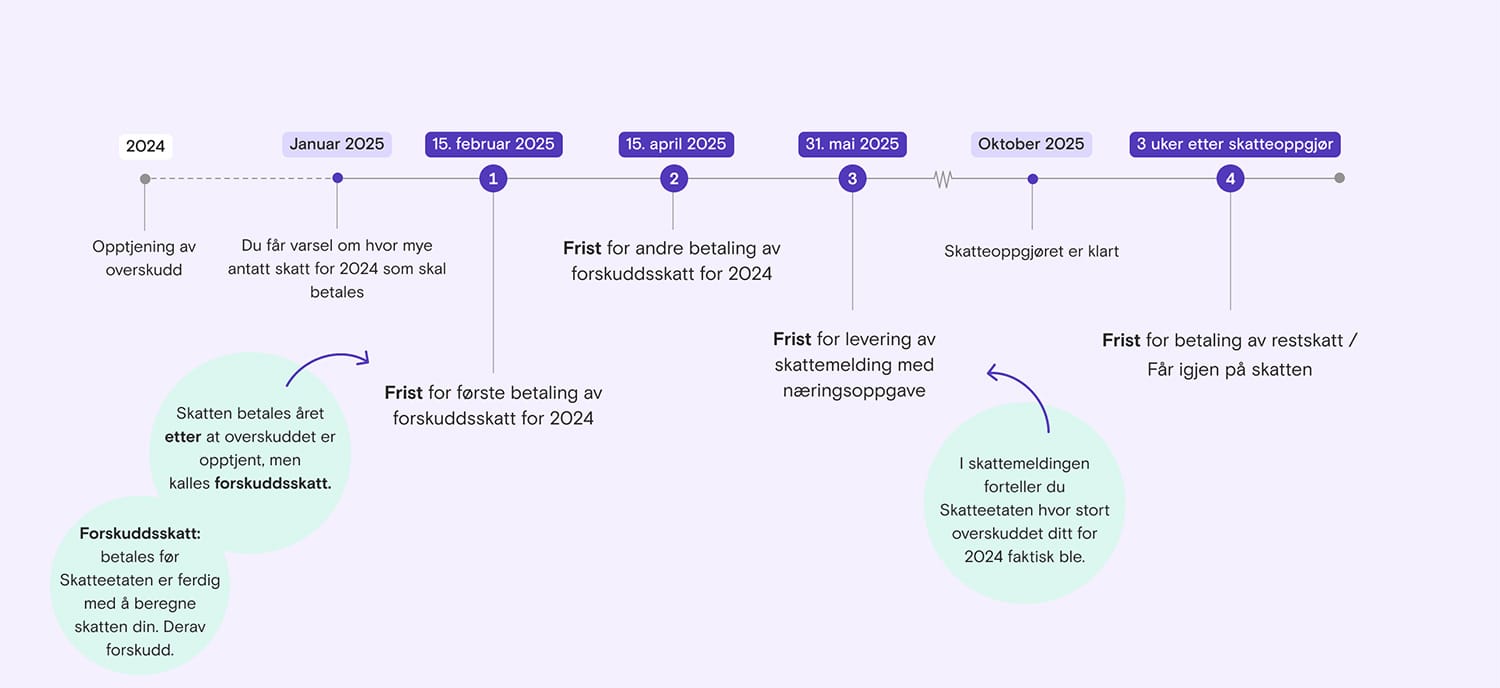

Det som er litt forvirrende for mange, er at skatten heter forskuddsskatt til tross for at den betales året etter at overskuddet er opptjent. AS betaler skatten for 2024 i februar og april 2025, men før det endelige skatteoppgjøret er klart høsten 2025. Forskudd betyr altså før det endelige skatteoppgjøret er klart. Forvirrende? Her er illustrasjon av gangen i det.

Terminer forskuddsskatt aksjeselskap

I illustrasjon over her ser du terminene for forskuddsskatt i aksjeselskap:

- Første termin/første faktura på forskuddsskatt forfaller 15. februar.

- Andre termin/andre faktura på forskuddsskatt forfaller 15. april.

Forskuddsskatt i regnskapet (i Fiken)

Forskuddsskatten for 2024, som betales i februar og april i 2025, er beregnet av Skatteetaten med utgangspunkt i resultatet ditt for 2023.

På høsten når skatteoppgjøret er klart må det registreres i Fiken. Dette har vi en egen funksjon for, og registreringen er gjort på 1-2-3, via Annet → Forskuddsskatt. Som bilag til hver av disse betalingene legges kravet om forskuddsskatt mottatt gjennom Altinn.

Skatteoppgjør i regnskapet (i Fiken)

I denne video om skatteoppgjør viser vi deg hvordan du kan registrere skatteoppgjøret enkelt i Fiken gjennom noen få steg:

- Gå til Annet ⟶ Forskuddsskatt og skatteoppgjør.

- Last opp skatteoppgjøret, eller hent det direkte fra Altinn.

- Velg om selskapet har fått restskatt eller skatt til gode.

- Legg inn skatten som skal betales/tilbakebetales, og eventuelle renter og gebyrer.

- Ferdig!

Har du fått EHF fra Skatteetaten i forbindelse med skatteoppgjøret, så er fremgangsmåten litt annerledes, men like enkel. Slik gjør du:

- Gå til innboksen din i Fiken, og finn EHF-en.

- Velg Registrer skatt og deretter Registrer skatteoppgjør.

- Hent skatteoppgjøret fra Altinn (du trenger det fordi renter og gebyrer ikke står i EHF-en).

- Se over Fikens forslag, gjør eventuelle endringer – registrer.

- Ferdig!

Endre forskuddsskatt for aksjeselskap

Du bruker skjemaet RF-1097 Søknad om endring av eller krav om forskuddsskatt om du ønsker å søke om endring av forskuddsskatten din – for eksempel på grunn av økt eller redusert overskudd.

Forskuddsskatt for nyetablerte aksjeselskap

La si at du stifter selskapet ditt i 2025. Forskuddsskatt for nyetablerte aksjeselskap fungerer da slik at du:

- Enten betaler din skatt for 2025 som restskatt i 2026 når skatteoppgjøret er klart på høsten, eller:

- Du betaler inn skatten på eget initiativ for å slippe renter, også omtalt som tilleggsforskudd.

Vi anbefaler det siste siste alternativet. Måten dette gjøres på, er at du går til Skatteetaten sine sider, lager KID-nummer for skatt for bedrift, (velg tilleggsforskudd) og betaler inn. Betaler du skatten før 31. mai (2026) slipper du rentene på restskatten.

Velger du restskatt-alternativet, blir gangen i det slik:

- I 2025 oppretter du selskapet ditt og skaper overskuddet ditt (forhåpentligvis).

- Innen 31. mai 2026 leverer du skattemeldingen for selskapet ditt. Med den forteller du Skatteetaten hvor stort overskuddet ditt for 2025 ble.

- Innen november 2026 er skatteoppgjøret klart for de aller fleste. Skatteetaten sender deg da faktura på restskatten du skylder for 2025 (fordi du ikke betalte forskuddsskatt). Skatteetaten bruker også dette skatteoppgjøret til å fastsette forskuddsskatten din for neste år.

- I januar 2027 får du en melding fra Skatteetaten om at skatten (altså for 2026) snart skal betales. Vedlagt finner du nødvendig betalingsinformasjon.

- Skatten forfaller i to terminer: 15. februar og 15. april.

Når alt dette er sagt, Skatteetaten opplyser også: «Det skrives ikke ut forskuddsskatt når den fastsatte skatten ventes å bli under kr 2 000.»

Hvor mye skatt skal du betale inn? Skatteprosenten for aksjeselskap er 22 prosent.

Når du ikke betaler forskuddsskatt i tide

Dersom du ikke betaler ved første forfall (15. februar) forfaller begge fakturaene ved første forfallsdato. På toppen av dette løper renter fra forfall og frem til betaling skjer. Det er med andre ord svært viktig å betale forskuddsskatten din innen fristen. Hvis ikke kan du få en stor, uforutsett utgift.

Har du derimot får faktura på forskuddsskatt og mener at denne er feil, er det viktig å huske på at dette kun er et estimat, eller rettere sagt: Skatteetaten gjetter hvor mye de tror du kommer til å tjene det neste året (basert på fjoråret). Ofte gjetter de feil – fordi du har tjent mer eller mindre enn du gjorde i fjor.

Endre forskuddsskatt

Det er heldigvis enkelt for deg å endre dette – å be om mer eller mindre i forskuddsskatt. Men om du ikke går inn og endrer forskuddsskatten her før forfall, er det viktig å betale det som står på fakturaen. Husk derfor på:

- Det er enkelt å endre forskuddsskatten din.

- Når du endrer forskuddsskatten får du automatisk et nytt krav.

- MEN det er viktig å gjøre disse tingene før forfall på fakturaen.

- Dersom du har fått en forskuddsskatt på for eksempel 80 000 kr fordelt på 2 fakturaer á 40 000 kr, og ikke betaler den første fakturaen ved forfall, forfaller altså hele summen på 80 000 kr ved første forfall.

Det er derfor viktig å betale hele summen som står i fakturaen. Du kan ikke bare redusere summen du betaler på fakturaen uten først å ha endret forskuddsskatten.

Skatt og underskudd i aksjeselskap

Dersom selskapet ditt går med underskudd, får du ikke utbetalt skatt til gode. Det du derimot får, er det som kalles fremførbart underskudd.

Fremførbart underskudd betyr at du kan trekke fra dette underskuddet når skatten skal beregnes i fremtidige år – når selskapet ditt igjen går med overskudd. Hvis selskapet ditt for eksempel gikk med 25 000 kr i underskudd i 2024, og 125 000 kr i overskudd i 2025, blir det bare 100 000 kr å betale skatt av i 2025.Her kan du lese mer om fremførbart underskudd.

Skatteoppgjør for AS

Aksjeselskap betaler skatt på etterskudd – året etter at overskuddet er opptjent. For regnskapsåret 2024 betales skatten i februar og april 2025. Hvor mye skatt du skal betale, beregnes med utgangspunkt i overskuddet ditt for 2024.

Dersom du stiftet selskapet ditt i 2024 blir gangen litt annerledes. Det kan du lese om litt lenger opp i artikkelen: Forskuddsskatt for nyetablerte aksjeselskap.

Selv om skatten betales året etter at overskuddet er opptjent, kalles den likevel forskuddsskatt. Grunnen til det, er at du betaler den før det endelige skatteoppgjøret er klart på høsten. For regnskapsåret 2024 er skatteoppgjøret klart høsten 2025.

Slik ser en oppsummering av hele gangen i skatt og skatteoppgjøret for et aksjeselskap ut:

Skattekalkulator i Fiken

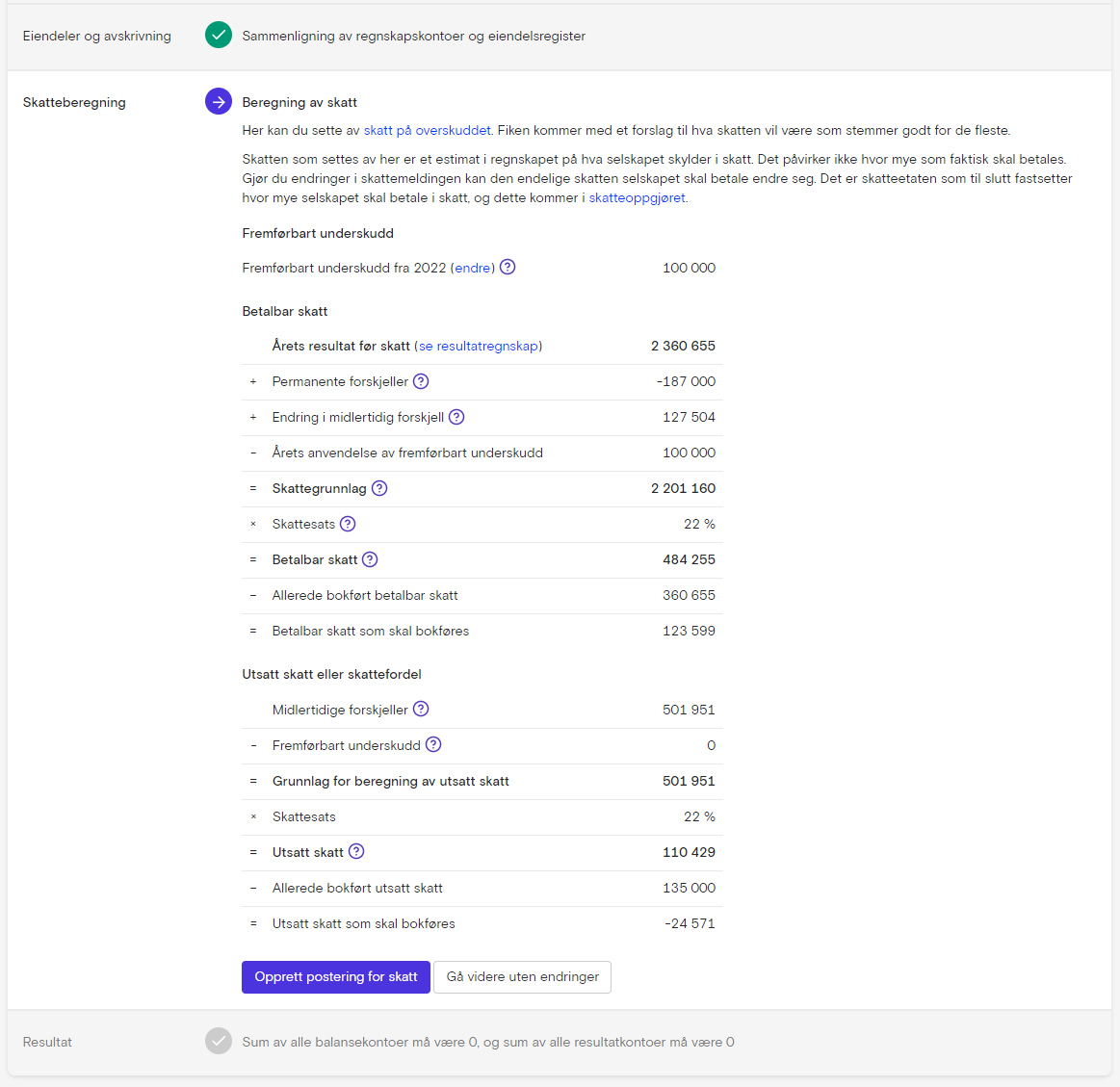

Vi vet at det er få ting det moderne mennesket frykter så mye som baksmell på skatten – restskatt. Derfor har vi bygd inn en skattekalkulator i årsavslutningen i Fiken (du må gjøre årsavslutningen før du kan levere skattemeldingen).

Når du gjør årsavslutning for et AS-et ditt i Fiken, er altså ett av kontrollpunktene å beregne skatt av det eventuelle overskuddet ditt. Fiken kommer da med en automatisk skatteberegning som sier hva du bør sette av til skatt basert på regnskapet ditt.

Skatten for regnskapsåret 2024 er i utgangspunktet 22 prosent, men det finnes forskjellige faktorer som kan endre dette litt – basert på regnskapet ditt tar vi høyde for dette og kommer et med estimat av skatten.

Dette kontrollpunktet for skatteberegning har to hovedpunkter.

- Fremførbart underskudd

- Opprett postering for skatt

For ordens skyld: Fremførbart underskudd er en skatteordning som gjør at hvis bedriften din går med underskudd et år, så får du trekke fra dette underskuddet i fremtidige år – når selskapet ditt går med overskudd. Det er altså en type skattefradrag. Hvis selskapet ditt for eksempel gikk med 25 000 kr i underskudd i 2024, og 125 000 kr i overskudd i 2025, blir det bare 100 000 kr å betale skatt av for 2025.

Dersom du hadde foretak i 2023, kan du i dette kontrollpunktet automatisk hente skatteoppgjøret for 2023, slik at Fiken automatisk kan ta hensyn til et eventuelt fremførbart underskudd du har. Dette er viktig siden det fremførbare underskuddet ditt fra tidligere år vil redusere hvor mye du skal skatte av årets overskudd.

Deretter kan altså Fiken gi deg et estimat på hvor mye du bør sette av til skatt. Merk at skatten som blir beregnet her ikke påvirker hvor mye du faktisk ender opp med å betale i skatt, men vil være et beregning basert på regnskapet ditt, slik at du ikke får et sjokk når skatteoppgjøret kommer.

Synes du beregningen ser riktig ut, klikker du på Opprett postering for skatt før du klikker på knappen for bokføring. For mer detaljer om dette, ta en titt på hjelpeartikkelen Skatt ved årsavslutning for AS.

Skatt på aksjegevinst

Skatt på aksjegevinst til selskap

Dersom et aksjeselskap eier aksjer som selges, kan det hende at de slipper å betale skatt for gevinsten. Det som avgjør er om aksjene som selges er innenfor eller utenfor fritaksmetoden.

Dette vil si at salg av aksjer i norske selskaper sjelden medfører noen skatt, uavhengig om du har hatt gevinst eller tap. Dersom det er salg av aksjer i selskaper som er "hjemmehørende" i et skatteparadis eller et land utenfor EU, er det normal skatt. Merk at dette gjelder kun såkalt upersonlig skatteyter/egen juridisk person, som aksjeselskaper er. Eier du aksjer privat og selger disse, må du skatte av gevinsten uansett om aksjene er innenfor eller utenfor fritaksmetoden.

Skatt på aksjegevinst til privat aksjonær

Det er 37,8 prosent skatt på gevinst ved salg av aksjer for privatpersoner i 2024 og 2025, minus et skjermingsfradrag (se detaljer under). Regnestykket for å komme frem til skattesatsen er som følger:

22 prosent (skattesatsen for Alminnelig inntekt i 2023/2024)

x 1,72 (en oppjusteringsfaktor fastsatt av Stortinget)

= 37,8 prosent (22 prosent x 1,72).

Hva er alminnelig inntekt?

Alminnelig inntekt (også omtalt som "skattegrunnlag") er samlede inntekter minus samlede fradrag, altså er alminnelig inntekt en nettoinntekt før skatt. Alminnelig inntekt brukes som grunnlag for å beregne kommuneskatt, fylkesskatt og fellesskatt, for både privatpersoner og selskaper. Alminnelig inntekt inkluderer – i tillegg til ordinær lønn – også næringsinntekter og kapitalinntekter, som aksjeutbytte og rente- og leieinntekter.

En liten prosentandel av aksjegevinsten er derimot skattefri. Denne skattefrie delen er det som heter skjermingsfradraget/skjermingsbeløpet. Før skatten beregnes, trekkes dette skjermingsfradraget fra aksjegevinsten.

Hva er skjermingsfradraget (privat aksjonær)

Skjermingsfradraget er et skattefradrag for privatpersoner som gjør at en andel av aksjeinntekter er skattefrie. Meningen med skjermingsfradraget er at inntekten fra investeringer bare skal være skattepliktig over en viss avkastning.

Skatteetaten har en egen kalkulator for utregning av skjermingsfradraget, men den grunnleggende formelen som bestemmer størrelsen på skjermingsfradraget er:

Skjermingsgrunnlag x skjermingsrente = skjermingsfradrag

For aksjeinvesteringer beregnes skjermingsgrunnlaget per aksje og vil i utgangspunkt være den opprinnelige kostnaden for aksjen (anskaffelsesverdien), pluss tilhørende utgifter, for eksempel meglerutgifter. Skjermingsrenten fastsettes hvert år av Skatteetaten.

Merk at skjermingsfradraget ikke føres i regnskapet til selskapet som betaler ut utbyttet, men i den personlige skattemeldingen til eieren av aksjene. Fordi selskap som investerer i andre selskap ikke har skjermingsfradrag, men bruker fritaksmetoden, fører aldri aksjeselskap skjermingsfradrag i regnskapet.

Skatt på utbytte

En viktig, innledende avklaring: Det er du som privatperson som betaler skatt på utbytte du får fra aksjeselskapet ditt, selskapet trekker altså ikke skatt på utbetaling av utbytte til norske aksjonærer.

Hva er utbytte?

Utbytte er et beløp som utbetales til aksjonærene (aksjeeierne) i et aksjeselskap. Det er Aksjeloven som regulerer utbytteutdeling, og utbyttet kan for eksempel være en viss prosent av aksjenes opprinnelige verdi (pålydende verdi), men det vanligste er en avtalt prosent/andel av overskuddet.

Som oftest utbetales utbytte med utgangspunkt i overskuddet i selskapet, men det er også mulig å betale ut utbytte selv om selskapet har gått med underskudd siste år. Utbytte kan da tas av penger som er opptjent i selskapet tidligere, men ennå ikke tatt ut som utbytte.

Skatt på utbytte til privat aksjonær

Skatt på utbytte gjelder altså aksjonæren som privatperson – ikke aksjeselskapet (som er en såkalt upersonlig skatteyter/egen juridisk person). Regnestykket som avgjør hvor mye en privatperson skal skatte av utbytte fra et AS er:

- 22 prosent (skatten på overskudd for AS) x 1,72 (en oppjusteringsfaktor fastsatt av Stortinget).

- For 2024/2025 er altså skatten på utbytte: 37,8 prosent (22 prosent x 1,72).

La oss si at du tar ut/får 100 000 kr i utbytte i 2025 fra overskuddet i 2024. Da blir skatten 37 800 kr (37,8 prosent av 100 000 kr). Her har vi ikke tatt hensyn til den skattefrie prosenten du får gjennom skjermingsfradraget – et fradrag som reduserer din skatt på aksjeinntekter/utbytte, se avsnitt litt over her.

Skatt på utbytte til selskap

Eier du dine aksjer gjennom et annet selskap, og ikke tar ut utbytte privat, så er hovedregelen at utbyttet er tilnærmet skattefritt (opp til 0,66 prosent skatt). Eier selskapet ditt mer enn 90 prosent av selskapet som deler ut utbytte er det ingen skatt på utbyttet. Reglene for dette kalles for fritaksmetoden.

Måten dette gjøres på i praksis, er å opprette det som heter holdingselskap. Dette er en type aksjeselskap som ikke selger varer eller tjenester, men som eier aksjer i andre selskaper som gjør det.

En av hovedgrunnen til at bedriftseiere velger å gjøre dette, et at utbytte da kan reinvesteres skattefritt i nye selskaper/prosjekter. I artikkelen Det viktigste om holdingselskap går vi nærmere inn på det du må vite holdingselskap.

Utbytte eller lønn i eget AS

Hvorvidt du skal velge å ta ut lønn eller utbytte kommer helt an på situasjonen i selskapet ditt og hva målet ditt er. Men svaret vil ofte være: «Lønn!» Men av og til: «Begge deler!»

Her er tre mulig alternativer for valget mellom lønn og utbytte:

- For å få ut mest mulig penger: Vil du ha ut mest mulig penger fra selskapet ditt, lønner det seg å ta ut lønn opp til trinnskatt nivå 4 (ca. 940 000 kr), og resten som utbytte.

- For å få høyest mulig pensjon: Vil du ta ut lønn for å få mest mulig i pensjon, og beholde resten i selskapet, er den magiske grensen på 7,1 G (ca. 920 000 kr). Det er dette som er grensen for offentlig pensjonssparing i folketrygden. Tar du ut mer lønn, får du likevel ikke mer i pensjonsopptjening fra staten.

- For å få mest mulig sykepenger: Da er grensen 6 G (ca. 780 000 kr). Blir du syk, eller skal ut i foreldrepermisjon, er dette beløpsgrensen som NAV bruker ved opptjening/utbetaling.

- Minst mulig skatt: Da tar du ikke noe ut fra selskapet. Eller: Hvis selskapet går med overskudd, og du ikke har inntekter andre steder, kan det lønne seg å ta ut ca. 100 000 kr i lønn, da skatten på dette er ganske så lav: ca. 7,5 prosent.

Men bildet er ofte mer nyansert enn som så. På utbytte har du noe som kalles skjermingsfradrag, men i praksis er ikke det noe som påvirker skatten i stor grad. Likevel kan en tommelfingerregel være det du leser over: Ofte lønner det seg å ta ut lønn fremfor utbytte.

Hva er trinnskatt?

Trinnskatt er en progressiv skatt basert på din personinntekt/bruttolønn (før fradrag og skatt). Progressiv skatt vil si at skatten blir høyere jo mer du tjener. Dersom du ikke mottar lønn, men uføretrygd, sykepenger, pensjon eller arbeidsavklaringspenger, danner disse inntektene grunnlaget for beregningen av trinnskatten.

Skatt ved avvikling av aksjeselskap

Når det gjelder regnskap og skatt med hensyn til avvikling av aksjeselskap, må selskapet levere en skattemelding når overskuddet eller underskuddet for avslutningsåret er klart, slik at eventuell skatt kan betales før selskapet slettes.

Dette skal gjøres umiddelbart for inneværende år, og ikke til den normale fristen i mai, påfølgende år. Siden dette gjøres før året er ferdig, skal det ikke gjøres noen lukking av regnskapsåret (i Fiken), men alle relevante posteringer må være ført. Skattemeldingen må så leveres manuelt, direkte i Altinn.

Årsregnskap må også leveres til Brønnøysundregistrene for det siste året. Dette skal gjøres umiddelbart for inneværende år, og ikke til den normale fristen i juli neste år. Dette må derfor gjøres manuelt direkte i Altinn, på samme måte som med skattemeldingen.

Avvikling av aksjeselskap

For å avvikle et aksjeselskap, må det først avholdes en generalforsamling som tar beslutningen om avvikling. Beslutningen må føres i en generalforsamlingsprotokoll som dokumentasjon. Fiken har en egen funksjon for avvikling av aksjeselskap.

Oppsummering

Skatt i et aksjeselskap kan deles inn i to bolker:

- Skatt på overskudd (gjelder selve aksjeselskapet).

- Skatt på lønn og skatt på utbytte (gjelder deg som privat lønnsmottager i aksjeselskapet).

Skatt på overskudd i aksjeselskap har en flat skattesats (22 prosent i 2023/2024), og selskapet betaler den året etter du har tjent pengene – i 2024 for regnskapsåret 2023.

Er du ansatt i et AS og mottar lønn, betaler arbeidsgiver arbeidsgiveravgift og foretar skattetrekk for deg på lik linje med eventuelt andre ansatte.

Skatt på utbytte i aksjeselskap er 37,8 prosent (i 2024/2025). Som privat aksjonær betaler skatten året etter at utbyttet er utbetalt (i 2026 for utbytte du mottok i 2025) ved å logge deg inn på Skatteetatens sider.

Er det noe du lurer på angående denne artikkelen – send oss gjerne en e-post på kontakt@fiken.no.

Andre har lurt på dette om skatt i AS

Hva er skjermingsfradrag, skjermingsgrunnlag og skjermingsrente?

Skjermingsfradraget er et fradrag som reduserer aksjonærers skatt på aksjeinntekter. Det fastsettes hvert år av Skatteetaten. Hvor mange prosent dette er for deg, avgjøres blant annet av hvor mye du betalte for aksjene, og når du kjøpte dem. Skatteetaten har en egen kalkulator for dette.

Oppsummert er dette formelen som bestemmer skjermingsfradraget ditt: Skjermingsgrunnlag x skjermingsrente = skjermingsfradrag.

Skjermingsgrunnlaget beregnes per aksje og vil i utgangspunkt være den opprinnelige kostanden for aksjen (anskaffelsesverdien), pluss tilhørende utgifter, for eksempel meglerutgifter.

Skjermingsrenten fastsettes i januar i året etter inntektsåret av Skattedirektoratet.

Hva er aksjonærmodellen?

Aksjonærmodellen er tett forbundet skjermingsfradraget: Aksjonærmodellen er en skattemetode som bestemmer at en personlige aksjonærs aksjeinntekter, som er innenfor skjermingsfradraget, er fritatt fra skatteplikt.

Hva er et holdningselskap?

Et holdingselskap er et aksjeselskap. Forskjellen på et holdingselskap og andre aksjeselskap er at et holdingselskap ikke selger noen varer eller tjenester selv, men eier aksjer i selskaper som gjør det. Holdingselskap kan også eie mindre aksjeposter, eiendom eller andre verdipapirer.

En av hovedgrunnene til at mange oppretter holdingselskaper, er en skattefordel som heter fritaksmetoden.

Hva er fritaksmetoden?

Når et aksjeselskap eier aksjer i et annet aksjeselskap gjelder i utgangspunktet fritaksmetoden. Fritaksmetoden går ut på at inntektene selskapet får fra investeringen er helt eller nesten helt skattefri.

Dette er annerledes fra når du som privatperson eier aksjer, fordi inntektene fra investeringen da i utgangspunktet må betales skatt av.

De mest vanlige typer inntekt det er snakk om her er utbytte (selskapet du investerte i betaler ut en del av overskuddet til eierne), og gevinst ved salg (du selger aksjene til mer enn du kjøpte de for).